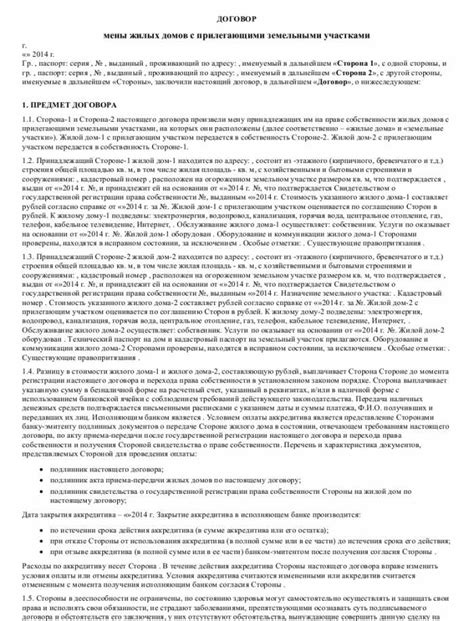

Договор мены является одним из наиболее распространенных типов договоров, применяемых в гражданском и предпринимательском праве. Он позволяет двум сторонам обменять свои имущественные права на равном основании и достичь взаимной выгоды. Однако, не всегда стороны осознают, что при заключении такого договора возникают определенные налоговые обязанности, в том числе подоходный налог.

Подоходный налог является налоговым платежом, устанавливаемым государством на доходы физических лиц. Он взимается как с доходов, полученных физическими лицами в форме заработной платы, так и с доходов, полученных от продажи или обмена имущества.

В случае заключения договора мены, стороны должны быть готовы к тому, что при помощи этой сделки они могут получить определенный доход, который будет облагаться подоходным налогом. Причем, необходимо учитывать не только рыночную стоимость имущества, но и долю прибыли, получаемую каждой из сторон при обмене. Исходя из законодательства, подоходный налог будет взиматься с такой доли, равной доле прибыли. То есть, каждая сторона будет обязана выплатить налог в размере, пропорциональном их доли в прибыли от сделки.

Определение подоходного налога

Подоходный налог является основной составляющей налоговой системы в большинстве стран и выполняет важную роль в формировании бюджета государства. Он обеспечивает финансирование социальных программ, инфраструктурных проектов и других общественных нужд. Величина подоходного налога зависит от общей суммы доходов физического лица за определенный период времени.

Для определения размера подоходного налога используются налоговые ставки, которые устанавливаются государством в соответствии с законодательством. Они могут быть прогрессивными (выше ставка налога для лиц с большими доходами) или пропорциональными (одинаковая ставка налога для всех граждан). Подоходный налог может взиматься как непосредственно с физического лица, так и удерживаться из его дохода работодателем или иным плательщиком.

Подоходный налог: что это и как он рассчитывается

Рассчитывается подоходный налог на основе доходов физического лица, которые подлежат обложению. К таким доходам могут относиться зарплата, проценты по вкладам, роялти, дивиденды и другие виды доходов.

Размер подоходного налога зависит от налоговой ставки, которая может быть разной для различных категорий налогоплательщиков. Налоговая ставка может быть фиксированной или прогрессивной, то есть зависеть от суммы дохода.

Для рассчета подоходного налога необходимо определить налогооблагаемую базу – это сумма доходов, с которой будет исчисляться налог. К налогооблагаемой базе могут применяться различные льготы и вычеты, которые позволяют уменьшить сумму налога.

Платежи по подоходному налогу обычно производятся в течение налогового периода. Налоговый период может быть годовым или квартальным, в зависимости от вида деятельности и статуса налогоплательщика.

Важно отметить, что независимо от того, заключен договор мены или нет, при обмене товара на товар возможно возникновение обязанности уплаты подоходного налога. Поэтому, перед заключением договора мены, необходимо проконсультироваться с налоговым консультантом или специалистом, чтобы быть уверенным в своих действиях и избежать возможных штрафов или проблем с налоговой службой.

Подоходный налог при заключении договора мены

В соответствии с действующим законодательством, при заключении договора мены никаких денежных средств не перечисляется. Следовательно, нет оснований для уплаты подоходного налога. Он устанавливается только при получении фактического дохода.

Тем не менее, необходимо учесть, что договор мены, как и любой договор, имеет свои нюансы и требует соответствующего оформления. При заключении договора мены стоит обратить внимание на следующие моменты:

- Оформление договора. Договор мены должен быть оформлен в письменной форме. В нем должны быть указаны все существенные условия, такие как предмет мены, сроки и порядок выполнения обязательств сторон.

- Оценка имущества. При передаче имущества в договоре мены необходимо произвести его оценку и указать соответствующую стоимость в договоре. Это важно для определения налоговых последствий.

- Налоговые последствия. При заключении договора мены следует учитывать возможные налоговые последствия. Например, если стоимость переданного имущества значительно превышает его первоначальную стоимость, может возникнуть необходимость уплатить налог с прибыли.

- Регистрация договора. В некоторых случаях договор мены требует обязательной государственной регистрации. Это может быть необходимо при передаче определенных видов имущества, например, недвижимости. При заключении договора следует ознакомиться с требованиями законодательства.

Таким образом, при заключении договора мены нет необходимости уплачивать подоходный налог, так как он устанавливается только при получении фактического дохода. Однако, необходимо учитывать нюансы оформления и возможные налоговые последствия в зависимости от конкретной ситуации. Рекомендуется обратиться к специалистам для получения квалифицированной консультации по данному вопросу.

Когда необходимо платить подоходный налог при заключении договора мены

В соответствии с Налоговым кодексом Российской Федерации, подоходный налог при заключении договора мены выплачивается в случаях, когда полученное имущество (вещь, право, обязанность) превышает стоимость отчуждаемого имущества.

Таким образом, если при обмене имуществом был получен дополнительный доход, который можно оценить в денежном выражении, необходимо уплатить налог на эту сумму. Если же обмен совершается равноценными имуществами без получения дополнительного дохода, подоходный налог не взимается.

Однако следует отметить, что подоходный налог может быть освобожден или уменьшен в соответствии с законодательством. Например, если заключение договора мены является предпринимательской деятельностью и предусмотрено налоговыми льготами, то оплата налога может быть снижена.

Важно знать, что физические лица, которые совершают такие обмены, обязаны самостоятельно рассчитывать и уплачивать подоходный налог в налоговые органы. Неуплата налога или уклонение от его уплаты может повлечь за собой штрафные санкции.

Исключения и особенности

1. Благотворительные организации: При заключении договора мены с благотворительными организациями не взимается подоходный налог. Это связано с тем, что такие организации имеют особый статус и не подлежат налогообложению.

2. Недвижимость: В случае обмена недвижимостью, подоходный налог взимается только в том случае, если стоимость одного из имущественных компонентов превышает другой. Если стоимость объектов обмена равна или близка, то налог не обязателен.

3. Обмен в рамках одного правопреемства: Если стороны договора мены имеют одного продавца или покупателя недвижимости, то подоходный налог не взимается. Данный механизм применяется для упрощения возможности обмена в рамках сделок, связанных с жилищным вопросом.

4. Обмен с затратами: Если одна из сторон договора мены вносит дополнительные затраты при обмене, то подоходный налог взимается только с разницы стоимости имущества и суммы затрат. Это позволяет учесть фактическую выгоду от сделки и уменьшить налоговую нагрузку.

5. Обмен по курсу валюты: Если стороны обменивают имущество по курсу валюты, то подоходный налог взимается только с разницы стоимости имущества и текущего курса валюты. Такой подход позволяет учесть колебания курса и справедливо распределить налоговые обязательства.

При заключении договора мены необходимо учитывать эти исключения и особенности для правильной оценки налоговых обязательств и осуществления сделки без дополнительных финансовых затрат.