Неустойка - это денежная сумма, которую одна сторона должна выплатить другой стороне в случае нарушения обязательств. Возникает необходимость взыскания неустойки, когда сторона не исполнила или не исполнила в полном объеме свои обязанности по договору. Однако, вопрос о том, является ли неустойка доходом физического лица, требует тщательного изучения законодательства.

Согласно статье 208 Налогового кодекса Российской Федерации, в доходы физического лица включаются доходы от источников в Российской Федерации. В свою очередь, доходом физического лица признается все то, что он получает в денежной или натуральной форме на основании закона, договора или другого основания.

Важно отметить, что если неустойка была выплачена в компенсацию убытков, причиненных нарушением обязательств, то согласно Налоговому кодексу Российской Федерации, такая выплата не является доходом и не облагается налогом на доходы физических лиц.

Неустойка как доход физического лица

Согласно статье 73 Налогового кодекса, доходом является любое получение, имеющееся в пользовании налогоплательщика для распоряжения (полностью или частично), независимо от источника, объективных причин, формы выплаты и наименования.

Неустойка, полученная физическим лицом, может быть признана доходом согласно Налоговому кодексу. Однако это зависит от ряда факторов, таких как форма получения, объем неустойки и цель ее выплаты.

Если неустойка выплачивается в виде денежных средств, то она считается доходом физического лица и подлежит обложению налогами в соответствии с Налоговым кодексом. Сумма налога на доходы физических лиц может варьироваться в зависимости от величины полученной неустойки и ставки налога, установленной для данного категории доходов.

Однако если неустойка выплачивается в другой форме, например, в виде товаров или услуг, то налог на доходы физических лиц не возникает, так как отсутствует фактическое получение денежных средств.

Также стоит отметить, что в случае выплаты неустойки в результате судебного разбирательства, сумма неустойки может быть признана расходом на возмещение убытков. В этом случае, физическое лицо должно иметь возможность списать эти расходы при определении налогооблагаемой базы по налогу на доходы физических лиц.

В целом, неустойка, полученная физическим лицом, может быть признана доходом и подлежать налогообложению. Однако каждый случай требует индивидуального изучения и профессиональной консультации, чтобы правильно определить налоговые последствия для конкретного физического лица.

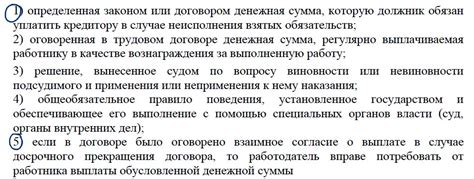

Определение понятия неустойка

Неустойка может быть предусмотрена в договоре или устанавливаться судебным решением в случае возникновения спора и нарушения прав победителя в судебном процессе. Она часто называется штрафом или пеней, но следует отметить, что неустойка является отличным правовым институтом от штрафов и пеней в уголовном и административном праве.

Размер неустойки может быть фиксированным или рассчитываться в процентном отношении к стоимости нарушенного договора или задолженности. Он может быть оговорен в договоре или определен судом в зависимости от характера нарушения и объективных обстоятельств дела.

Определение неустойки связано со сроками ее уплаты. В некоторых случаях, установленных законом или

договором, страдающая сторона может взыскать неустойку сразу после наступления события, вызывающего ее возникновение. В других случаях она взыскивается после предварительного напоминания о возникновении обязательства.

При рассмотрении вопроса о неустойке как доходе физического лица следует учитывать налоговые нормы, регулирующие данную ситуацию. По общему правилу, неустойка является доходом и подлежит налогообложению в соответствии с действующими налоговыми законами.

Таким образом, неустойка является денежной компенсацией, которая может быть взыскана в случае нарушения условий договора или прав страдающей стороны. Она может быть предусмотрена в договоре или устанавливаться в результате судебного разбирательства и служит защитой интересов страдающей стороны.