Ипотечное кредитование – это один из самых популярных способов приобретения жилья. Сегодня многие банки предлагают своим клиентам ипотеку на 30 лет. Но стоит ли брать ипотеку на такой долгий срок? В этой статье мы рассмотрим плюсы и минусы ипотеки на 30 лет, чтобы помочь вам принять правильное решение.

Одним из основных преимуществ ипотеки на 30 лет является возможность получить кредит с более низкими ежемесячными платежами. По сравнению с кредитом на более короткий срок, месячная выплата при ипотеке на 30 лет может быть значительно меньше. Это позволяет людям среднего достатка сделать первый шаг к собственному жилью, не перегружая свой бюджет.

Однако нужно помнить, что ипотека на 30 лет имеет и свои риски. Один из них – это общая стоимость кредита. При длительном сроке выплаты проценты по кредиту накапливаются на протяжении многих лет, что может значительно увеличить общую сумму, которую вы заплатите банку. Кроме того, возможны непредвиденные обстоятельства, которые могут сделать вас неплатежеспособным на долгосрочной основе.

Долгосрочная ипотека: преимущества и риски

Ипотека на 30 лет предоставляет возможность многим людям стать собственниками недвижимости без необходимости выплаты крупной суммы денег сразу. Однако, принятие решения о долгосрочной ипотеке необходимо осознанно, учитывая как ее преимущества, так и риски.

Преимущества:

1. Платежи по ипотеке растягиваются на долгий срок. Это позволяет снизить ежемесячные выплаты, сделать их более доступными и соответствующими бюджету заемщика.

2. Стабильность и предсказуемость. Зафиксированная процентная ставка на протяжении всего срока кредита позволяет иметь ясное представление о регулярных затратах.

3. Возможность вложить деньги в другие активы. Уплата низких ежемесячных платежей по ипотеке может предоставить заемщику возможность инвестировать свободные средства в другие стабильные и доходные источники.

Риски:

1. Долгий срок выплаты. Долгосрочная ипотека означает более длительный период задолженности, что может создать финансовые трудности в случае изменения жизненной ситуации или потери дохода.

2. Общая переплата по процентам. Чем длиннее срок ипотеки, тем больше сумма, уплачиваемая в виде процентов, увеличивается в целом. В итоге, заемщик может заплатить значительно больше, нежели стоимость самого жилья.

3. Ограничения на планирование бюджета. Платежи по долгосрочной ипотеке могут стать значительной частью ежемесячных расходов заемщика, ограничивая его возможности для других целей и расходов.

Принимая решение о взятии долгосрочной ипотеки, важно провести анализ своей финансовой ситуации, рассмотреть свои планы на будущее и оценить свою платежеспособность на протяжении нескольких десятилетий. Необходимо быть готовым к любым возможным переменам и рискам, которые могут возникнуть в жизни каждого заемщика.

Доступное жилье на протяжении десятилетий

Привлекательность ипотеки на 30 лет заключается в том, что она делает жилье доступным для многих людей на протяжении десятилетий. Этот вид ипотеки предлагает более низкие ежемесячные платежи, что открывает двери для многих семей, которые иначе не смогли бы себе позволить купить собственное жилье.

Длительный срок ипотеки позволяет распределить стоимость жилья на более длительный срок, что означает, что покупатели могут выплачивать его понемногу каждый месяц, вместо того чтобы сразу платить большую сумму. Это делает ипотеку на 30 лет более доступной для основной массы населения, включая молодых семей и людей с низким уровнем дохода.

Ипотека на 30 лет также предлагает стабильность и предсказуемость ежемесячных платежей. Долгосрочный план погашения кредита позволяет заемщикам планировать свои финансы на протяжении долгого времени. Они могут точно знать, сколько им нужно платить каждый месяц и каким образом это повлияет на их бюджет. Это облегчает планирование и помогает избежать финансовых неожиданностей.

Благодаря доступности и стабильности ипотеки на 30 лет, многие люди могут стать собственниками жилья и обеспечить своим семьям уютный и безопасный дом на протяжении десятилетий. Это создает благоприятную обстановку для общества в целом, поскольку улучшает качество жизни населения и способствует развитию экономики страны.

Ипотека на 30 лет: снижение ежемесячного платежа

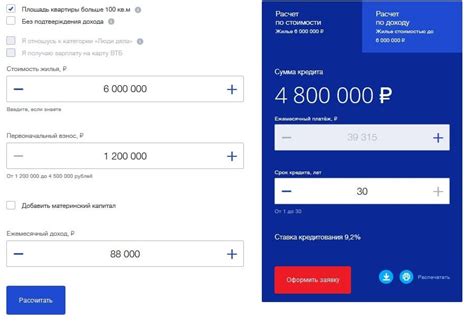

Увеличение срока ипотечного кредита приводит к уменьшению размера ежемесячных платежей, поскольку сумма кредита делится на большее количество месяцев. Это может быть особенно полезно для тех, у кого ограниченный доход или невысокая стабильность финансового положения.

Однако, следует помнить, что увеличение срока кредита может привести к увеличению общих затрат на кредит, поскольку вы будете платить больше процентов по времени. Поэтому, прежде чем решиться на ипотеку на 30 лет, необходимо внимательно рассчитать свои финансовые возможности и веско оценить выгоды и риски такого решения.

Важно также учесть, что при выборе ипотеки на 30 лет, вы можете иметь возможность досрочного погашения кредита. Это позволит вам сэкономить на процентах в будущем и ускорить процесс выплаты кредита. Однако, необходимо учесть возможные комиссии и штрафы за досрочное погашение, которые могут быть применены банком.

В целом, ипотека на 30 лет может быть выгодной и удобной опцией для многих людей, которые стремятся снизить свои ежемесячные выплаты. Однако, перед принятием окончательного решения, стоит тщательно провести анализ своих финансовых возможностей и консультироваться с финансовым специалистом.

Выигрыш в виде возможности инвестирования

Ипотека на 30 лет дает возможность не только приобрести жилье, но и использовать выгоду от долгосрочного кредита для инвестирования. Сумма, которую вы выплачиваете ежемесячно по ипотеке, может быть сравнима с рыночной арендной платой за аналогичное жилье, однако в течение 30 лет вы фактически погашаете кредит и сохраняете стоимость жилья.

Одна из стратегий инвестирования при наличии ипотеки - это покупка дополнительного жилья в ипотечный период и его сдача в аренду. Доход от арендных платежей может быть выше суммы ипотечного кредита, что позволит получить прибыль с инвестиций.

Другой вариант использования ипотеки для инвестирования - это использование освободившихся средств после выплаты ежемесячного платежа. В течение 30 лет, сумма выплаты по ипотеке может оставаться неизменной, однако рост доходов может привести к увеличению свободных средств. Эти средства можно использовать для инвестирования в другие активы, такие как фондовый рынок, недвижимость или бизнес.

Возможность инвестирования при наличии ипотеки на 30 лет дает дополнительные финансовые возможности для роста капитала и получения дохода. Однако при выборе такой стратегии стоит учитывать все риски и рассчитывать свои возможности.

Потенциальные риски и долгосрочные обязательства

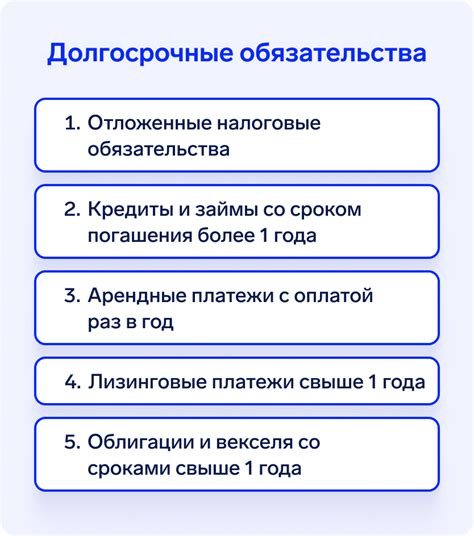

При выборе ипотеки на 30 лет необходимо учитывать ряд потенциальных рисков и долгосрочных обязательств, связанных с таким долгосрочным финансовым обязательством.

Во-первых, одним из наиболее существенных рисков является возможность изменения процентной ставки по ипотечному кредиту. За 30 лет процентные ставки могут значительно измениться, что может привести к увеличению ежемесячных выплат по ипотеке и значительному увеличению общих затрат на кредит.

Во-вторых, выбор 30-летней ипотеки также связан с долгосрочными обязательствами и наличием значительного долга на протяжении длительного периода времени. Это может существенно ограничить финансовую свободу и гибкость, так как все сбережения и доходы могут быть направлены на погашение ипотеки.

Кроме того, следует учитывать, что в случае непредвиденных обстоятельств, таких как потеря работы или снижение дохода, платежи по ипотеке могут стать непосильными. Это может привести к риску потери недвижимости и внесение исправлений в финансовое планирование на долгий срок.

Итак, несмотря на некоторые выгодные аспекты ипотеки на 30 лет, необходимо учесть все потенциальные риски и долгосрочные обязательства, чтобы принять осознанное решение и выбрать наиболее подходящую вариант ипотечного кредита.