Вопрос о включении налогов в состав прожиточного минимума является актуальным для многих людей. Прожиточный минимум – это минимальный уровень дохода, необходимый для обеспечения основных потребностей человека.

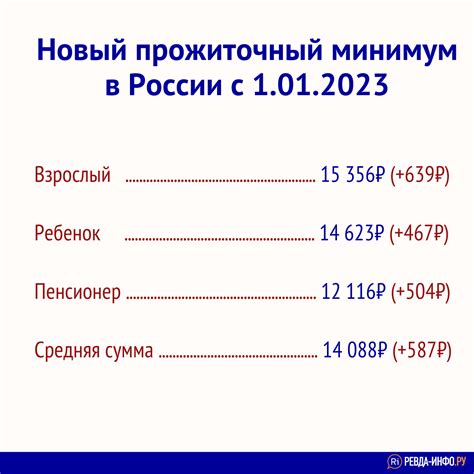

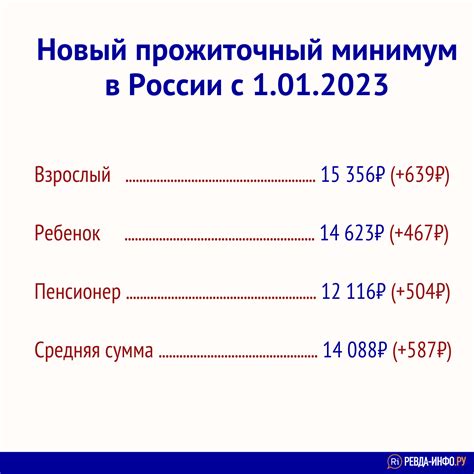

Определение размера прожиточного минимума является комплексной задачей, основанной на учете стоимости питания, одежды, жилья, медицинских услуг и других элементов. Прожиточный минимум может отличаться в различных регионах и зависит от многих факторов.

Однако налоги, уплачиваемые гражданами, обычно не включаются в состав прожиточного минимума. Налоги – это обязательные платежи, взимаемые с доходов физических и юридических лиц для финансирования государственных нужд. Они служат источником средств для обеспечения правительственных программ и функций.

Включение налогов в прожиточный минимум

В некоторых странах налоги не учитываются при расчете прожиточного минимума, поскольку считается, что их уплата является отдельным обязательством граждан перед государством. Такой подход предполагает, что налоги не являются прямыми расходами на жизнеобеспечение, а являются способом финансирования государственных программ и социальных услуг.

Однако, некоторые экономисты и активисты настаивают на включении налогов в прожиточный минимум. Они считают, что налоговая нагрузка может значительно снизить доступность прожиточного минимума для низкодоходных граждан и оказать отрицательное влияние на их жизненный уровень. При этом они предлагают учитывать не только прямые налоговые платежи, но и различные сборы и пошлины.

Сторонники включения налогов в прожиточный минимум также указывают на то, что налоговая политика может оказывать непропорциональный эффект на разные категории населения. Например, повышение налогов на питание может сильно затронуть низкодоходных граждан, у которых большая часть доходов идет на еду.

В целом, вопрос о включении налогов в прожиточный минимум является сложным и требует обсуждения с учетом мнения всех заинтересованных сторон. Отсутствие единого мнения на эту тему указывает на необходимость дальнейших исследований и диалога для нахождения оптимального решения.

Налоги и прожиточный минимум: основные понятия

Налоги, с другой стороны, представляют собой обязательные платежи, уплачиваемые гражданами и предприятиями в бюджет государства. Они могут взиматься с доходов граждан, имущества или сделок. Налоги несут определенную социально-экономическую функцию и являются основным источником формирования доходов государства.

Вопрос о включении или не включении налогов в прожиточный минимум вызывает достаточно много споров и дебатов. Если налоги учитываются при расчете прожиточного минимума, то это означает, что часть доходов, уходящая на уплату налогов, будет включаться в сумму необходимых расходов на жизнь. Если же налоги не учитываются, то прожиточный минимум будет рассчитываться без их учета.

За последние годы в разных странах было принято различные подходы к включению налогов в прожиточный минимум. В некоторых случаях налоги учитываются полностью, включая все известные виды налогов, такие как подоходный налог, налог на имущество, налог на продажи и т.д. В других случаях налоги могут учитываться только частично или вовсе не учитываться.

Решение о том, включать налоги в прожиточный минимум или нет, может быть обусловлено рядом факторов, таких как экономическое положение страны, социальная политика, цели и задачи государства. Кроме того, влиять на этот вопрос могут и другие факторы, такие как налоговый законодательный акт, уровень безработицы, уровень доходов населения и др.

Таким образом, решение о включении налогов в прожиточный минимум является сложным и многогранным. Оно требует глубокого анализа и обсуждения социальных и экономических последствий, чтобы обеспечить достойные условия жизни для всех граждан.

Соотношение налогов и прожиточного минимума

Однако, в большинстве стран налоги не включаются в состав прожиточного минимума. Прожиточный минимум, как правило, рассчитывается на основе расходов на самые необходимые потребительские товары и услуги, такие как питание, жилье, одежда, здравоохранение, образование и транспорт. Налоги же являются отчуждаемыми доходами граждан, которые уходят на финансирование бюджета и социальных программ.

Однако, в некоторых случаях, налоги могут оказывать влияние на уровень прожиточного минимума через расходы на оплату налогов и социальные взносы. Высокие налоговые ставки могут означать, что гражданам будет осталяться меньше денег на покупку необходимых товаров и услуг, и, следовательно, прожиточный минимум может быть установлен на более низком уровне.

Таким образом, хотя налоги и не включаются в состав прожиточного минимума, они могут оказывать влияние на его размер и доступность для граждан. Правительства стремятся найти баланс между необходимостью собирать налоги и обеспечением достойных условий жизни для населения.

Какие налоги могут быть включены в прожиточный минимум

В целом, налоги могут быть включены в прожиточный минимум на основе следующих принципов:

1. Налог с продаж.

Один из наиболее распространенных налогов, который может быть включен в прожиточный минимум, - это налог с продаж. Налог с продаж является процентной суммой на товары и услуги, которую граждане должны оплатить при их покупке. Включение этого налога в прожиточный минимум позволяет учесть его в расчетах гражданской потребности в товарах и услугах.

2. НДФЛ.

Налог на доходы физических лиц (НДФЛ) является налогом, который может включаться в прожиточный минимум. Он взимается с заработанных доходов граждан и может быть значительным влияющим фактором на сумму прожиточного минимума. Включение НДФЛ в прожиточный минимум позволяет учитывать его в расчетах доходов и расходов населения.

3. Налог на недвижимость.

В некоторых странах налог на недвижимость может включаться в прожиточный минимум. Этот налог взимается с владельцев недвижимости на основе стоимости объекта и может быть учтен в расчетах жилищных потребностей граждан.

4. Транспортный налог.

Транспортный налог является налогом, связанным с владением и эксплуатацией транспортных средств. Он может включаться в прожиточный минимум для учета затрат на транспортные потребности граждан.

Включение этих и других налогов в прожиточный минимум позволяет более точно измерить стоимость жизни и потребностей граждан, учитывая налоговые обязательства в расчетах необходимых расходов. Однако, следует отметить, что конкретное включение налогов в прожиточный минимум может быть разным в разных странах и зависит от местных законов и правил. Кроме того, налоговые ставки и правила также могут изменяться в течение времени, поэтому включение налогов в прожиточный минимум является динамичным процессом, который должен обновляться и пересматриваться в соответствии с изменениями налогового законодательства.

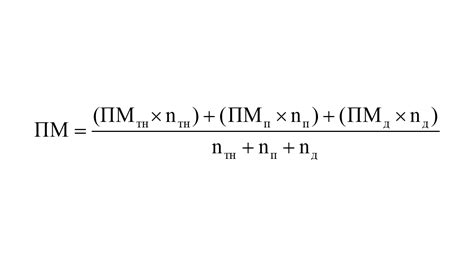

Примеры расчета прожиточного минимума с учетом налогов

Пример 1:

Рассмотрим пример одного человека, работающего и получающего заработную плату в размере 30 000 рублей в месяц. При этом, он является налоговым резидентом и подлежит уплате налога на доходы физических лиц (НДФЛ) в размере 13%.

Сначала рассчитаем налог на доходы: 30 000 рублей * 13% = 3 900 рублей. Затем, возьмем в расчет прожиточный минимум для одного человека, установленный в регионе в размере 10 000 рублей. Вычтем налоги из заработной платы: 30 000 рублей - 3 900 рублей = 26 100 рублей.

Таким образом, в данном примере, прожиточный минимум с учетом налогов составляет 26 100 рублей.

Пример 2:

Рассмотрим пример семьи, в которой оба родителя работают и получают заработную плату в размере 40 000 рублей в месяц каждый. При этом, они также являются налоговыми резидентами и подлежат уплате НДФЛ.

Снова рассчитываем налог на доходы для каждого супруга: 40 000 рублей * 13% = 5200 рублей каждый. Затем, возьмем в расчет прожиточный минимум для семьи, установленный в регионе в размере 20 000 рублей. Вычтем налоги из заработной платы каждого супруга: 40 000 рублей - 5200 рублей = 34 800 рублей для каждого.

Таким образом, в данном примере, прожиточный минимум с учетом налогов для каждого супруга составляет 34 800 рублей.

Эти примеры показывают, что налоги могут существенно влиять на расчет прожиточного минимума, поскольку вычет налогов снижает сумму доступных средств для покрытия основных потребностей. Однако, следует отметить, что ставка налога может различаться в зависимости от региона и статуса налогоплательщика.

Спорные моменты включения налогов в прожиточный минимум

Один из аргументов противников включения налогов в прожиточный минимум заключается в том, что налоги – это обязательные платежи, которые идут на финансирование различных государственных программ и услуг. Таким образом, если налоги будут учтены в прожиточном минимуме, то люди могут рассматривать их как часть своих доходов, хотя на самом деле они направляются на социальные нужды, а не на покрытие личных расходов.

Другим аргументом против включения налогов в прожиточный минимум является то, что предельная сумма прожиточного минимума уже высчитывается с учетом налоговых льгот и социальных выплат. Если налоги будут учтены в прожиточном минимуме, то это может привести к двойному учету этих платежей и искажению статистики. В результате, такой подход может усложнить процесс выявления и расчета реальной ситуации с бедностью и нищетой в стране.

С другой стороны, приверженцы включения налогов в прожиточный минимум указывают на то, что налоги – это также основной источник доходов государства, благодаря которым обеспечивается функционирование различных социальных программ и поддержка населения. Включение налогов в прожиточный минимум можно рассматривать как один из инструментов социальной защиты населения, позволяющий установить минимальную сумму дохода, на которую не должны начисляться налоги и взносы.

Также противники включения налогов в прожиточный минимум указывают на то, что прожиточный минимум – это не только минимальный уровень дохода, но и социальный стандарт, который служит ориентиром для определения размера социальных выплат, субсидий и пособий. Учет налогов в прожиточном минимуме может привести к неоправданному увеличению этих выплат без рассмотрения реального уровня бедности.

Достоинства и недостатки включения налогов в прожиточный минимум

Включение налогов в прожиточный минимум имеет как свои достоинства, так и недостатки. Рассмотрим их более подробно:

Достоинства:

1. Учитывает реальные потребности и расходы налогоплательщика. Включение налогов в прожиточный минимум позволяет учесть в расчетах фактические затраты на жизнь, такие как питание, жилье и коммунальные услуги, транспорт и другие основные потребности.

2. Помогает защитить людей с низким достатком. Прожиточный минимум с учетом налогов позволяет определить минимальный уровень дохода, который необходим для достойной жизни. Это способствует социальной защите населения и снижению неравенства.

3. Справедливое распределение налогов. Включение налогов в прожиточный минимум позволяет сделать налоговую систему более справедливой, так как налоги будут взиматься с учетом фактического дохода налогоплательщика.

Недостатки:

1. Увеличение финансовой нагрузки на государство. Включение налогов в прожиточный минимум может привести к увеличению расходов государства на социальные программы и социальную поддержку тех, кто находится ниже порога прожиточного минимума.

2. Сложность расчетов и администрирования. Расчет прожиточного минимума с учетом налогов может быть сложным процессом, требующим сбора и анализа большого количества данных. Кроме того, необходимо проводить постоянное мониторинг и обновление значений прожиточного минимума.

3. Возможность манипуляций. Сложность расчетов и определения прожиточного минимума с учетом налогов может создать возможности для манипуляций и уклонения от уплаты налогов.

В целом, включение налогов в прожиточный минимум является сложной и многогранный вопросом, который требует балансирования интересов государства и налогоплательщиков.