В современной экономической среде неплатежеспособность стала одной из наиболее актуальных проблем, с которой сталкиваются должники. В основе возникновения неплатежеспособности лежит превышение суммы обязательств, которые должник не способен уплатить. Это явление может принимать различные формы, каждая из которых имеет свои особенности и последствия.

Первый вид неплатежеспособности при превышении суммы обязательств - финансовая. Она возникает, когда должник не в состоянии уплатить необходимую сумму по причине отсутствия достаточных денежных средств или когда его общая задолженность значительно выпадает из рамок его финансовых возможностей. Финансовая неплатежеспособность влечет за собой серьезные последствия для должника, такие как банкротство, лишение имущества и ограничение в правах физического лица или компании.

Второй вид неплатежеспособности при превышении суммы обязательств - судебная. Он возникает, когда должник не способен уплатить сумму, на которую его обязали по решению суда. Этот вид неплатежеспособности возникает в результате несвоевременного или неправомерного исполнения должником своих обязательств перед кредитором. Судебная неплатежеспособность может привести к наложению штрафов, аресту имущества, а в некоторых случаях - к уголовной ответственности.

Как возникают виды неплатежеспособности

Виды неплатежеспособности могут возникать в результате превышения суммы обязательств должника по отношению к его финансовым возможностям. Рассмотрим наиболее распространенные виды неплатежеспособности:

- Ликвидационная неплатежеспособность – возникает в случае, когда должник не в состоянии удовлетворить требования кредиторов из-за недостатка денежных средств или активов, необходимых для погашения долгов.

- Финансовая неплатежеспособность – возникает, когда должник имеет достаточные активы, но не в состоянии использовать их для погашения долгов в связи с ограничениями в доступе к денежным средствам или из-за наличия проблем в управлении своими финансовыми ресурсами.

- Структурная неплатежеспособность – возникает, когда долговая нагрузка должника является несбалансированной и несоответствует его финансовым возможностям. Неравномерное распределение обязательств может привести к тому, что должник не сможет своевременно выплачивать все долги.

- Коммерческая неплатежеспособность – возникает, когда должник не способен вести свою коммерческую деятельность или получать прибыль, достаточную для погашения своих долгов. Это может быть связано с различными факторами, такими как снижение спроса на товары или услуги должника, убыточность его бизнеса и др.

Каждый из указанных видов неплатежеспособности имеет свои особенности и может быть вызван различными причинами. Понимание этих видов поможет кредиторам и обществу в целом более эффективно предотвращать и решать проблемы с неплатежеспособностью должников.

При превышении суммы обязательств

При превышении суммы обязательств должника возникают серьезные проблемы, связанные с неплатежеспособностью. Эта ситуация может произойти, когда долги должника становятся непосильными для его финансовых возможностей.

Один из основных факторов, приводящих к превышению суммы обязательств, - недостаток денежных средств. Если должник не в состоянии своевременно погасить долги из-за низкого уровня доходов или экономического кризиса, он сталкивается с риском неплатежеспособности.

Также превышение суммы обязательств может быть связано с неправильным управлением финансами, например, с использованием кредитных средств для нецелевых целей или непродуманных инвестиций. Это может привести к появлению долгов, которые представляют собой существенную часть общей суммы обязательств.

Когда сумма обязательств превышает финансовую способность должника, возникает опасность банкротства. Должник становится неспособным выполнить свои обязательства перед кредиторами и может оказаться в ситуации, когда его имущество будет конфисковано для возмещения убытков.

Для предотвращения превышения суммы обязательств важно бережно планировать свои финансы, отдавая предпочтение грамотному финансовому плану и избегая непредусмотренных затрат. Также следует быть осмотрительным при использовании кредитных средств и правильно оценить свои возможности по возврату долга в установленные сроки.

- Одним из способов предотвращения превышения суммы обязательств является диверсификация доходов. Распределение рисков и получение доходов от различных источников помогает снизить риск неплатежеспособности.

- Также важно вести контроль над своими финансами и регулярно оценивать свою финансовую ситуацию. Это позволит вовремя заметить возможные проблемы и предпринять соответствующие меры для их решения.

- В случае превышения суммы обязательств, рекомендуется обратиться к профессионалам - финансовым консультантам или юристам, которые помогут разработать план действий для устранения долговой нагрузки.

В целом, предупреждение превышения суммы обязательств требует дисциплинированного и осознанного подхода к управлению финансами. Соблюдение принципов финансовой дисциплины и здравого смысла помогает избежать неприятных последствий, связанных с неплатежеспособностью.

Основные причины неплатежеспособности

1. Неправильное финансовое планирование. Отсутствие четкого и эффективного плана по распределению доходов и учету расходов может привести к неплатежеспособности. Недостаточное понимание текущей финансовой ситуации и неправильное прогнозирование будущих доходов и расходов могут привести к созданию несбалансированного бюджета.

2. Потеря основного источника дохода. Если у должника возникают проблемы с основным источником дохода, таким как увольнение или сокращение заработной платы, это может стать основной причиной его неплатежеспособности. Потеря стабильного источника дохода может привести к невозможности выплаты обязательств.

3. Непредвиденные финансовые обязательства. Непредвиденные расходы, такие как медицинские счета, аварии или непредвиденные ремонты, могут значительно увеличить сумму обязательств должника. Если такие обязательства не были учтены в финансовом плане, они могут стать причиной неплатежеспособности.

4. Низкий уровень дохода. Если должник имеет низкий уровень дохода, несоответствующий уровню его обязательств, это также может привести к неплатежеспособности. Недостаточный доход может не позволить должнику выплачивать все свои долги вовремя.

5. Невыгодные условия кредитования. Слишком высокие процентные ставки или невыгодные условия кредитования могут также стать причиной неплатежеспособности. Если должник не может справиться с высокой ставкой по кредиту или не смог предусмотреть потенциальные риски, это может привести к возникновению неплатежеспособности.

Все эти причины могут привести к возникновению неплатежеспособности и требуют внимательного финансового планирования и правильного учета обязательств.

Недостаток финансовых ресурсов

Недостаток финансовых ресурсов может возникнуть по разным причинам. В основном, это связано с неэффективностью бизнес-процессов или управлением финансами, неправильным планированием и контролем расходов, сокращением доходов, несвоевременным получением платежей от дебиторов или нарушением договорных обязательств.

Такой недостаток финансовых ресурсов может приводить к просрочкам и неуплате кредиторам, невозможности выплатить заработную плату сотрудникам, неспособности профинансировать текущие операционные расходы или погасить кредитные обязательства перед банками или другими финансовыми институтами.

Для предотвращения недостатка финансовых ресурсов и возникновения неплатежеспособности, должники должны аккуратно контролировать свои финансовые потоки, разрабатывать эффективные стратегии управления рисками и поддерживать хорошие деловые отношения со своими партнерами и кредиторами. Важно также планировать свои финансовые потребности заранее и иметь четкий план действий, чтобы в случае недостатка ресурсов принять необходимые меры и избежать проблем с выплатами.

Систематические нарушения обязательств

Одним из примеров систематических нарушений обязательств является несоблюдение сроков погашения долгов. Подобные нарушения могут привести к невозможности погашения кредитов и займов, что может в свою очередь вызвать финансовые проблемы для должника.

Кроме того, систематические нарушения обязательств также могут быть связаны с неплатежеспособностью поставщиков или контрагентов. Несвоевременная оплата поставщикам может привести к проблемам с поставками товаров или услуг, что влияет на деятельность должника и его финансовое состояние.

Другим примером систематических нарушений обязательств является некачественное исполнение контрактов или соглашений. Несоответствие качества товаров или услуг согласованным требованиям может вызвать притязания со стороны клиентов и потерю доверия к бренду или компании.

Чтобы избежать систематических нарушений обязательств, необходимо устанавливать четкие процедуры следования срокам погашения долгов, контролировать финансовое положение контрагентов и поставщиков, а также детально прорабатывать условия контрактов и соглашений.

Непредвиденные внешние обстоятельства

Возникновение видов неплатежеспособности при превышении суммы обязательств должника может быть связано с непредвиденными внешними обстоятельствами. Это могут быть различные события или процессы, которые выходят за рамки контроля должника и приводят к его финансовым трудностям.

Одним из примеров таких обстоятельств является экономический кризис. При возникновении кризиса на рынке, спрос на товары и услуги может снижаться, что в свою очередь приводит к сокращению выручки и доходов должника. Уменьшение доходов может вызвать проблемы с погашением обязательств и привести к неплатежеспособности.

Также непредвиденные обстоятельства могут быть связаны с форс-мажорными событиями, такими как стихийные бедствия, военные действия, эпидемии и прочее. В случае таких событий, работа предприятий может быть приостановлена, что приводит к убыткам и невозможности погасить обязательства.

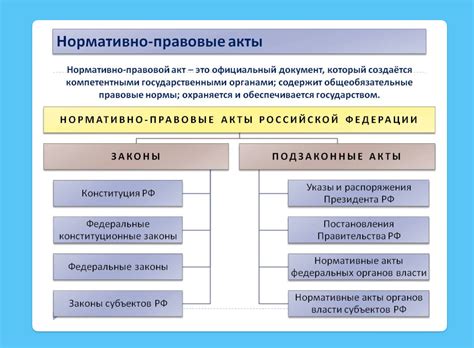

Одной из причин возникновения неплатежеспособности может быть также изменение правовой или налоговой ситуации. Введение новых нормативов или изменение налоговых ставок может повлиять на финансовое положение должника и привести к возникновению долговых проблем.

Возникновение непредвиденных внешних обстоятельств может осложнить ситуацию должника и привести к неплатежеспособности. Для предотвращения таких ситуаций компании и предприятия должны разрабатывать стратегии и меры по снижению рисков, связанных с возникновением непредвиденных обстоятельств.

Разновидности неплатежеспособности

1. Финансовая неплатежеспособность:

Такая вид неплатежеспособности может возникнуть, когда должник не имеет достаточных средств для погашения своих долгов. Это может произойти из-за непредвиденных финансовых требований, нестабильности рынка или неудачного управления финансовыми ресурсами.

2. Ликвидационная неплатежеспособность:

Ликвидационная неплатежеспособность возникает, когда активы должника не могут быть быстро проданы или превращены в деньги. Это может быть связано с кризисными ситуациями на рынке или с недостаточным спросом на активы должника.

3. Организационная неплатежеспособность:

Организационная неплатежеспособность возникает, когда должник не имеет необходимых организационных структур или систем, чтобы эффективно управлять своими обязательствами. Это может быть вызвано неправильным управлением, отсутствием контроля или отсутствием процессов и процедур, необходимых для эффективного погашения долгов.

4. Персональная неплатежеспособность:

Персональная неплатежеспособность относится к ситуации, когда индивидуальный должник не в состоянии исполнить свои обязательства из-за личных обстоятельств, таких как увольнение, развод, болезнь или смерть.

Важно отметить, что каждая из этих разновидностей неплатежеспособности может иметь свои особенности и требовать уникальных решений для восстановления финансового положения должника.

Физическая неплатежеспособность

В случае физической неплатежеспособности, должник не может работать или зарабатывать достаточно денег для погашения своих долгов. Он может оказаться в ситуации, когда расходы на лечение или уход за собой превышают его доходы. Это может привести к невозможности выплатить кредиты, оплатить аренду или покрыть другие долги.

Физическая неплатежеспособность может стать основанием для обращения должника в суд с ходатайством о банкротстве. В этом случае суд может принять решение об освобождении должника от обязанности погасить свои долги, если его физическое состояние не позволяет ему это сделать.

Однако, важно отметить, что физическая неплатежеспособность должна быть документально подтверждена. Должник должен предоставить медицинские справки, а также другие доказательства своего физического состояния, которые могут потребоваться суду в рамках процедуры банкротства.

Возникновение физической неплатежеспособности может быть непредсказуемым и не зависит от личных усилий должника. Поэтому, в некоторых случаях, физическая неплатежеспособность не является показателем личной нерадивости должника, а является следствием непредвиденных обстоятельств.

Таким образом, физическая неплатежеспособность требует особого внимания и понимания со стороны кредиторов и судебной системы. Она является серьезной проблемой для должника, которому необходимо получить соответствующую помощь и защиту в случае возникновения этого вида неплатежеспособности.

Юридическая неплатежеспособность

Юридическая неплатежеспособность возникает, когда общая сумма обязательств должника превышает его финансовые возможности и он не в состоянии выполнить свои финансовые обязательства перед кредиторами.

Юридическая неплатежеспособность может быть временной или постоянной. Временная неплатежеспособность означает, что должник временно не в состоянии выполнить свои обязательства, но имеет перспективы восстановления своей финансовой стабильности. Постоянная неплатежеспособность подразумевает, что должник не имеет перспектив на восстановление своей финансовой устойчивости и не сможет выполнить свои обязательства.

Юридическая неплатежеспособность может возникнуть из-за различных причин, таких как неправильное финансовое планирование, резкое сокращение доходов, увеличение расходов, ликвидация активов и другие факторы. Кредиторы могут обратиться в суд с заявлением о признании должника юридически неплатежеспособным, чтобы защитить свои интересы и получить часть средств, которые им должны.

Юридическая неплатежеспособность имеет серьезные последствия для должника, так как это может привести к ликвидации его имущества, задержке выплаты долгов и ухудшению его кредитной истории. В таких случаях, возможно проведение процедуры банкротства, чтобы упорядочить процесс взыскания долгов и распределения имущества между кредиторами.

Оценка юридической неплатежеспособности должника требует комплексного анализа его финансового состояния, обязательств, доходов и прочих факторов. Кредиторы могут привлекать специалистов в области финансового аудита и юридического консультирования, чтобы оценить общую ситуацию и принять решение о дальнейших действиях.