Открытие банковского счета - важный шаг для любого человека или компании, желающих эффективно управлять своими финансами. Однако не всегда процесс открытия счета проходит гладко, и банк может отказать в предоставлении этой услуги. В данной статье мы рассмотрим основные причины, по которым возникает такой отказ, и то, что можно сделать для успешного открытия счета.

1. Неправильно предоставленные документы. При открытии банковского счета, обычно, необходимо заполнить некоторый пакет документов, включающий в себя паспорт, ИНН, документы, подтверждающие место проживания/регистрации, и другие в зависимости от требований конкретного банка. Отсутствие или неправильно представленные документы могут послужить основанием для отказа в открытии счета.

Наш совет: перед подачей заявления организуйте все необходимые документы, убедитесь, что они в полном порядке, и в случае возникновения вопросов, проконсультируйтесь с представителем банка.

Причины, по которым банк может отказать

1. Недостаточная платежеспособность. Если у клиента отсутствуют достаточные финансовые средства для ведения операций на счете или погашения задолженностей, банк может отказать. Это связано с тем, что банк стремится минимизировать свои риски и обеспечить финансовую устойчивость.

2. Неблагонадежность. Если клиент имеет негативную кредитную историю, банк может не доверять ему и отказать в открытии счета. Это связано с опасностью для банка риска невозврата долгов или мошеннических действий.

3. Недостаточный пакет документов. Банк требует определенный набор документов для открытия счета, включая паспорт, ИНН и другие документы, подтверждающие личность и финансовую деятельность клиента. Если клиент не предоставляет все необходимые документы, банк может отказать в открытии счета.

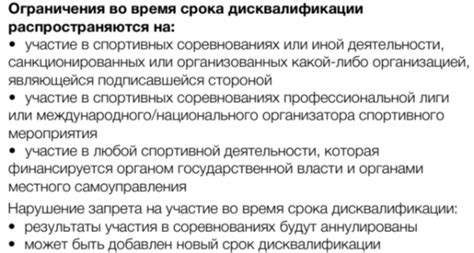

4. Нарушение законодательства. Если клиент связан с незаконной или недобросовестной деятельностью, банк может отказать в открытии счета, чтобы не нарушать законодательство и не попасть под риск ответственности.

5. Несоответствие клиента политике банка. Каждый банк имеет свою политику и правила относительно открывания счетов. Если клиент не соответствует требованиям банка, то может быть отказано в открытии счета. Это может быть связано с отсутствием регистрации в стране, несовершеннолетием или другими факторами.

Важно помнить, что каждый банк имеет свои собственные критерии и условия, поэтому подача заявки не всегда гарантирует открытие счета. Для избежания отказа рекомендуется заранее изучать требования банка и готовить все необходимые документы.

Недостаток документов

Чтобы открыть банковский счет, обычно требуется предоставить паспорт или иной документ, удостоверяющий личность клиента. Однако, помимо этого, некоторые банки могут также потребовать дополнительные документы, такие как ИНН, паспорт заграничного гражданина или другие документы, которые подтверждают место жительства и финансовое состояние клиента.

Если клиент не предоставляет все необходимые документы, банк может отказать в открытии счета. Это связано с необходимостью соблюдения законодательства и предотвращения финансовых мошенничеств. Банки несут ответственность и обязаны проверять личность клиентов, чтобы предотвратить использование банковских счетов для незаконной деятельности.

Если у вас есть недостаток необходимых документов, вам следует обратиться в банк и узнать, какие именно документы требуются для открытия счета. В некоторых случаях банк может предоставить информацию о документах, которые могут заменить отсутствующие.

Также стоит отметить, что некоторые банки могут требовать дополнительные документы в зависимости от целей открытия счета. Например, для открытия счета для организации может потребоваться нотариально заверенная копия устава или других документов, подтверждающих право на деятельность.

Поэтому перед тем, как обратиться в банк для открытия счета, важно ознакомиться с требованиями конкретного банка и подготовить все необходимые документы, чтобы избежать возможного отказа и задержек в процессе открытия счета.

Недостаточная платежеспособность

Банк может требовать от клиента предоставить подробную информацию о своих доходах, расходах, имуществе, а также банковские выписки и другие финансовые документы. На основе этих данных банк проводит оценку финансовой стабильности и платежеспособности клиента.

Недостаточная платежеспособность может быть связана с различными факторами, например, нестабильностью доходов, высокими расходами или наличием задолженностей. Если банк обнаруживает, что клиент не имеет достаточных средств или стабильного источника дохода для обслуживания банковского счета, он может принять решение об отказе в открытии счета.

В случае отказа в открытии банковского счета из-за недостаточной платежеспособности, клиент может обратиться к другим финансовым учреждениям, проверить свою финансовую ситуацию и обеспечить необходимую стабильность для открытия счета в будущем.

Неудовлетворительная кредитная история

Отрицательная кредитная история может быть обусловлена различными факторами, такими как просроченные платежи по кредитам, неуплата долгов, заявления о банкротстве и другими аналогичными финансовыми проблемами. Клиенты с плохой кредитной историей считаются высокорисковыми для банка, поскольку существует вероятность, что они не смогут выплачивать кредиты или иные обязательства вовремя и полностью.

Банки стремятся минимизировать риски и обезопасить себя от потенциальных убытков, поэтому они предпочитают не сотрудничать с клиентами, у которых имеется проблемная кредитная история. Наличие отрицательной кредитной истории может стать препятствием для открытия банковского счета, получения кредита или других финансовых услуг.

Если у вас имеется неудовлетворительная кредитная история, возможно потребуется пройти дополнительные процедуры или обратиться в специализированные банки, которые могут оказать помощь в восстановлении кредитной репутации. Также стоит помнить, что улучшение кредитной истории – долгосрочный процесс, требующий времени и усилий.

Чтобы избежать отказа в открытии банковского счета из-за неудовлетворительной кредитной истории, стоит следить за регулярным и своевременным погашением долгов, бережно относиться к кредитам и другим финансовым обязательствам, а также быть ответственным в финансовых вопросах.

Подозрение в незаконной деятельности

Подозрение в незаконной деятельности может возникнуть в случае, если у клиента есть судимости, связанные с экономическими преступлениями, у него имеется связь с организациями, находящимися под санкциями, или если он не представил достаточно документов, подтверждающих легальность происхождения денежных средств, которые планируются использовать на счете.

На основании подозрений в незаконной деятельности, банк может отправить соответствующую информацию о клиенте в уполномоченные органы, которые проведут проверку и возможно возбудят уголовное дело.

Клиент, который оказался подозреваемым в незаконной деятельности, имеет право предоставить банку дополнительные документы и объяснения, чтобы опровергнуть подозрения. Однако решение о возможности открытия счета принимается банком на основе предоставленных им доказательств и в соответствии с законодательством.

В целях соблюдения законодательных требований и защиты интересов всех сторон, банки тщательно проверяют потенциальных клиентов и руководствуются принципом осторожности. Отказ в открытии банковского счета на основании подозрений в незаконной деятельности является мерой предосторожности, применяемой банками для предотвращения финансовых рисков и соблюдения применимого законодательства.

Отсутствие постоянного места жительства

Отсутствие постоянного места жительства может указывать на нестабильность финансового положения клиента или на его нежелание предоставить подтверждение адреса для установления связи с ним. Это связано с риском использования банковского счета для незаконной деятельности, такой как отмывание денег или финансирование террористической деятельности.

При отсутствии постоянного места жительства клиенты могут столкнуться с отказом в открытии счета или потребуются дополнительные документы, подтверждающие их финансовую стабильность и идентификацию. Это может быть в виде выписки из банка, договора аренды или других документов, которые могут подтвердить адрес проживания или связь с определенным местом.

Если клиент не может предоставить достаточные доказательства или объяснения относительно своего постоянного места жительства, банк имеет право отказать в открытии банковского счета из-за высокого риска и отсутствия доверия к данному клиенту.

Нарушение условий предыдущих счетов

Банки стремятся сотрудничать только с надежными клиентами, которые исполняют свои обязательства. Поэтому наличие негативной истории, связанной с открытием и использованием банковских счетов, может вызвать настороженность у банка и стать причиной отказа в открытии нового счета.

Важно отметить, что банки ведут общую базу данных о клиентах, в которой хранятся информация о нарушениях и предыдущих проблемах счетов. Поэтому, при обращении в другой банк, клиент может столкнуться с отказом в открытии нового счета, если информация о его негативной истории доступна для других кредитных организаций.

Для избежания таких ситуаций, важно ответственно относиться к использованию банковских счетов и своевременно исполнять все обязательства перед банком. Постоянное поддержание положительной истории использования счетов будет способствовать получению новых банковских услуг и избежанию проблем при их открытии.