Указание НДС в счете – это важный момент, о котором нужно помнить при оформлении документации. НДС, или Налог на добавленную стоимость, является налогом на товары и услуги, который часто взимается во многих странах, включая Россию. Ответ на вопрос, нужно ли указывать НДС в счете, зависит от нескольких факторов и требует внимательности при составлении счетов.

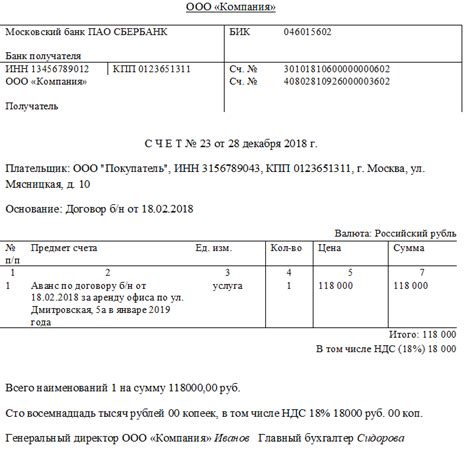

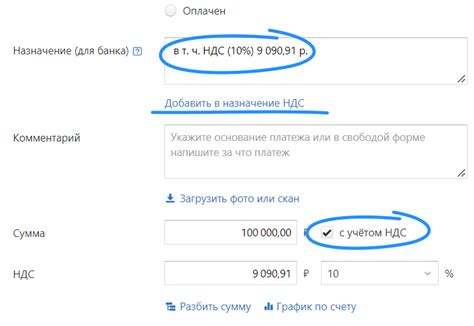

Во-первых, необходимо учитывать, что обязательное указание НДС в счете предусмотрено законодательством. Если вы являетесь плательщиком НДС, то вы обязаны указывать этот налог в счете и отображать его отдельно от стоимости товаров или услуг. Это помогает вашим клиентам видеть прозрачно, какой объект налогообложения используется и каким образом складывается итоговая сумма.

Во-вторых, указание НДС в счете позволяет вашему клиенту восстановить этот налог в случае, если его деятельность также предполагает обращение с НДС. Важно помнить, что при этом необходимо соблюдать требования законодательства и предоставить клиенту все необходимые документы для возврата налога.

Кроме того, учет НДС в счете способствует правильному учету финансово-хозяйственной деятельности вашей компании. Таким образом, вы сможете контролировать расходы и доходы, а также соблюдать налоговые нормы и требования. В конечном итоге, правильное указание НДС в счете помогает избежать проблем с налоговыми органами и обеспечивает законность и надежность в бизнесе.

Обязательно ли указывать НДС в счете: практические соображения

Наличие информации о НДС в счете является не только требованием закона, но и позволяет создать прозрачность в бухгалтерии и упростить процедуру проверки документов налоговой инспекцией. Также, указание НДС в счете позволяет контролировать и учитывать сумму налога на добавленную стоимость, что позволяет предотвращать возможные нарушения и погрешности при расчетах.

Также, неправильное указание НДС в счете может привести к штрафным санкциям со стороны налоговой службы. Поэтому, предпринимателям и бухгалтерам необходимо быть внимательными и следовать требованиям законодательства.

Указание НДС в счете также является одним из обязательных условий для получения налоговых вычетов. Если НДС в счете не указан или указан неверно, то организация может потерять право на возврат налоговых средств. Поэтому, важно соблюдать требования по правильному указанию НДС в счетах, чтобы избежать возможных негативных последствий.

| Преимущества указания НДС в счете |

|---|

| 1. Соблюдение требований законодательства |

| 2. Создание прозрачности в бухгалтерии |

| 3. Упрощение процедуры проверки документов налоговой инспекцией |

| 4. Контроль и учет налога на добавленную стоимость |

| 5. Исключение возникновения штрафных санкций |

| 6. Получение налоговых вычетов |

Таким образом, обязательное указание НДС в счете является не только требованиям закона, но и способом обеспечения прозрачности в бухгалтерии, контроля расчетов и получения налоговых вычетов. Правильное указание НДС в счетах поможет избежать штрафных санкций, снизить риски нарушений в сфере налогообложения и обеспечить законность финансовых операций компании.

Какие условия требуют указания НДС в счете

Основные условия, при которых требуется указывать НДС в счете, включают:

1. Регистрация в качестве плательщика НДС

Предприятия, которые являются плательщиками НДС, обязаны указывать налог в счете. Для этого они должны иметь соответствующий статус плательщика НДС по регистрации в налоговой службе.

2. Предоставление товаров или услуг

Указание НДС в счете также требуется при предоставлении товаров или услуг. В случае, если организация осуществляет только обложение НДС за получаемые товары или услуги без их предоставления другим лицам, указывать налог в счетах не требуется.

3. Сумма счета превышает 15 000 рублей

Если сумма счета превышает 15 000 рублей, то плательщику НДС обязательно нужно указывать налог в счете. При этом, если сумма счета не превышает данную отметку, указание НДС является добровольным для плательщика.

4. Грузополучатель также является плательщиком НДС

Если грузополучатель, получая товары или услуги от поставщика, также является плательщиком НДС, то поставщик обязан указывать НДС в счете. Это связано с необходимостью правильного учета налога и его последующей компенсации грузополучателю.

5. Поставка товаров или оказание услуг осуществляется в пределах территории Российской Федерации

Если поставка товаров или оказание услуг осуществляется в пределах территории Российской Федерации, то указание НДС в счете является обязательным для плательщика налога.

Важно помнить, что налог на добавленную стоимость является одним из наиболее значимых и сложных налогов в системе российского налогообложения. Правильное указание НДС в счетах является важным требованием налогового законодательства и помогает избежать проблем при налоговой проверке.

Освобождение от уплаты НДС: когда можно не указывать его в счете

Освобождение от уплаты НДС

Согласно статье 149 Налогового кодекса РФ, определены случаи, когда сделка может быть освобождена от уплаты НДС. В таких ситуациях продавец не включает налог в стоимость товара или услуги и не указывает его в счете.

Основные случаи освобождения от уплаты НДС:

- Экспорт товаров из России. При экспорте товара за пределы страны, продавец освобождается от уплаты НДС. В таком случае в счете указывается ноль процентов НДС.

- Поставка товаров в рамках таможенного союза. При поставке товаров в страны-участницы таможенного союза (Беларусь, Казахстан, Армения, Киргизия), продавец также освобождается от уплаты НДС.

- Поставка товаров в Зону свободной торговли. При поставке товаров в Зону свободной торговли Евразийского экономического союза, включая Европейский союз, продавец не уплачивает НДС. Однако, в ряде случаев, НДС может быть возмещен иностранным покупателем.

- Основные виды деятельности, освобожденные от НДС. Некоторые виды деятельности, такие как медицинские и образовательные услуги, социальное обслуживание, некоммерческие организации, туристические услуги и др., освобождены от уплаты НДС. В данном случае, НДС не указывается в счете.

Указание НДС в счете

Если сделка не попадает под категорию освобождения от уплаты НДС, продавец обязан указывать НДС в счете. В противном случае, счет будет недействителен и не будет являться основанием для учета расходов по НДС.

Важно: в случае возникновения сомнений относительно освобождения от уплаты НДС, рекомендуется обратиться за консультацией к специалистам или проверить информацию в Федеральном налоговом кодексе РФ.

Важность правильного указания НДС в счете для бизнеса

1. Законодательные требования. В счете должно быть указано наличие или отсутствие НДС и его ставка в соответствии с требованиями законодательства. При несоблюдении этих требований могут возникнуть проблемы с налоговой проверкой и возможные штрафы.

2. Корректное оформление бухгалтерии. Правильное указание НДС в счете помогает бизнесу корректно вести бухгалтерию и учесть налоговые обязательства. Это важно для подготовки отчетности и расчета налоговой базы.

3. Учет расходов и вычет НДС. Покупатели могут списывать НДС, уплаченный при покупке товаров или услуг, от налоговой базы. Для этого необходимо правильно оформить счет, включив информацию о НДС поставщика.

4. Защита от возможных претензий. Правильное указание НДС в счете помогает избежать возможных претензий со стороны контролирующих органов или покупателей. Точная информация о НДС в счете обеспечивает прозрачность и легкость проверки документации.

Итак, правильное указание НДС в счете не только является законодательным требованием, но и имеет немаловажное значение для бизнеса в целом. Корректное оформление НДС в счете помогает бизнесу избежать возможных проблем, обеспечивает защиту от претензий и способствует правильному учету финансовых операций. Поэтому бизнесмены должны обратить особое внимание на этот аспект своей деятельности.

Наказание за неправильное указание или уклонение от уплаты НДС

Неправильное указание или уклонение от уплаты НДС может привести к серьезным негативным последствиям для предпринимателя. Согласно законодательству, неправильное указание НДС в счете может восприниматься как административное правонарушение или даже уголовное преступление.

В случае выявления неправильного указания НДС в счете, налоговая инспекция может вынести административный штраф в размере 10% от суммы НДС, указанного неправильно. Это может существенно негативно повлиять на финансовое положение предпринимателя и привести к убыткам.

Если же уклонение от уплаты НДС будет признано уголовным преступлением, предпринимателю грозит наказание в виде лишения свободы или штрафа, который может составлять до 3-х лет срока лишения свободы или до 500 000 рублей. Помимо этого, предприниматель может стать подозреваемым в других уголовных преступлениях, связанных с экономикой и налогообложением.

Поэтому очень важно правильно указывать НДС в счетах и выполнять все требования налогового законодательства. Это позволит избежать неприятных последствий и обеспечить надежную защиту своего бизнеса.

- Соответствие законодательству. Счета, содержащие информацию о НДС, должны соответствовать требованиям налогового кодекса и иного регулирующего документа.

- Помощь партнерам. Счета с указанием НДС облегчают работу партнерам и контрагентам, позволяют им быстро и без лишних усилий осуществлять бухгалтерские операции и вести свою документацию.

- Защита от проверок. Тщательно оформленные счета с указанием НДС помогают избежать проблем при налоговых проверках или аудитах. Такие счета предоставляют полную и точную информацию о выплаченных и полученных суммах НДС, что облегчает проверку и исключает возможные недоплаты или переплаты.

- Улучшение репутации. Корректно оформленные счета с указанием НДС способствуют улучшению репутации бизнеса. Они говорят о добросовестности, прозрачности и профессионализме компании, что в свою очередь привлекает больше клиентов и партнеров.

- Предотвращение споров. Счета с указанием НДС являются доказательством факта оплаты товаров или услуг. Они помогают предотвратить возможные споры и недоразумения между сторонами контракта, связанные с суммами и сроками оплаты.