Ведение бизнеса требует от предпринимателя соблюдения множества правил и обязанностей. Одной из важнейших составляющих успешной деятельности является налоговая отчетность. Но когда именно нужно подавать эту отчетность в налоговую службу для организаций с ограниченной ответственностью (ООО)? Эта информация крайне необходима для бизнесменов, ведь нарушение сроков может повлечь за собой негативные последствия, такие как штрафы и санкции.

Согласно законодательству РФ, отчетность в налоговую организацию необходимо подавать ежегодно. Периодичность сдачи отчетности определяется налоговым кодексом Российской Федерации. Таким образом, подача отчетности для ООО происходит ежегодно и охватывает период, предшествующий дате, на которую необходимо предоставить данную отчетность. Сроки подачи отчетности могут варьироваться в зависимости от размера компании, ее вида деятельности и других факторов.

Пропуск сроков подачи отчетности может повлечь неприятные последствия для ООО.

Важно отметить, что нарушение сроков подачи налоговой отчетности может повлечь за собой определенные последствия для организации. Налоговая служба вправе наложить штрафы и санкции на предпринимателя за пропуск сроков: это может быть как финансовое взыскание, так и взыскание накопившихся налоговых задолженностей. Поэтому важно строго соблюдать установленные сроки и действовать в соответствии с требованиями налоговой службы.

Для того чтобы предоставить отчетность в срок, предпринимателю следует правильно оформить все необходимые документы и заранее ознакомиться с требованиями налоговой службы.

В целом, налоговая отчетность является важным аспектом деятельности ООО. Сохранение и своевременное предоставление всех отчетов позволяют избежать проблем и конфликтов с государственными органами, а также способствуют укреплению имиджа и доверия к компании в глазах клиентов и партнеров.

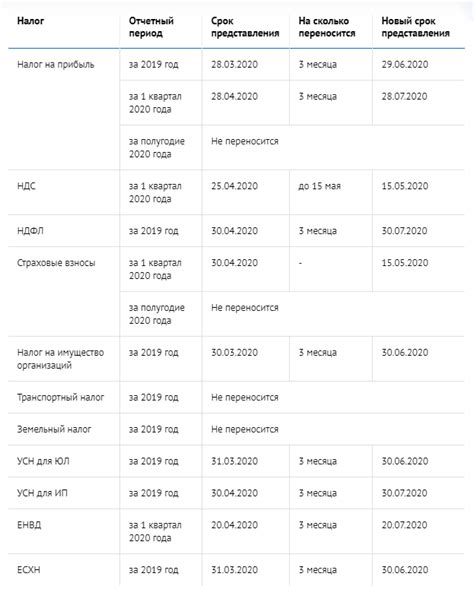

Когда сдавать отчетность

Основные отчеты, которые необходимо сдавать в налоговую для ООО, включают:

| Отчет | Срок сдачи |

|---|---|

| Налоговая декларация по налогу на прибыль | Не позднее 28 марта следующего года |

| Налоговая декларация по НДС | Не позднее 20 числа следующего месяца |

| Отчет в ПФР | Не позднее 1 апреля следующего года |

| Отчет в ФСС | Не позднее 1 апреля следующего года |

| Отчет в ФСС о среднесписочной численности работников | Не позднее 1 февраля следующего года |

| Годовой отчет о финансовых результатах | Не позднее 30 апреля следующего года |

В случае нарушения сроков подачи отчетности предусмотрены административные штрафы. Поэтому владельцам ООО необходимо вести учет сроков подачи отчетности и строго придерживаться их.

Следует также обратить внимание на то, что в случае непредоставления отчетности вовремя, налоговая служба может провести налоговую проверку деятельности ООО.

Таким образом, сдача отчетности в налоговую службу для ООО является обязательным действием, которое следует выполнять в установленные сроки.

Сроки сдачи отчетности в налоговую для ООО

Представление отчетности в налоговую органу осуществляется по квартальным и годовым периодам. Для ООО, которые ведут бухгалтерию по календарному году, сроки сдачи отчетности составляют:

- Отчетность за первые три квартала должна быть представлена в налоговый орган не позднее 28 февраля следующего налогового года.

- Годовая отчетность должна быть подана не позднее 31 марта следующего налогового года.

При этом, для малых ООО (которые соответствуют определенным критериям), устанавливаются упрощенные сроки сдачи отчетности:

- Отчетность за первые три квартала должна быть подана не позднее 28 февраля или 91 день после окончания отчетного квартала, в зависимости от того, какой срок налогообложения установлен для ООО.

- Годовая отчетность должна быть представлена не позднее 31 марта или 91 день после окончания года, в зависимости от срока налогообложения.

Необходимо отметить, что указанные сроки являются окончательными и сдача отчетности после этих дат может привести к наложению штрафов и иных административных санкций.

Важно помнить о своевременной подаче отчетности в налоговую органу, так как это обязанность каждого бизнеса. Несоблюдение сроков может вызвать проблемы с налоговыми органами и негативно сказаться на репутации и финансовом положении компании.

Какие документы необходимо предоставить

При подаче отчетности в налоговую для ООО необходимо предоставить следующие документы:

- Устав ООО

- Свидетельство о постановке на учет в налоговой

- Приказ о назначении руководителя ООО

- Копии документов, удостоверяющих личность руководителя ООО

- Отчетность за отчетный период, включая бухгалтерскую, налоговую и статистическую

- Документы о принятии решений участников ООО (протоколы общих собраний, решения единственных участников)

Кроме того, в зависимости от особенностей деятельности ООО или требований налоговой, могут потребоваться дополнительные документы, такие как:

- Договоры с поставщиками и потребителями

- Свидетельства о государственной регистрации товарного знака или патента на изобретение

- Документы, подтверждающие получение прав на объекты интеллектуальной собственности

- Уведомление о применении упрощенной системы налогообложения (при наличии)

Необходимо учитывать, что требования к документам могут различаться в зависимости от региона и вида деятельности ООО. Поэтому перед подачей отчетности рекомендуется консультироваться с налоговым органом или юристом, чтобы убедиться, что все необходимые документы будут предоставлены.

Необходимые формы отчетности

При подаче отчетности в налоговую для ООО требуется представить следующие формы:

1. Форма 4-ОПП (Отчет о доходах и расходах) - эта форма предназначена для отражения информации о доходах и расходах предприятия за отчетный период. Здесь указываются все поступления и расходы, а также суммы налоговых отчислений.

2. Форма Р13001 (Бухгалтерская отчетность) - эта форма представляет собой полный финансовый отчет предприятия за отчетный период. В ней отражается финансовое положение компании, а также ее доходы и расходы.

3. Форма 6-НДФЛ (Справка по доходам) - данная форма заполняется в случае, если предприятие выплачивало своим сотрудникам заработную плату или другие доходы, подлежащие обложению налогом на доходы физических лиц.

4. Форма 3-НДФЛ (Налоговая декларация по налогу на доходы физических лиц) - данная форма заполняется в случае, если на предприятии работают физические лица, которые получают доходы, подлежащие налогообложению.

5. Форма БСО (Бухгалтерский сопроводительный отчет) - данная форма предназначена для представления сведений о движении денежных средств и других ценностей на предприятии за отчетный период.

В случае проведения внеплановой проверки или возникновения иных финансовых и налоговых обстоятельств, налоговая служба может потребовать представления дополнительных форм отчетности. В таких случаях, рекомендуется обращаться за консультацией к специалистам по налоговому учету и отчетности.

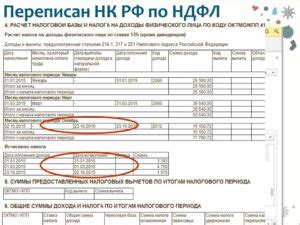

Как посчитать налоговую базу

Для того чтобы правильно посчитать налоговую базу, необходимо учесть следующие факторы:

- Доходы: Доходы общества с ограниченной ответственностью включают все поступления, полученные от основной деятельности компании, а также другие источники дохода, такие как сдача в аренду имущества или проценты по банковским вкладам.

- Расходы: Расходы включают все затраты, связанные с основной деятельностью компании, такие как аренда помещений, заработная плата сотрудников, налоги и другие обязательные платежи.

- Налоговые вычеты и льготы: В ряде случаев компании могут быть предоставлены специальные налоговые вычеты и льготы, которые снижают налоговую базу.

Для определения налоговой базы необходимо вычесть из общей суммы доходов все прямые расходы, а также учесть возможные налоговые вычеты и льготы, предоставленные компании. Полученная сумма станет налоговой базой, на основании которой будет рассчитываться сумма налога.

Особенности сдачи отчетности в случае, если ООО ведет страховую или банковскую деятельность

В случае, если общество с ограниченной ответственностью (ООО) занимается страховой или банковской деятельностью, сдача отчетности в налоговую имеет свои особенности. Данные особенности заключаются в следующем:

- Необходимость предоставления дополнительных отчетов, связанных с видами деятельности. В случае страховой деятельности, ООО должно подать отчеты о выплаченных страховых выплатах, полисах страхования и других связанных с этой деятельностью данных. В случае банковской деятельности, отчетность должна включать информацию о кредитах, депозитах, операциях с ценными бумагами и прочих банковских транзакциях.

- Необходимость соблюдения дополнительных требований по формату предоставляемой отчетности. Налоговая служба может устанавливать специфические форматы отчетов для страховых и банковских организаций. Перед подачей отчетности необходимо внимательно изучить требования налоговой и предоставить отчеты в соответствии с указанными требованиями.

- Необходимость предоставления документов, подтверждающих специфику деятельности. Для подтверждения страховой или банковской деятельности, ООО должно предоставить документы, такие как страховые полисы, банковские справки, договоры и другие связанные с этой деятельностью документы. Предоставление подтверждающих документов может быть обязательным требованием для налоговой службы.

- Необходимость соблюдения дополнительных сроков подачи отчетности. В связи со спецификой страховой и банковской деятельности, налоговая служба может устанавливать отдельные сроки подачи отчетности для таких организаций. Необходимо быть внимательным к установленным срокам и регулярно следить за обновлениями налогового законодательства и инструкций налоговой службы.

В случае, если ООО занимается страховой или банковской деятельностью, важно учесть особенности сдачи отчетности. Невыполнение указанных требований может привести к нарушениям и штрафным санкциям со стороны налоговой службы. Поэтому важно своевременно соблюдать требования и предоставлять отчетность в соответствии с установленными правилами.

Важные моменты при сдаче отчетности в налоговую для ООО

1. Соблюдение сроков

Одним из самых важных моментов является соблюдение сроков сдачи отчетности. Каждое ООО должно строго соблюдать установленные законом сроки подачи налоговых деклараций и отчетов. Непредставление отчетности вовремя может привести к штрафным санкциям или даже приостановлению деятельности компании.

2. Корректность заполнения

При заполнении отчетности необходимо быть внимательным и аккуратным. Все предоставленные данные должны быть достоверными и точными. Ошибки и неточности могут вызвать дополнительные проверки со стороны налоговой службы, что может затянуть процесс сдачи отчетности или привести к дополнительным штрафам.

3. Актуальность данных

Отчетность должна содержать актуальные данные о финансовом состоянии и хозяйственной деятельности ООО. Это означает, что отчетность необходимо подавать на основе последних изменений и обновлений в законодательстве. Также важно внимательно следить за своевременной актуализацией данных и вносить все необходимые изменения в отчетность перед ее подачей.

4. Соответствие законодательству

При сдаче отчетности необходимо учитывать все требования, установленные законодательством. В случае несоответствия отчетности стандартам и требованиям, налоговая служба может запросить дополнительные документы или предписания, что негативно сказывается на работе организации. Поэтому важно ознакомиться с требованиями и правилами, установленными законодательством, перед сдачей отчетности.

Соблюдение этих важных моментов поможет ООО избежать негативных последствий при сдаче отчетности в налоговую службу. Точность, актуальность, и своевременность – вот ключ к успешному представлению отчетности.