ФСС (Фонд социального страхования) нулевой отчет – это документ, который представляют работодатели в случае отсутствия начислений и выплат социальных отчислений за отчетный период. В некоторых случаях работодатель может задуматься о том, нужно ли ему сдавать данный отчет. Чтобы разобраться в этом вопросе, необходимо учесть некоторые аспекты.

Первое, на что следует обратить внимание, это нормативные акты и законы, регулирующие вопросы социального страхования. Обязанность сдавать ФСС нулевой отчет может быть определена непосредственно действующими нормами, поэтому важно быть в курсе последних изменений в законодательстве.

Второй аспект, который стоит учесть в случае сдачи ФСС нулевого отчета – это необходимость сохранения документального подтверждения факта отсутствия начислений и выплат. Хотя формальности связанные с отчетностью могут иногда показаться излишними, но при возникновении спорных ситуаций и контрольных мероприятий со стороны государственных органов, наличие фактических доказательств может сыграть важную роль и защитить интересы работодателя.

ФСС нулевой отчет: обязательность сдачи?

ФСС нулевой отчет представляет собой отчет о доходах и расходах, который должны сдавать предприниматели в случае, если они не были осуществлены. По сути, это своеобразный отчет о том, что за отчетный период у предпринимателя не было никаких операций.

Обязательность сдачи ФСС нулевого отчета зависит от нескольких факторов. Во-первых, это зависит от формы собственности предприятия. Нулевой отчет должны сдавать как индивидуальные предприниматели, так и юридические лица, независимо от вида собственности.

Во-вторых, обязательность сдачи ФСС нулевого отчета зависит от величины доходов предприятия. Если доходы за отчетный период полностью отсутствовали, то предприниматель должен подать нулевой отчет в ФСС.

Также стоит отметить, что сдача ФСС нулевого отчета является обязательным условием для соблюдения налогового законодательства и для предотвращения возможных штрафов или иных санкций со стороны налоговых органов.

В целом, ФСС нулевой отчет исключает возможность уклонения от уплаты налогов и позволяет вести прозрачную и законную деятельность как для предпринимателя, так и для государства.

Нулевой отчет: определение и назначение

Нулевой отчет имеет несколько целей. Во-первых, он позволяет организации сообщить ФСС о том, что в указанный период не было операций, требующих отчетности. Во-вторых, такой отчет может служить документом для подтверждения необходимости освобождения от уплаты страховых взносов в течение отчетного периода. В-третьих, нулевой отчет может быть необходим при проверках со стороны налоговых органов или иных регулирующих организаций.

Нулевой отчет является обязательным для представления организацией в случаях, когда отсутствуют факты поступления и выплаты средств за отчетный период. Избежать представления нулевого отчета нельзя, так как это может привести к нарушению требований законодательства и повлечь за собой санкции в виде штрафов.

Законодательство: требования и сроки

Согласно действующему законодательству, срок сдачи нулевого отчета составляет 30 календарных дней с момента окончания календарного квартала. Исключение составляют компании, имеющие статус некоммерческих организаций или осуществляющие определенные виды деятельности, которым предоставляется дополнительный срок до 60 календарных дней.

Основные требования, которым должны удовлетворять нулевые отчеты, включают следующие пункты:

1. Полнота и достоверность информации: все сведения, представленные в нулевом отчете, должны быть полными и достоверными. Фактические данные должны соответствовать действительности, зафиксированной в учетной системе организации, и не содержать никаких искажений или ошибок.

2. Форма и структура отчета: формат и структура нулевого отчета должны соответствовать установленным нормам и требованиям. Все необходимые поля должны быть заполнены, а представленная информация должна быть структурирована и ясно оформлена.

3. Сроки сдачи: отчет должен быть подан в установленные сроки. Задержка или несоблюдение срока сдачи может привести к наложению штрафов и иных санкций.

Важно помнить, что нулевой отчет не является формальностью, а составляет ответственный документ, который подтверждает выполнение организацией своих обязательств перед Фондом социального страхования.

Кому нужно сдавать нулевой отчет?

Нулевой отчет в Фонд социального страхования сдают предприниматели, работодатели и индивидуальные предприниматели, которые не имеют фактической заработной платы или дохода за отчетный период.

Это может касаться как организаций, у которых отсутствует деятельность или сотрудники находятся в отпуске или безработные, так и предпринимателей, которые временно не осуществляют предпринимательскую деятельность.

Сдача нулевого отчета позволяет сохранить статус плательщика страховых взносов и избежать штрафов со стороны Фонда социального страхования.

Таким образом, нулевой отчет необходимо сдавать всем предпринимателям и работодателям, которые, по каким-либо причинам, не имеют дохода или заработной платы за отчетный период.

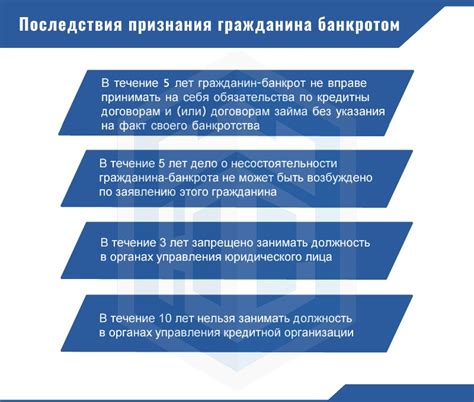

Санкции за непредставление нулевого отчета

Непредставление нулевого отчета ФСС может повлечь за собой различные санкции и штрафные санкции со стороны государственных органов. В соответствии с законодательством, юридические и физические лица, которые не представляют нулевой отчет в установленный срок, могут быть подвергнуты финансовым и административным наказаниям.

Одной из возможных санкций является штраф, который может быть наложен на нарушителя. Размер штрафа может зависеть от различных факторов, таких как тип и серьезность нарушения, сроки представления отчета и других. Величина штрафа может быть значительной и иметь серьезные последствия для организации или индивидуального предпринимателя.

Кроме того, непредставление нулевого отчета может привести к задержке или отказу в получении различных государственных услуг, возможности привлечения к уголовной или административной ответственности, а также к применению других мер, предусмотренных законодательством.

Чтобы избежать негативных последствий и санкций, необходимо соблюдать обязательства по представлению нулевого отчета ФСС в сроки, установленные законодательством. Регулярное и своевременное представление отчета помогает избежать штрафов и сохранить репутацию предприятия или индивидуального предпринимателя.

Процедура сдачи нулевого отчета

Для того чтобы сдать нулевой отчет в ФСС необходимо:

- Зарегистрироваться на официальном сайте Фонда социального страхования.

- Войти в личный кабинет предпринимателя, используя полученные регистрационные данные.

- Выбрать раздел "Отчетность" и перейти в раздел "Нулевой отчет".

- Заполнить форму нулевого отчета, указав необходимые сведения о предприятии.

- Подтвердить правильность заполненной информации и отправить отчет.

В случае успешной отправки нулевого отчета, предприниматель получит подтверждение о его приеме и хранении в архиве ФСС.

Важно помнить, что сдача нулевого отчета является неотъемлемой частью налоговой декларации и необходима для соблюдения законодательства. Невыполнение данной процедуры может повлечь за собой штрафные санкции со стороны налоговых органов.

Если у предпринимателя возникают вопросы или трудности при сдаче нулевого отчета, рекомендуется обратиться за консультацией к специалистам Фонда социального страхования или воспользоваться онлайн-поддержкой на официальном сайте.

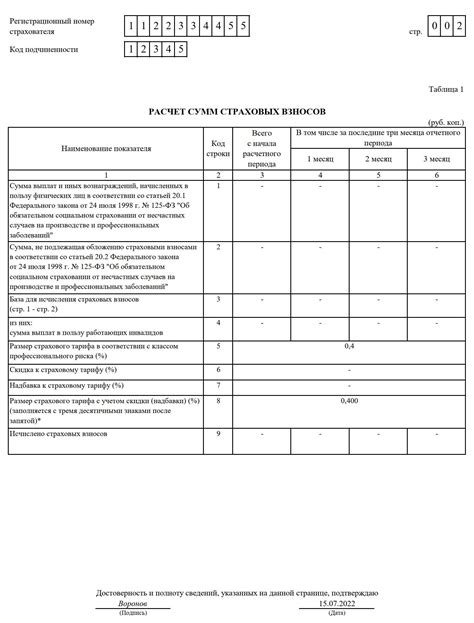

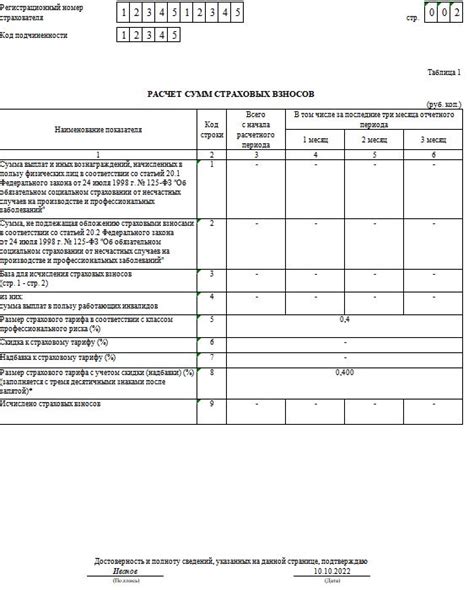

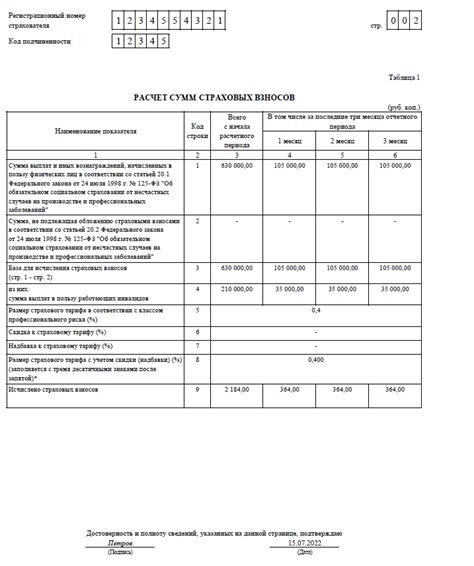

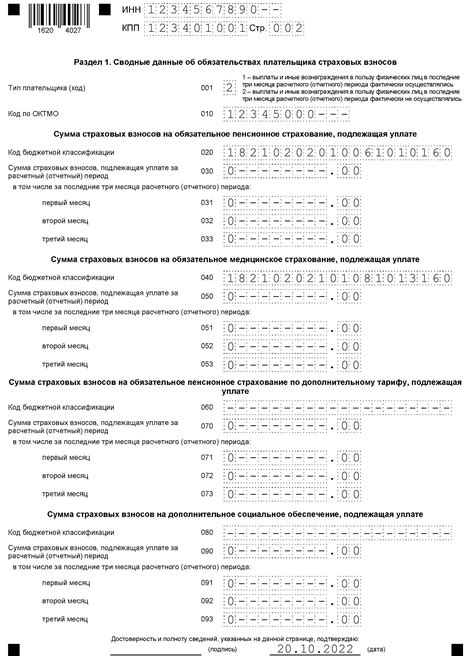

Краткий гайд по заполнению нулевого отчета

Чтобы правильно заполнить нулевой отчет, следуйте следующим инструкциям:

- Скачайте форму нулевого отчета с официального сайта Фонда социального страхования или получите ее в ближайшем отделении ФСС.

- Откройте скачанную форму в программе для работы с документами (например, Microsoft Word).

- Внесите данные о вашей организации в соответствующие поля: наименование организации, ИНН, КПП, адрес и прочее.

- Укажите отчетный период за который предоставляется нулевой отчет.

- Укажите причину, по которой организация не имела работников и не выплачивала заработную плату.

- Подпишите отчет с помощью электронной подписи, если это необходимо согласно требованиям Фонда социального страхования.

- Сохраните отчет в формате, приемлемом для предоставления ФСС (чаще всего это PDF или DOC).

- Предоставьте нулевой отчет ФСС в установленный срок (обычно это до 15 числа следующего месяца после отчетного периода).

При заполнении нулевого отчета не допускайте ошибок, так как это может привести к штрафам и проблемам при проверках со стороны Фонда социального страхования. Если вы не уверены в правильности заполнения или не имеете времени на самостоятельное заполнение отчета, обратитесь к специалистам, которые помогут вам в этом вопросе.