НДС (налог на добавленную стоимость) – это один из основных налогов, которые применяются в большинстве стран мира. Он является частью стоимости товара или услуги, которую покупатель платит продавцу при приобретении. Возникает вопрос: влияет ли НДС на цену товара?

Ответ на этот вопрос неоднозначен. С одной стороны, продавец передает НДС в бюджет государства, поэтому можно предположить, что стоимость товара может повыситься, чтобы компенсировать уплаченный налог. С другой стороны, НДС является налогом на конечного потребителя, поэтому часть этого налога может быть поглощена самим продавцом.

В общем случае, НДС влияет на цену товара, но не всегда равномерно. В некоторых случаях, если продавец может поглотить часть налога или если конкуренция на рынке высока, стоимость товара может остаться неизменной или даже уменьшиться.

Роль НДС в формировании цены товара

Роль НДС в формировании цены товара заключается в следующем. Производитель или поставщик включает в стоимость товара сумму НДС, которая была уплачена им при приобретении необходимых материалов или услуг. Таким образом, НДС становится составной частью стоимости товара.

Далее, когда товар продается, продавец (розничная торговая точка или посредник) также включает в цену товара сумму НДС, которую он уплатит государству после продажи. Таким образом, НДС снова добавляется к стоимости товара.

Результатом этого процесса является то, что цена товара, которую платит потребитель, включает в себя сумму НДС, уплаченную на каждом предыдущем этапе производства и реализации. При этом, каждая следующая стадия добавляет свою долю НДС, что приводит к накоплению налога и постепенному увеличению конечной цены товара.

Таким образом, НДС существенно влияет на цену товара, увеличивая ее на каждом этапе производства и реализации. В свою очередь, это может повлиять на покупательскую способность потребителей и конкурентоспособность предприятий.

Как НДС влияет на цену товара

Влияние НДС на цену товара довольно простое - налог просто добавляется к стоимости товара или услуги. Если производитель или продавец решают включить НДС в конечную цену товара, то потребители видят только окончательную сумму, которую им нужно заплатить. Если же НДС выделен отдельно, то налог виден отдельно от цены товара.

Когда НДС включен в цену товара, его величина остается неизменной для всех покупателей, независимо от их статуса или суммы покупки. От продавца зависит, какую часть НДС он готов покрыть, заложив его в цену товара, а какую часть оставить на покупателе.

Таким образом, включение НДС в цену товара не изменяет фактическую стоимость для покупателя, а лишь перераспределяет бремя налога между продавцом и покупателем.

Механизм расчета НДС в цене товара

Механизм расчета НДС в цене товара заключается в следующем:

- Предприятие платит НДС на сумму стоимости материалов, компонентов и оборудования, используемых для производства товара.

- Когда товар готов к продаже, предприятие добавляет к стоимости НДС. Общая сумма становится ценой товара, которую покупатель будет платить.

- Предприятие, выступая в качестве налогового агента, уплачивает НДС в бюджет государства, вычитая уже уплаченные суммы на предыдущих этапах производства и сбыта.

В результате, покупатель платит цену товара включая НДС. При этом, сам товар не облагается налогом, а налог платится только на добавленную стоимость, то есть разницу между стоимостью материалов и стоимостью готового продукта.

Важно отметить, что ставка НДС может различаться в зависимости от типа товара или услуги, а также в соответствии с законодательством каждой страны.

Таким образом, НДС влияет на цену товара, но не может быть рассматривается как дополнительная нагрузка для предприятия. Он является обязательным налогом, который должен быть учтен в стоимости товара и правильно уплачен в бюджет государства.

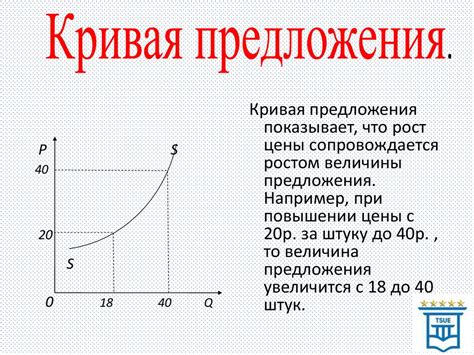

Влияние НДС на спрос и предложение

Под влиянием НДС стоимость товаров и услуг возрастает. Владельцы предприятий сталкиваются с необходимостью увеличить цены для компенсации суммы налога, который они обязаны уплатить государству. В результате, предложение на рынке сокращается, поскольку покупателям приходится платить больше за товары и услуги.

Снижение предложения и увеличение цен ведет к снижению спроса. Покупатели могут отказаться от покупки товаров или услуг, если цена станет неприемлемо высокой. В конечном итоге, спрос на рынке может упасть, что влияет на выручку предприятий и их производственную деятельность.

Однако, эффект НДС на спрос и предложение может быть смягчен. В некоторых случаях, компании могут адаптироваться и обнаружить способы сокращения соответствующих издержек. Например, они могут искать более эффективные способы производства или сокращать расходы на маркетинг и рекламу.

Также, правительство может принять меры для компенсации возросших издержек предприятий за счет налоговых льгот или других поддерживающих мер. Это может помочь снизить негативное влияние НДС на спрос и предложение.

В целом, НДС оказывает значительное влияние на спрос и предложение на рынке. Увеличение стоимости товаров и услуг может снизить спрос, что в свою очередь может вызвать спад предложения. Однако, с помощью адаптации и поддержки со стороны правительства, отрицательные эффекты НДС на рынок можно смягчить.

НДС как фактор конкурентоспособности

В странах с высоким уровнем НДС стоимость товаров может быть значительно выше, чем в странах с низким уровнем или без этого налога. Это может существенно сказаться на спросе на продукцию и конкурентоспособности компаний.

НДС влияет на конкурентоспособность товаров в нескольких аспектах:

- Цена. Увеличение налоговой нагрузки в виде НДС может привести к увеличению цены товара. Это может сделать его менее конкурентоспособным на рынке, особенно в сравнении с товарами из стран без этого налога.

- Себестоимость. НДС учитывается при расчете себестоимости товара. Высокая ставка НДС может привести к росту себестоимости и, соответственно, уменьшить прибыль компании. Это может повлиять на ее конкурентоспособность и способность конкурировать с другими производителями.

- Экспорт и импорт. Разница в уровне НДС между странами может влиять на объемы экспорта и импорта товаров. Высокий уровень НДС в одной стране может сделать ее товары менее конкурентоспособными на мировом рынке и привести к уменьшению экспорта. В то же время, низкий уровень НДС может привлечь импорт товаров из других стран.

- Конкурентная среда. Уровень НДС может отличаться в зависимости от отрасли и включать налоговые льготы или особые условия для некоторых товаров или услуг. Это может создавать неравные условия для конкуренции между компаниями и влиять на их конкурентоспособность.

Таким образом, НДС является одним из факторов, влияющих на цену и конкурентоспособность товаров. Этот налог имеет свои особенности в разных странах и отраслях и может оказывать как положительное, так и отрицательное влияние на бизнес и экономику в целом.

Оптимальные стратегии учета НДС в цене товара

Основными стратегиями учета НДС в цене товара являются:

- Включение НДС в цену товара. В этом случае, НДС прямо включается в стоимость товара, которую платит покупатель при его покупке. Эта стратегия наиболее распространена и удобна для большинства бизнесов, так как позволяет отображать окончательную стоимость товара сразу же, без дополнительных вычислений. Однако, необходимо помнить, что в этом случае бизнес самостоятельно несет все расходы на НДС и не имеет возможности его возврата.

- Включение НДС отдельной строкой. В этом случае, НДС не включается в стоимость товара, а отображается отдельной строкой в чеке при его покупке. Такая стратегия позволяет покупателю ясно увидеть, какой процент НДС взимается с товара и может быть особенно полезна для товаров с высоким налоговым бременем. Однако, для бизнеса это может означать больше сложностей в бухгалтерии и необходимость раздельного учета покупок и продаж.

- Устройство схемы с НДС-компенсацией. Это стратегия, при которой бизнес сотрудничает с другими предприятиями для учета и возврата НДС. Например, предприниматель может заключить сделку с поставщиком товаров или услуг, которые самостоятельно учетают платежи по НДС и предоставляют возможность возврата данного налога. Такая схема позволяет бизнесу сократить свои расходы на НДС и использовать его в качестве инвестиции или для развития своей деятельности.

Выбор оптимальной стратегии учета НДС в цене товара зависит от многих факторов, включая вид деятельности бизнеса, процент НДС, конкурентное окружение и потребности покупателей. При выборе стратегии следует учитывать как преимущества, так и недостатки каждого варианта, а также проконсультироваться с опытными специалистами в области налогового права.