НДС 20% – это стандартная ставка налога на добавленную стоимость, которую платят организации и предприниматели в России. Но многих интересует, могут ли индивидуальные предприниматели (ИП) работать с такой ставкой и каким образом это регулируется законодательством?

В России действует система обязательного регистрации налогоплательщиков (ОРН), и все ИП должны быть внесены в реестр Налоговой службы. Однако, в отличие от юридических лиц, которые обязаны начислять НДС, ИП могут выбрать упрощенную систему налогообложения (УСН) и уплачивать только единый налог.

В рамках УСН ИП не начисляют и не уплачивают НДС, независимо от его ставки. Таким образом, если ИП работает на УСН, то он не имеет права взимать НДС с клиентов и включать его в стоимость своих товаров или услуг. Однако, ИП все равно могут заинтересоваться возможностью начисления НДС, особенно если у них есть поставщики, облагаемые НДС, и они хотят восстановить свои затраты.

ИП с НДС 20 в России: обзор

Что такое НДС 20%?

НДС 20% - это ставка налога на добавленную стоимость, которая применяется при продаже товаров и услуг, не подпадающих под льготные категории. Эта ставка применяется к обороту товаров и услуг, которые осуществляет индивидуальный предприниматель.

Правила работы ИП с НДС 20%

- Регистрация в налоговых органах: Для начала работы с НДС 20% индивидуальный предприниматель должен зарегистрироваться в налоговых органах. В процессе регистрации он должен указать свой выбор по ставке НДС и предоставить необходимые документы.

- Выставление счетов с указанием НДС: При продаже товаров и услуг индивидуальный предприниматель обязан выставлять счета с указанием НДС 20%. Это позволяет покупателю получить возможность взыскания НДС.

- Уплата НДС: Индивидуальный предприниматель с НДС 20% обязан регулярно уплачивать налог в налоговые органы. Сроки уплаты НДС устанавливаются законодательством.

- Ведение бухгалтерии: Так как работа с НДС накладывает определенные обязательства на индивидуального предпринимателя, ведение бухгалтерии является необходимым условием. В бухгалтерии должны отражаться все операции по приходу и расходу товаров и услуг с указанием НДС 20%.

- Сдача отчетности: Индивидуальный предприниматель с НДС 20% обязан регулярно сдавать налоговую отчетность в налоговые органы. В отчетности должны быть предоставлены все необходимые сведения о доходах, расходах и уплаченном НДС.

Преимущества ИП с НДС 20%

Работа индивидуального предпринимателя с НДС 20% имеет свои преимущества:

- Возможность получения НДС: При работе с НДС 20% предприниматель имеет право включать уплаченный НДС в стоимость своих товаров и услуг и вычитать его из суммы, уплаченной покупателем.

- Расширение клиентской базы: Выставление счетов с указанием НДС может привлечь новых клиентов, так как некоторые компании имеют право взыскивать убытки, полученные в результате уплаты НДС.

В целом, работа индивидуального предпринимателя с НДС 20% требует соблюдения определенных правил и бухгалтерской дисциплины. Однако, правильное использование этой ставки НДС может принести индивидуальному предпринимателю ряд преимуществ.

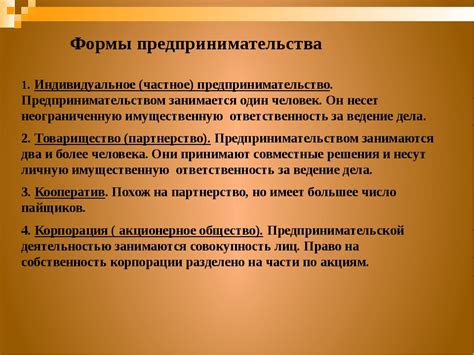

Определение понятия "индивидуальный предприниматель"

У ИП нет работников и филиалов, поэтому он самостоятельно осуществляет все свои предпринимательские операции. ИП может обладать правами и нести ответственность, как физическое лицо.

ИП не обязательно иметь образование в сфере предпринимательства, однако владение необходимыми знаниями и навыками помогает успешному ведению бизнеса.

ИП имеет возможность работать как на основе общей системы налогообложения, так и на упрощенной системе налогообложения. Выбор системы осуществляется самим предпринимателем в соответствии с законодательством РФ.

ИП может работать с НДС в размере 20%, если выполняет определенные условия, установленные налоговым законодательством. При этом ИП имеет право на учет кредита, который был уплачен при приобретении товаров и услуг, налогом на добавленную стоимость.

НДС 20 и ИП: основные аспекты

Основными аспектами работы ИП с НДС 20 являются:

Обязанность по уплате НДС. ИП обязаны платить НДС, если их годовой оборот превышает определенный порог. Начиная с 2021 года, порог составляет 5 миллионов рублей. Если оборот ИП не превышает эту сумму, он освобождается от уплаты НДС.

Особенности налогообложения. ИП могут применять упрощенную систему налогообложения – Единый налог на вмененный доход (ЕНВД) или Упрощенную систему налогообложения (УСН). Если ИП пользуются УСН, они могут уплатить НДС по ставке 6%. Если ИП оказывают услуги транспортного характера, они могут уплатить НДС по ставке 15%. Если ИП применяют ЕНВД, они не уплачивают НДС.

Ведение учета. ИП обязаны вести учет операций с НДС, включая выписку счетов-фактур, учет приобретения товаров и услуг, учет продаж и получение НДС от покупателей.

Возврат НДС. ИП имеют право на возврат НДС, если они платят НДС по приобретенным ими товарам и услугам. Для этого ИП должны соблюдать требования и условия, установленные налоговым законодательством.

Соблюдение требований НДС – важный аспект для ИП. Нарушение правил налогообложения может повлечь за собой административные и финансовые санкции, поэтому ИП должны быть внимательными и осведомленными о налоговых правилах.

Особенности работы ИП с НДС 20 в России

Согласно законодательству России, ИП, превысивший годовой оборот более 2 миллионов рублей, обязан перейти на уплату НДС по ставке 20%. При этом, ИП может быть исключен из реестра налогоплательщиков и перенесен в реестр малых налогоплательщиков.

Одной из особенностей работы ИП с НДС 20 является необходимость ведения отдельного учета по организации и проведении расчетных операций по НДС. Ведение учета включает составление и подачу налоговой отчетности, а также проведение периодических налоговых проверок. В случае нарушения правил учета, ИП может столкнуться с штрафными санкциями.

Также, ИП обязан выставлять покупателям налоговые документы с указанием НДС 20%. Это могут быть счета, счета-фактуры или кассовые чеки с соответствующими отметками о НДС.

Следует отметить, что работа ИП с НДС 20 может оказывать влияние на цены предлагаемых товаров или услуг. Увеличение ставки НДС до 20% может привести к повышению цен на товары или услуги, что может отразиться на конечных потребителях.

- ИП, осуществляющий работу с НДС 20, должен внимательно следить за изменениями в налоговом законодательстве и всегда быть готовым к внесению соответствующих изменений в свои бухгалтерские и налоговые документы.

- Оперативность и точность ведения учета по НДС помогут избежать штрафов и нарушений налогового законодательства.

- В случае возникновения вопросов по ведению учета и уплате НДС, ИП может обратиться к специалистам в области налогового права или бухгалтерии.

Правила уплаты НДС 20 для ИП в России

Для ИП, осуществляющих деятельность общим режимом, уплата НДС происходит путем начисления налога со своих клиентов при продаже товаров или оказании услуг. ИП выступает в роли налогового агента и обязан удерживать НДС с выполненных работ или поставленных товаров и перечислять его в бюджет.

Кроме того, ИП должен регулярно подавать налоговую декларацию по НДС и оплачивать соответствующую сумму налога в установленные сроки. При этом ИП имеет право вычета входного НДС – налога, уплаченного им при покупке товаров или услуг для использования в предпринимательской деятельности.

Существуют особые случаи, при которых ИП может применять упрощенную систему налогообложения, включая упрощенное начисление НДС. Это возможно для тех ИП, чей годовой доход не превышает установленных пороговых значений, либо для ИП, работающих в сфере услуг, указанных в перечне, на которые не распространяется налог на добавленную стоимость.

В целом, уплата НДС является обязательным для большинства ИП в России. При этом ИП должны строго соблюдать правила и сроки уплаты налога, подавать налоговые декларации и вести учет по НДС, чтобы избежать налоговых проблем и штрафов.