Мансарда – это отдельное помещение в верхней части здания под крышей, имеющее наклонные стены и потолок. В последнее время мансардные этажи стали популярными среди владельцев частных домов. Они позволяют использовать до максимума доступное пространство и создать дополнительные комнаты. Кроме того, такая перепланировка может значительно увеличить стоимость недвижимости и обеспечить дополнительный доход.

Тем не менее, стоит учитывать, что перестройка мансарды может повлечь за собой налоговые обязательства. В некоторых случаях вам придется выплачивать налог на расширение жилой площади, так как переоборудование мансарды считается увеличением жилой площади дома. Налог будет рассчитываться на основе новых метров и ставок, установленных для жилой недвижимости в вашем регионе. Необходимо заранее изучить законодательство и консультироваться с налоговыми специалистами, чтобы избежать дополнительных расходов и проблем с налоговой службой.

Существуют способы избежать налоговых обязательств при перестройке мансарды. Иногда можно претендовать на освобождение от налогов, если мансарда официально не признана жилой площадью. Для этого нужно удостовериться, что помещение не имеет коммуникации для проживания, таких как кухня и ванная комната, и фиксировать его как нежилое помещение в документах. Однако, налоговые законы могут отличаться в разных регионах, поэтому все риски и последствия не уплаты налогов лучше обсудить с юристом или налоговым консультантом.

Как работает налог на мансарду?

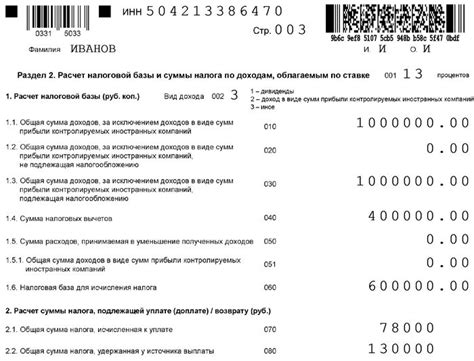

Расчет налога на мансарду производится на основе официальной оценки стоимости объекта с учетом мансарды. Оценка может проводиться как самим налоговым учреждением, так и организацией, специализирующейся на оценке недвижимости. После определения стоимости объекта применяется определенный процент, который устанавливается налоговым законодательством. Полученная сумма является основой для расчета налога на мансарду.

Налог на мансарду может быть уплачен в различные сроки в зависимости от местных налоговых политик и правил. Обычно владельцам предоставляется определенный срок для уплаты налога, но в случае просрочки могут быть предусмотрены пенальные санкции. Поэтому рекомендуется внимательно ознакомиться с местными налоговыми правилами и сроками уплаты.

Однако стоит отметить, что налог на мансарду не является обязательным во всех регионах. Некоторые местные власти могут отменить или уменьшить размер налога, если мансарда используется в качестве жилья или энергоэффективных целей. Также в некоторых случаях налоговые льготы могут быть предоставлены владельцам объектов с мансардой, которые вкладывают средства в реставрацию или сохранение исторической ценности недвижимости.

- Наиболее распространенные факторы, влияющие на размер налога на мансарду:

- Площадь мансарды. Чем больше площадь мансарды, тем выше налоговые платежи.

- Цена недвижимости. Чем выше стоимость объекта с мансардой, тем выше налоговые платежи.

- Географическое расположение. Различные регионы могут иметь разные налоговые ставки и правила.

- Использование мансарды. Некоторые местные власти могут предоставлять налоговые льготы или снижать налоговую базу для объектов с мансардой, используемых в качестве жилья или энергоэффективных целей.

Как узнать сумму налога на мансарду?

Определение суммы налога на мансарду может быть несколько сложным процессом, поскольку это зависит от различных факторов, включая местоположение, площадь мансарды и стоимость недвижимости.

В большинстве случаев, налог на мансарду рассчитывается как процент от стоимости недвижимости, называемой налоговой базой. Для узнания точной суммы налога на мансарду, вам следует обратиться к местным налоговым органам. Они могут предоставить вам необходимую информацию о налоговой ставке и налоговой базе для вашего района.

Также вы можете обратиться к налоговому калькулятору. Некоторые налоговые органы предоставляют онлайн-калькуляторы, которые помогут вам оценить сумму налога на мансарду. Вам достаточно будет ввести информацию о местоположении, площади мансарды и стоимости недвижимости, и калькулятор покажет приблизительную сумму налога.

Не забудьте также учитывать возможные льготы или скидки на налог на мансарду. В некоторых случаях, например, при первоначальном строительстве или реконструкции мансарды, вы можете получить снижение налоговой ставки или отсрочку платежа. Для получения таких льгот, вам нужно будет обратиться в соответствующие налоговые органы и предоставить соответствующие документы и/или заявления.

Важно помнить, что налоговые законы и применяемые ставки могут быть различными в разных регионах и городах. Поэтому найти точную сумму налога на мансарду можно только путем обращения в местные налоговые органы.

Какие расходы связаны с налогом на мансарду?

Налог на мансарду может привести к дополнительным расходам для владельцев домов с данным видом архитектурного расположения. Во-первых, необходимо учесть, что налог на мансарду рассчитывается на основе площади помещения и может быть значительным.

Кроме того, при планировке и обустройстве мансарды могут возникнуть дополнительные затраты. В зависимости от состояния и конструкции крыши, может потребоваться усиление несущих конструкций и установка дополнительного утепления. Это может вызвать не только затраты на проектные работы и качественные материалы, но и требовать привлечения специалистов.

Кроме того, не стоит забывать о расходах на вентиляцию и отопление мансардного помещения. Так как мансарда расположена на верхнем этаже, её нагрев и достаточное освещение могут потребовать дополнительные затраты на оборудование и коммуникации.

Также, при обустройстве мансарды может потребоваться дополнительное оборудование, мебель и предметы интерьера, что также будет приводить к дополнительным расходам. Необходимость использования качественных материалов и специфических конструкций может повысить стоимость обустройства мансарды.

Налог на мансарду относится к коммунальным платежам и должен учитываться при определении бюджета на содержание дома с мансардой. Правильное планирование и просчет затрат помогут избежать неприятных сюрпризов и оградить от дополнительных финансовых затрат.

Как избежать налога на мансарду?

Налог на мансарду может стать дополнительным финансовым бременем для владельцев таких объектов, однако существуют способы избежать его уплаты или снизить его размер. Вот несколько полезных советов:

1. Пройдите консультацию у профессионального налогового консультанта. Он поможет вам разобраться в местных законах и правилах, а также подскажет наиболее выгодные стратегии минимизации налоговых платежей.

2. Проверьте документы на налоговые льготы. В некоторых случаях собственникам мансарды могут быть доступны налоговые скидки или особые условия налогообложения. Ознакомьтесь с местным законодательством, чтобы узнать, какие льготы могут применяться к вашей ситуации.

3. Продумайте структуру собственности. В некоторых странах и регионах существуют различные формы юридической собственности, которые позволяют снизить налогооблагаемую базу или перераспределить налоговые обязательства. Опять же, обратитесь к специалисту за консультацией.

4. Рассмотрите возможность использования мансарды для коммерческих целей. Если вы используете часть мансарды под офис или магазин, вы можете иметь возможность учесть расходы и затраты на налоговые цели, а также снизить налог на недвижимость.

5. Попробуйте оспорить решение о налогообложении. В случае несправедливого или ошибочного начисления налога, у вас может быть возможность обратиться в налоговые органы и доказать свою позицию. Обратитесь к юристу, чтобы получить профессиональную помощь по данному вопросу.

Избежать налога на мансарду возможно, если вы внимательно изучите действующее законодательство, проявите гибкость в планировании и использовании своей мансарды, а также обратитесь за консультацией у опытных специалистов в сфере налогообложения.

Что делать, если уже выплачиваешь налог на мансарду?

Если вы уже выплачиваете налог на мансарду и хотите снизить свои дополнительные расходы, можно рассмотреть несколько вариантов:

- Обратиться в налоговую инспекцию. Возможно, вы ошибочно платите налог на мансарду, который не подлежит налогообложению. Посетите налоговую инспекцию и ознакомьтесь с конкретными требованиями и правилами, применяемыми в вашем регионе.

- Изменить статус помещения. Проверьте, возможно ли изменить статус мансарды на нежилое помещение. В некоторых случаях это может сократить налогооблагаемую базу и уменьшить размер налога.

- Продажа или сдача в аренду. Рассмотрите возможность продажи или сдачи в аренду вашей мансарды. Если помещение будет использоваться в коммерческих целях или будет принадлежать другому лицу, налог может быть перенесен на нового владельца или арендатора.

- Консультация с юристом или налоговым консультантом. Если вам все еще необходимо выплачивать налог на мансарду и вы ищете способы сократить свои дополнительные расходы, обратитесь к юристу или налоговому консультанту. Они смогут дать вам конкретные рекомендации, а также помочь вам составить план действий в соответствии с вашей ситуацией.

Помните, что налоговое законодательство может отличаться в зависимости от вашего региона, поэтому всегда стоит проконсультироваться с местными властями или специалистами, чтобы узнать актуальную информацию и различные варианты экономии налогов при оплате налога на мансарду.

Какие способы снизить сумму отчислений с мансарды?

Оплата налога на мансарду может оказаться значительной нагрузкой на бюджет домовладельца, однако существуют несколько способов, позволяющих снизить сумму отчислений:

1. Запланируйте использование мансарды как помещения нежилого назначения. Если мансарда имеет статус нежилого помещения, налоговая ставка может быть значительно ниже. Это может быть достигнуто путем создания рабочего кабинета, аренды помещения третьим лицам или организации там малого бизнеса.

2. Оформите мансарду как неотапливаемое помещение. Если мансарда не оборудована системой отопления, это может снизить ее налоговую стоимость. Однако следует помнить, что без отопления помещение может быть менее комфортным в зимний период.

3. Воспользуйтесь льготами для многодетных семей. В некоторых регионах предусмотрены льготы для многодетных семей при оплате налога на недвижимость. Если вы являетесь многодетной семьей, уточните возможность получения льготы.

4. Поставьте мансарду на учет как объект наследия. В некоторых случаях мансарда, являющаяся частью исторического здания, может быть признана объектом наследия и получить налоговые льготы.

5. Используйте налоговые вычеты. При некоторых условиях можно воспользоваться налоговыми вычетами, которые позволят снизить сумму налога на мансарду. Уточните, какие вычеты доступны в вашем регионе и какие требования для их получения.

Прежде чем принимать решение о снижении суммы налога на мансарду, обратитесь к налоговому консультанту или специалисту в области налогового права, чтобы уточнить возможные варианты и их соответствие законодательству вашего региона.

Какие документы надо предоставить для снижения налога?

Для того чтобы снизить налог на мансарду, необходимо предоставить определенные документы, подтверждающие наличие самостоятельного жилого помещения и его площадь. Вот список основных документов, которые потребуются для этой цели:

| Название документа | Описание |

|---|---|

| Свидетельство о собственности | Документ, выданный органами Росреестра, подтверждающий право собственности на мансарду |

| Технический паспорт здания или помещения | Документ, содержащий сведения об общей площади здания или помещения, включая мансарду |

| Акт о приемке-передаче жилого помещения | Документ, подтверждающий факт получения мансарды в собственность и ее использование в жилых целях |

| План мансарды | Документ, содержащий планировочное решение мансарды с указанием всех ее помещений и их площадей |

Предоставление этих документов позволит снизить налог на мансарду, так как будет ясно, что мансарда действительно используется в жилых целях. Кроме того, важно отметить, что все предоставленные документы должны быть оформлены правильно и соответствовать требованиям закона, иначе они могут быть признаны недействительными.

Важные советы по оптимизации налогов на мансарду

Если вы владелец мансардного пространства или планируете приступить к реконструкции чердака, вам важно знать о налоговых обязательствах, связанных с этим. Оптимизация налогов на мансарду может помочь вам снизить расходы и избежать неприятных сюрпризов со стороны налоговых органов. В этом разделе мы рассмотрим несколько важных советов, которые помогут вам оптимизировать налоговую нагрузку в отношении вашей мансарды.

1. Зарегистрируйте мансарду как нежилое помещение

Одним из самых эффективных способов снизить налоги на мансардное пространство является регистрация его как нежилого помещения. Когда мансарда будет зарегистрирована как нежилое помещение, налоговая ставка может быть значительно ниже.

Однако, чтобы зарегистрировать мансарду как нежилое помещение, необходимо удовлетворять определенным условиям. Отсутствие отдельного входа, отсутствие бытовых коммуникаций, и использование помещения только в качестве склада или офиса - некоторые из этих условий, которые могут быть применены в вашей стране.

2. Учтите налоговые вычеты

Когда вы занимаетесь реконструкцией мансардного пространства, скорее всего, вы будете иметь возможность использовать налоговые вычеты. Налоговые вычеты позволяют вам уменьшить общую налоговую базу и, таким образом, уменьшить сумму налогов, которую вы должны уплатить.

Некоторые расходы, связанные с реконструкцией мансарды, могут быть учтены в налоговых вычетах. Однако, для этого обычно требуется предоставить документы, подтверждающие расходы. Убедитесь, что вы внимательно изучили все налоговые вычеты, чтобы максимально воспользоваться этими преимуществами.

3. Осуществляйте регулярное самостоятельное оценивание

Поддерживать самостоятельную оценку стоимости вашей мансарды может помочь вам убедиться, что налоговая ставка правильно определена. Если вы считаете, что стоимость вашей мансарды недооценена, вы можете обратиться в налоговое управление с запросом на пересмотр налоговой ставки.

Однако, не забывайте о том, что оценка стоимости мансарды может повлечь за собой дополнительные расходы. Также имейте в виду, что исходя из налогового законодательства вашей страны, налоговые ставки могут изменяться каждый год.

4. Сотрудничайте с налоговым консультантом

Если вы не уверены в своих знаниях в области налогового законодательства или не хотите самостоятельно заниматься оптимизацией налогов на мансарду, рекомендуется обратиться к налоговому консультанту. Налоговый консультант поможет вам определить оптимальные стратегии и поддержит вас во всех налоговых вопросах, связанных с вашей мансардой.

Помните, что оптимизация налогов на мансарду может быть сложным процессом, требующим хорошего понимания налогового законодательства вашей страны. Соблюдайте требования, используйте налоговые вычеты и при необходимости обратитесь к налоговому консультанту, чтобы сохранить свои финансы в порядке.

| Точка | Описание |

|---|---|

| Зарегистрируйте мансарду как нежилое помещение | Регистрация мансарды как нежилого помещения может позволить снизить налоговую ставку. |

| Учтите налоговые вычеты | Использование налоговых вычетов позволит уменьшить сумму налогов, которую нужно уплатить. |

| Осуществляйте регулярное самостоятельное оценивание | Поддерживайте самостоятельную оценку стоимости вашей мансарды, чтобы убедиться в правильности налоговой ставки. |

| Сотрудничайте с налоговым консультантом | Обратитесь к налоговому консультанту, чтобы получить поддержку и помощь в оптимизации налогов на мансарду. |