В современном мире все больше людей предпочитают работать самозанятыми, ведя свои бизнесы или оказывая различные услуги. Однако, вопрос оплаты подоходного налога для самозанятых остается достаточно спорным и остро обсуждается как в общественных кругах, так и в правительственных органах.

На сегодняшний день во многих странах существуют законы, которые обязывают самозанятых граждан платить подоходный налог. Это связано с необходимостью соблюдения принципов социальной справедливости и обеспечения финансовой устойчивости государства. Подоходный налог является одним из основных источников дохода государственного бюджета и позволяет осуществлять различные социальные программы и обеспечивать экономическую стабильность.

Однако, есть и аргументы против платы подоходного налога для самозанятых. Некоторые люди считают, что подоходный налог является слишком высоким и ограничивает развитие собственного бизнеса. Они утверждают, что самозанятые граждане уже несут достаточно расходов на оборудование, рекламу и другие необходимые вещи, и плата подоходного налога может привести к серьезному снижению прибыли. Также существуют аргументы о том, что подоходный налог для самозанятых создает дополнительные бюрократические преграды и усложняет процесс ведения бизнеса.

Почему самозанятые должны платить подоходный налог?

Прежде всего, уплата подоходного налога позволяет самозанятому вносить свой вклад в общественную казну и способствует развитию государства. Она помогает обеспечить финансирование различных сфер жизни, таких как здравоохранение, образование, социальная защита и инфраструктура.

Кроме того, уплата подоходного налога способствует установлению справедливости в системе налогообложения. Платежи самозанятых гарантируют, что все физические лица, получающие доходы, будут платить налоги в соответствии с установленными законом ставками. Это предотвращает создание нелегальных схем уклонения от уплаты налогов и распределение налогового бремени справедливым образом.

Кроме того, уплата подоходного налога является гарантией социальной защиты для самозанятых. Поскольку платежи в фонды социального страхования обычно зависят от уровня дохода, уплата подоходного налога обеспечивает самозанятому право на получение пособий по безработице, медицинской помощи и пенсии в случае необходимости.

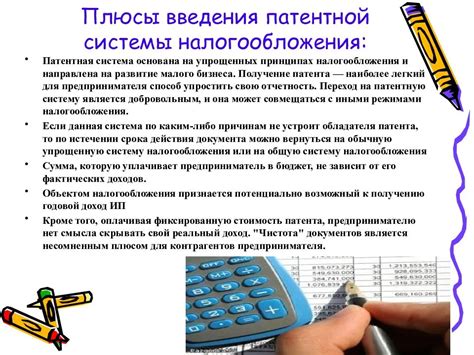

Необходимо отметить, что правила и ставки налогообложения для самозанятых могут различаться в разных странах. Некоторые государства вводят специальные льготы и налоговые поблажки для этой категории налогоплательщиков, чтобы стимулировать развитие предпринимательства и самозанятости.

| Преимущества уплаты подоходного налога | Доводы против уплаты подоходного налога |

|---|---|

| Финансирование государственных программ и развитие страны | Дополнительная финансовая нагрузка для самозанятых |

| Создание справедливой системы налогообложения | Недостаток контроля со стороны государства над самозанятыми |

| Обеспечение социальной защиты самозанятых | Риск неправильного расчета и переплаты налогов |

В целом, уплата подоходного налога для самозанятых имеет множество преимуществ и является неотъемлемой частью системы налогообложения. Она способствует общественной справедливости, финансированию государственных программ и обеспечению социальной защиты самозанятых. При этом, необходимо оптимизировать налогообложение для самозанятых, с учетом их специфики и особенностей.

Актуальность вопроса: самозанятые и налоговая система

В современной экономической реальности все больше людей выбирают самозанятость как форму трудовой деятельности. Это связано с гибкостью работы, возможностью самостоятельно устанавливать график, выбирать клиентов и определять цены на свои услуги. Однако, сообщество самозанятых сталкивается с вопросом об уплате налогов.

Ранее, самозанятые граждане не являлись налогоплательщиками и не уплачивали подоходный налог. Это породило обсуждения о несправедливости, поскольку они получали доходы, однако не вносили соответствующие взносы в государственный бюджет.

Однако с момента введения нового налогового режима для самозанятых с 1 января 2019 года, обязанности самозанятых граждан были расширены. Теперь самозанятые обязаны уплачивать налоги на свои доходы и самостоятельно оформлять отчетность перед налоговыми органами.

В связи с этим, вопрос о необходимости уплаты налогов самозанятыми гражданами стал актуальным и требует тщательного изучения. На данный момент приняты законы, определяющие порядок уплаты налогов и оформления документов для самозанятых, однако, возможность изменения и дополнения законодательных актов в дальнейшем оставляет пространство для обсуждений.

В конечном итоге, вопрос о необходимости уплаты налога для самозанятых имеет значение для государства, которое стремится увеличить доходы в бюджете, и для самозанятых граждан, которые должны принимать решение о необходимости уплаты налога в зависимости от своей финансовой ситуации и планов на будущее.

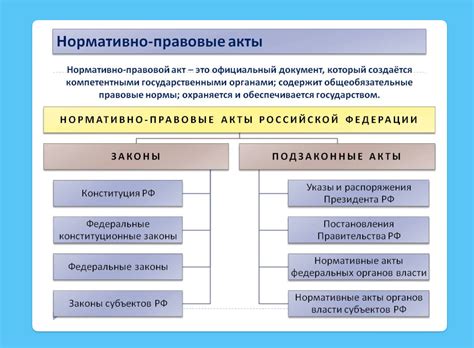

Законодательный фреймворк: нормативные акты и требования

Основной нормативный акт, определяющий порядок оплаты подоходного налога для самозанятых, это Федеральный закон от 03.08.2018 № 303-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 1 Федерального закона «О введении в действие части второй Налогового кодекса Российской Федерации», который внес изменения в Налоговый кодекс РФ.

Подоходный налог для самозанятых регулируется главой 26.2 «Налог на доходы физических лиц» Налогового кодекса РФ, а также Постановлением Правительства Российской Федерации от 25.09.2019 № 1199 «О порядке декларирования и уплаты налога на доходы физических лиц в случаях, предусмотренных главой 26.2 Налогового кодекса Российской Федерации».

Согласно требованиям нормативных актов, лица, получающие доходы от самозанятости, обязаны самостоятельно регистрироваться в качестве самозанятых и вести учет доходов и расходов в специальной электронной системе налогового учета и контроля. Возможности уплаты налога предусмотрены как налоговыми агентами, так и самими самозанятыми, которые могут выбрать наиболее удобный для себя способ оплаты.

| Нормативные акты | Описание |

|---|---|

| Федеральный закон от 03.08.2018 № 303-ФЗ | Определяет порядок оплаты подоходного налога для самозанятых |

| Глава 26.2 Налогового кодекса РФ | Регулирует налогообложение доходов физических лиц |

| Постановление Правительства Российской Федерации от 25.09.2019 № 1199 | Устанавливает порядок декларирования и уплаты налога на доходы физических лиц у самозанятых |

Кроме того, в случае невыполнения требований по регистрации и уплате налогов для самозанятых лиц предусмотрены штрафные санкции в соответствии с действующим законодательством.

Таким образом, законодательный фреймворк для самозанятых лиц включает в себя ряд нормативных актов, регулирующих порядок оплаты подоходного налога и требования к самим самозанятым. Соблюдение этих правил является обязательным для тех, кто планирует работать в качестве самозанятого и налоговым агентам, которые предоставляют услуги самозанятым.

Преимущества платежей: социальные гарантии и общественное благо

Внесение подоходного налога для самозанятых обладает несколькими значительными преимуществами, которые воздействуют как на самих самозанятых, так и на всё общество в целом. Эти преимущества связаны с обеспечением социальных гарантий для самозанятых лиц и созданием общественного блага.

Одно из ключевых преимуществ состоит в том, что самозанятые лица, внося налоги, становятся полноправными участниками системы социального обеспечения. Это означает, что они имеют право на получение различных социальных выплат и компенсаций, таких как пенсии, пособия по безработице, медицинское страхование и другие, в случае необходимости или наступления соответствующих жизненных ситуаций.

Кроме того, внесение налогов также способствует созданию общественного блага. Средства, полученные от налогообложения, направляются на развитие различных сфер жизни общества, таких как здравоохранение, образование, инфраструктура и т.д. Благодаря этим инвестициям, качество жизни всего общества улучшается, а государство может предоставить лучшие условия и возможности для своих граждан.

Таким образом, платежи самозанятых лиц в виде подоходного налога не только обеспечивают социальные гарантии для самозанятых, но и являются важными источниками финансирования для различных общественных программ, способствующих благополучию общества в целом. Поэтому можно сказать, что подоходный налог для самозанятых имеет множество преимуществ и является необходимым для поддержания социальной справедливости и развития государства.

Налоговые вычеты и льготы для самозанятых

При уплате подоходного налога самозанятые имеют возможность воспользоваться некоторыми налоговыми вычетами и льготами. Это позволяет существенно снизить налоговую нагрузку и улучшить свою финансовую ситуацию. Рассмотрим основные вычеты и льготы, доступные самозанятым:

- Вычет на обучение – самозанятые могут списывать затраты на обучение, направленное на повышение своей профессиональной квалификации или приобретение новых навыков. Такие затраты могут относиться как на себя, так и на членов семьи, если они также являются самозанятыми.

- Вычет на медицинские расходы – самозанятые имеют право списывать затраты на медицинские услуги и лекарства. В этом случае необходимо иметь документальное подтверждение о расходах. Также стоит учитывать, что список расходов, подлежащих вычету, устанавливается законодательством и может быть ограничен.

- Вычет на пенсионные взносы – самозанятые имеют возможность списывать затраты на пенсионные взносы. Это позволяет не только снизить размер налога, но и сэкономить на формировании своего пенсионного капитала.

- Льгота на социальное страхование – самозанятые могут претендовать на льготное социальное страхование, что обеспечивает им доступ к медицинской помощи и защиту в случае потери трудоспособности. Страховой взнос в таком случае будет составлять меньшую сумму, чем у обычных работников.

- Сниженная ставка налога – самозанятые, которые только начинают свою деятельность или получают низкий доход, могут быть освобождены от уплаты полной суммы подоходного налога. Вместо этого им могут применяться сниженные ставки налога или даже временное освобождение.

Налоговые вычеты и льготы для самозанятых позволяют сделать финансовое положение более комфортным и улучшить свои возможности. Однако, важно правильно использовать эти вычеты и льготы, чтобы избежать налоговых проблем или санкций со стороны налоговых органов. В случае сомнений лучше проконсультироваться с профессиональным налоговым консультантом или юристом.

Проблемы и недостатки: особенности подоходного налогообложения

Существует несколько проблем и недостатков, связанных с подоходным налогообложением для самозанятых, которые стоит учитывать при обсуждении данной темы.

Нет возможности использовать налоговые вычеты и льготы. В отличие от работников по найму, самозанятые лица не могут воспользоваться налоговыми вычетами и льготами, которые доступны в рамках обычного подоходного налогообложения. Это означает, что самозанятым приходится платить налоги с полной суммы своего дохода, что может быть непросто для тех, кто только начинает свой бизнес.

Необходимость ведения учета. Большинству самозанятых лиц необходимо вести учет своих доходов и расходов, чтобы правильно рассчитывать сумму подоходного налога. Это требует дополнительного времени и усилий, особенно для тех, кто не имеет опыта в бухгалтерии. Кроме того, возникает риск допустить ошибки в учете и быть подверженным аудиту со стороны налоговой службы.

Отсутствие стабильного дохода. Для многих самозанятых людей доходы могут сильно варьироваться из месяца в месяц. Это создает неопределенность в планировании расходов и налоговых платежей. К тому же, при отсутствии стабильного дохода может быть сложно предсказать, какой уровень налогообложения будет действовать в течение года.

Ограниченный доступ к социальным льготам. Самозанятые лица часто ограничены в доступе к социальным льготам и страховым программам, которые могут быть доступны работникам по найму. Например, они могут столкнуться с ограничениями при попытке получить медицинскую страховку или иные социальные выплаты. Это может создать финансовые и социальные трудности для самозанятых.

Необходимость самостоятельного решения налоговых вопросов. Самозанятые лица обязаны самостоятельно решать все налоговые вопросы и законоприменительные вопросы, связанные с их деятельностью. Это требует знаний в области налогообложения и готовности следить за изменениями в законодательстве. Отсутствие опыта и знаний может создать дополнительные сложности и риски ошибок при рассчете налоговых обязательств.

В целом, подоходное налогообложение для самозанятых имеет свои особенности и недостатки, которые могут повлиять на финансовое положение и социальное благополучие данной категории населения. Необходимо учитывать все эти факторы при обсуждении возможной необходимости выплаты подоходного налога для самозанятых.

Ответственность за неуплату налогов и последствия

Неуплата налогов может повлечь серьезные юридические и финансовые последствия для самозанятых лиц. Государство осуществляет контроль за уплатой налогов и применяет меры, чтобы наказать тех, кто не исполняет свои обязанности.

В случае выявления неуплаты налогов, самозанятые лица могут столкнуться со следующими последствиями:

Административная ответственность: За неуплату налогов предусмотрены административные штрафы. Величина штрафа зависит от суммы задолженности и может составлять значительную долю от неуплаченного налога.

Уголовная ответственность: В случае уклонения от уплаты налогов в особо крупных размерах или систематического нарушения законодательства о налогах, самозанятые лица могут быть привлечены к уголовной ответственности. За такие нарушения предусматривается наказание в виде лишения свободы, штрафов или исправительных работ.

Штрафные санкции: Кроме административных и уголовных наказаний, государство может применять штрафные санкции в виде ограничений на права самозанятых лиц. Например, возможно ограничение права находиться в должностях государственной службы, заниматься предпринимательской деятельностью, получать субсидии и государственную поддержку и т.д.

Репутационные последствия: Неуплата налогов может негативно сказаться на репутации самозанятого лица. Это может повлиять на отношения с клиентами, партнерами и общественным мнением в целом.

Подоходный налог для самозанятых – это обязательный платеж, и его неуплата может привести к серьезным последствиям. При занятии любой деятельностью, важно соблюдать налоговые обязательства и своевременно платить налоги, чтобы избежать проблем с государством и сохранить свою репутацию.

Консультации специалистов: как сэкономить на налогах?

Вести точный учет доходов и расходов. Соблюдение этого простого правила поможет вам точнее определить налогооблагаемую базу и избежать переплаты. Внимательно отслеживайте все поступления и затраты, включая покупки оборудования, услуги подрядчиков и проездные расходы.

Использовать налоговые вычеты. Самозанятые имеют право на определенные налоговые льготы и вычеты. Ознакомьтесь со списком вычетов, которые могут применяться в вашей стране, и воспользуйтесь ими для снижения своей налоговой нагрузки.

Спросить у специалиста. Если вам сложно разобраться в налоговом законодательстве, рассмотрите возможность обратиться за консультацией к налоговому специалисту или бухгалтеру. Они помогут вам определить наиболее выгодные для вас способы минимизации налогообязательств и подскажут все нюансы.

Не забывайте, что соблюдение законодательства и оплата необходимых налогов - это признак ответственного гражданства и основа для развития своего бизнеса в долгосрочной перспективе. Однако, подобное планирование финансовых потоков и обращение за консультацией при необходимости поможет вам избежать ненужных издержек.

1. Самозанятые имеют благоприятные условия для работы: Режим самозанятости позволяет людям работать без оформления официального трудового договора, что удобно для некоторых категорий работников, таких как фрилансеры, частные предприниматели и т.д. Благодаря этому, самозанятые могут самостоятельно управлять своим временем и определить условия работы.

2. Подоходный налог является основным источником доходов государства: Основная часть бюджетной системы страны основывается на налоговых поступлениях, а подоходный налог считается одним из главных источников доходов для государства. Введение подоходного налога для самозанятых помогает обеспечить финансовую устойчивость и развитие страны.

3. Подоходный налог для самозанятых обеспечивает справедливость: Плата налогов является обязанностью каждого гражданина, и самозанятые не являются исключением. Введение подоходного налога позволяет создать равные условия для всех работников и предпринимателей, а также способствует более объективному распределению финансовых ресурсов в обществе.

4. Подоходный налог для самозанятых способствует развитию социальной инфраструктуры: Зачастую налоги направляются на финансирование социальных программ и услуг, таких как медицина, образование, пенсии и другие. Введение подоходного налога для самозанятых позволит государству собирать необходимые средства для развития и совершенствования социальной инфраструктуры, что в свою очередь улучшит качество жизни населения.

В целом, подоходный налог для самозанятых является необходимым инструментом для обеспечения стабильности и развития государства, а также справедливости и социальной ответственности в обществе.