6 ндфл – это налог на доходы физических лиц, который взимается с граждан России. Обязанность подачи декларации по этому налогу возникает у большинства налогоплательщиков. Однако, есть категория граждан, которые могут применить особый режим налогообложения и получить так называемый нулевой 6 ндфл.

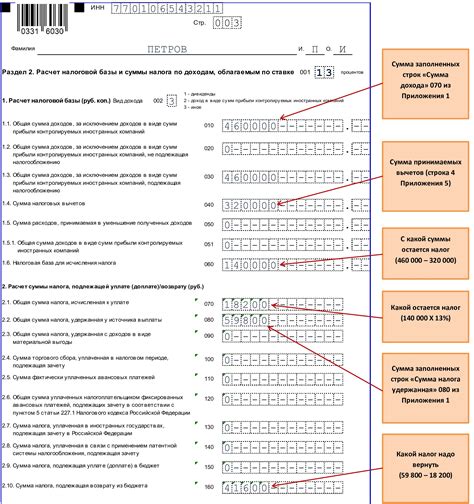

Наличие нулевого 6 ндфл означает, что гражданин не обязан платить налог с доходов в размере 13 процентов, как это предусмотрено по умолчанию. Вместо этого, он может пользоваться налоговыми вычетами, которые снижают облагаемую базу налогообложения. Таким образом, граждане с нулевым 6 ндфл имеют возможность значительно снизить сумму налога, который они должны заплатить государству.

Однако, возникает вопрос: нужно ли подавать декларацию гражданам с нулевым 6 ндфл? Ответ на этот вопрос неоднозначен. С одной стороны, подача декларации может позволить гражданам использовать дополнительные налоговые вычеты и получить еще большую экономию по налогу. С другой стороны, если общая сумма доходов гражданина за год не превышает Р30 000, то подача декларации не является обязательной.

Кто обязан подавать декларацию по нулевому 6 ндфл?

| Категория налогоплательщиков | Критерии обязательности подачи декларации |

|---|---|

| Сотрудники, получающие доходы только от налогового агента | Если сотрудник получает доходы только от одного налогового агента и все эти доходы были облагаемы налогом в размере 0%, то он обязан подать декларацию по нулевому 6 ндфл. |

| Сотрудники, у которых есть доходы от осуществления деятельности под направлением Агентства стратегических инициатив | Если сотрудник является участником программы "Резидент Сколково" или оказывает услуги с использованием инновационных технологий, то он обязан подавать декларацию по нулевому 6 ндфл. |

| Физические лица, работающие в Российской Федерации на правах налогового агента без получения других доходов | Если физическое лицо работает на правах налогового агента и не получает других доходов, то оно обязано подать декларацию по нулевому 6 ндфл. |

Важно отметить, что для остальных налогоплательщиков, не входящих в указанные категории, подача декларации по нулевому 6 ндфл является добровольной, т.е. необязательной.

Как узнать, нужно ли вам подавать декларацию?

1. Вид дохода. Подача декларации обязательна для тех, кто получал доход от продажи недвижимости, ценных бумаг, акций, долей в уставном капитале организаций и других имущественных прав. Также, если вы получили доход от сдачи в аренду имущества, в том числе иностранного, или получили доход от продажи товаров, работ или услуг, подлежащих обложению НДФЛ, вам также необходимо подать декларацию.

2. Размер дохода. Если ваш годовой доход превышает определенную сумму, установленную законодательством, вы также обязаны подать декларацию. Эта сумма может изменяться в зависимости от разных факторов, таких как возраст, наличие иждивенцев и других факторов.

3. Предоставляемые льготы. Если вы получаете какие-либо льготы или осуществляете какую-либо деятельность, за которую предусмотрено освобождение от налога или установлены специальные правила, вам все равно может потребоваться подача декларации.

Если вы не уверены, нужно ли вам подавать декларацию, лучше всего проконсультироваться с налоговым консультантом или использовать онлайн-калькуляторы и сервисы, которые помогут вам определить вашу обязанность по подаче декларации. Заполнять декларацию следует точно и полностью, соблюдая все необходимые требования и указывая все доходы и расходы за отчетный год.

Важно отметить, что невыполнение обязанности по подаче декларации или предоставление недостоверных данных может повлечь за собой наложение штрафа и других административных наказаний. Поэтому рекомендуется тщательно изучить требования и обязанности по подаче декларации, чтобы избежать проблем с налоговой службой.

Налоговые вычеты и подача декларации по нулевому 6 ндфл

Подача декларации по нулевому 6 ндфл является обязательной для определенных групп налогоплательщиков. К таким группам относятся:

- Студенты, получающие доходы в виде стипендии или зарплаты от своей работы.

- Пенсионеры и инвалиды, получающие доходы от пенсий, пособий или иных выплат.

- Лица, получающие доходы от продажи недвижимости или ценных бумаг.

- Лица, получающие доходы от сдачи недвижимости в аренду.

Подача декларации по нулевому 6 ндфл позволяет налогоплательщикам воспользоваться налоговыми вычетами. Налоговые вычеты представляют собой суммы, учитываемые в декларации для уменьшения налогооблагаемой базы. Это означает, что налогоплательщик получает возможность уменьшить сумму налога, к оплате которого он обязан.

Для получения налоговых вычетов необходимо предоставить в декларации соответствующие документы, подтверждающие осуществление расходов, на которые применяется возврат налога. Например, если студент получает стипендию и имеет право на возврат налога, он может предоставить документы о фактических затратах на обучение.

Важно отметить, что подача декларации по нулевому 6 ндфл является обязательной для лиц, получающих доходы, на которые применяется данная ставка. Невыполнение этого требования может повлечь штрафные санкции со стороны налоговой службы. Поэтому рекомендуется внимательно ознакомиться с правилами и сроками подачи декларации и регулярно проверять их обновление.

Какие доходы подлежат декларированию?

Декларация по нулевому 6-ндфл должна быть подана, если у вас были доходы, которые подлежат обложению налогом на прибыль организаций, налогом на доходы физических лиц, налогом на имущество физических лиц, налогами на прибыль от продажи имущества или налогом на прибыль от продажи ценных бумаг.

Представляем список доходов, которые необходимо декларировать:

- Заработная плата, включая премии, доплаты, надбавки и другие вознаграждения.

- Доходы от предпринимательской деятельности, включая доходы от продажи товаров и услуг.

- Доходы от аренды недвижимости, земли или другого имущества.

- Дивиденды (прибыль, полученная от акций или долей в уставных капиталах организаций).

- Проценты от банковских вкладов и долговых обязательств.

- Авторские и имущественные права, полученные от литературных, музыкальных, художественных и иных произведений.

- Доходы от продажи имущества (автомобилей, квартир, домов, земельных участков и прочего).

- Доходы от получения налоговых вычетов и компенсаций.

- Иные доходы, подлежащие обложению налогом по законодательству России.

Если у вас нет указанных выше доходов или они не облагаются налогом, вам не требуется подавать декларацию по нулевому 6-ндфл.

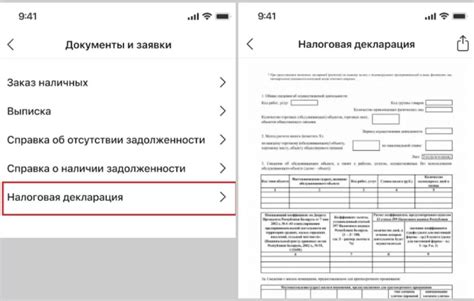

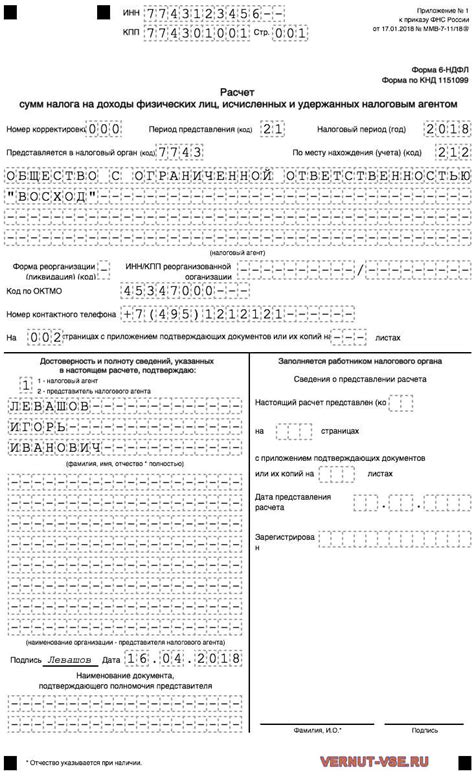

Сроки и порядок подачи декларации по нулевому 6 ндфл

Для граждан, которые не получают доходы, облагаемые налогом на доходы физических лиц (6-ой НДФЛ), существует возможность подать декларацию, подтверждающую отсутствие доходов. В таком случае, граждане получают возможность вернуть уплаченные налоги.

Сроки подачи декларации по нулевому 6 НДФЛ устанавливаются законодательством. Обычно подача декларации осуществляется ежегодно и должна быть произведена не позднее 30-го апреля следующего года после окончания налогового периода.

Порядок подачи декларации предусматривает несколько этапов. В первую очередь, граждане должны собрать все необходимые документы, подтверждающие отсутствие доходов. В список таких документов обычно включаются:

- Копия трудовой книжки, заверенная работодателем или нотариусом;

- Справка из налоговой инспекции о том, что гражданин не является налоговым резидентом;

- Документы, подтверждающие отсутствие получения доходов (например, справка из банка о балансе на счете).

После сбора всех необходимых документов, гражданин должен обратиться в соответствующий орган Федеральной налоговой службы для подачи декларации. Специалисты налоговой службы проверят документы и обработают заявление.

Если все требования и условия подачи декларации выполнены правильно, гражданин получит уведомление о зачислении налогового кредита на свой банковский счет. В случае ошибок или неполного предоставления документов, заявление может быть отклонено, и гражданин будет обязан исправить проблемы и подать декларацию повторно.

Подача декларации по нулевому 6 НДФЛ является важным процессом для граждан, не получающих доходы. Она позволяет вернуть ранее уплаченные налоги и оформить налоговый кредит. Соблюдение сроков и правил подачи декларации является обязательным для успешного получения налогового кредита.

Ответственность за неподачу декларации

Неподача налоговой декларации может повлечь за собой ответственность перед налоговыми органами. В случае, если физическое лицо обязано подавать декларацию по нулевой ставке 6% НДФЛ, но не сделало этого, оно может столкнуться с негативными последствиями.

- Штрафы. За неподачу декларации по нулевой ставке 6% НДФЛ могут быть предусмотрены штрафы. Размер штрафа устанавливается в размере 5% от суммы налогов, которые переутверждает налоговый орган. Также может быть установлен минимальный размер штрафа.

- Налоговая проверка. В случае неподачи декларации, налоговые органы имеют право провести налоговую проверку физического лица. В ходе проверки может быть выявлено несоответствие данных, предоставленных в декларации, и реальной доходности. Это может привести к дополнительным штрафным санкциям.

- Уголовная ответственность. В некоторых случаях, если факт неподачи декларации свидетельствует о систематическом нарушении налогового законодательства или если умысел преступника доказан, может быть возбуждено уголовное дело против физического лица. В этом случае могут применяться уголовные наказания, предусмотренные статьями налогового уголовного кодекса.

Чтобы избежать негативных последствий и ответственности за неподачу декларации, важно внимательно отнестись к своим налоговым обязанностям и своевременно подавать декларацию по нулевой ставке 6% НДФЛ, если она имеется.