Расчет и уплата налогов - одна из неотъемлемых составляющих современной жизни людей, особенно в контексте трудовых отношений. При увольнении работника его ожидает не только поиск новой работы, но и разбирательства с налоговыми органами. Особенно важно знать, как облагается компенсация при увольнении НДФЛ, чтобы избежать неприятных сюрпризов от налоговых инспекторов.

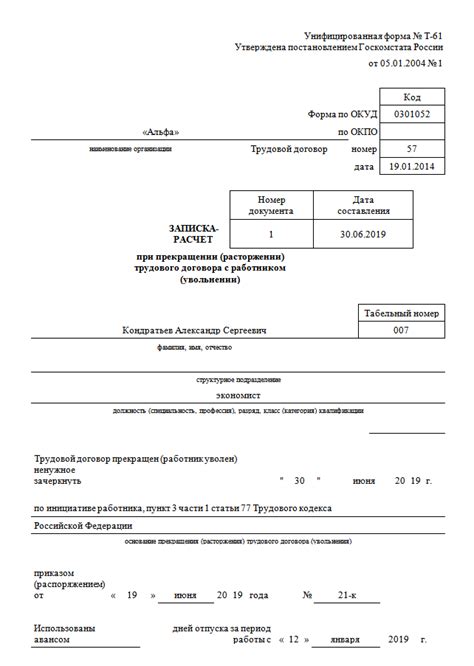

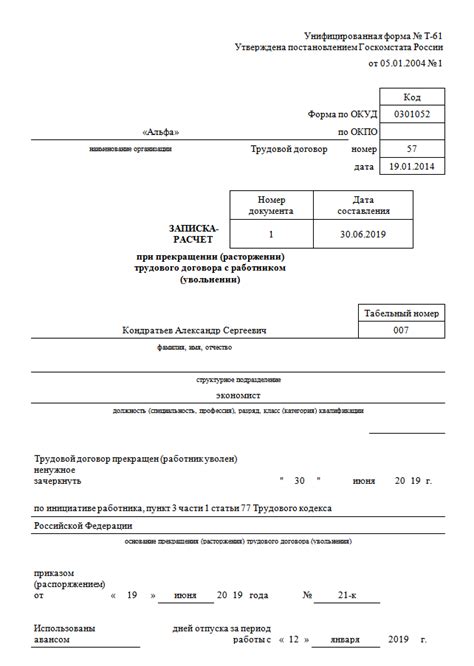

Начнем с того, что компенсация при увольнении является одной из видов выплат, предусмотренных законодательством. Она может предоставляться работникам в случае расторжения трудового договора по инициативе работодателя или по соглашению сторон. Суть компенсации состоит в возмещении утраты работника, связанной с потерей заработка и материальных благ, связанных с трудовой деятельностью. Каким образом облагается данная выплата с точки зрения налогового законодательства?

В соответствии с Налоговым кодексом РФ, компенсация при увольнении облагается налогом на доходы физических лиц (НДФЛ). НДФЛ взыскивается с суммы компенсации по ставке 13%. Однако существуют случаи, когда выплата данного налога осуществляется работодателем, а не самим работником. В некоторых случаях, размер компенсации при увольнении может быть освобожден от налогообложения полностью или частично. Для этого работодатель должен обратиться в налоговую инспекцию с соответствующей заявлением и предоставить все необходимые документы.

Возможная облагаемость компенсации при увольнении налогом НДФЛ

При увольнении сотрудника, ему по закону положена компенсация в размере двухнедельного оклада. Однако, важно понимать, что данная компенсация может быть облагаема налогом на доходы физических лиц (НДФЛ).

Согласно ст. 224 Налогового кодекса Российской Федерации, компенсация при увольнении относится к доходам, полученным физическим лицом в связи с прекращением трудовых отношений. Таким образом, сотрудник может быть обязан уплатить налог на полученную компенсацию.

Налоговая ставка для НДФЛ составляет 13%. При расчете налога необходимо принимать во внимание сумму компенсации и прочие доходы, которые сотрудник получает в течение года.

Однако, существуют исключения, когда компенсация при увольнении не облагается НДФЛ. Например, если сотрудник проработал в организации менее 3 месяцев или если у него имеется справка от работодателя о том, что он получил компенсацию на покрывающие логически обоснованные затраты.

В случае если компенсация при увольнении облагается НДФЛ, работодатель должен удержать налог с выплаты и перечислить его в бюджет. Сотрудник должен быть проинформирован о возможности обложения компенсации налогом и о размере удержания.

Облагаемость компенсации при увольнении налогом НДФЛ - одна из важных практических сторон этого вопроса. Работодатель должен правильно рассчитать налоговые обязательства перед сотрудником и перечислить соответствующую сумму в бюджет. Сотрудник, в свою очередь, должен быть готов к возможному удержанию налога и знать, какие условия могут освободить его от уплаты налога на полученную компенсацию.

Компенсация при увольнении и её налогообложение

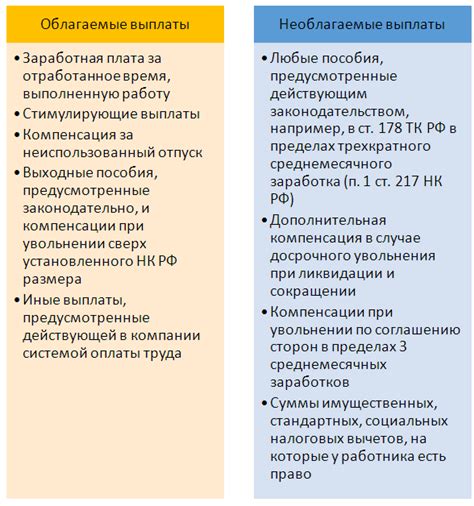

Подлежат обложению налогом все виды компенсации, включая деньги, выплаченные в качестве компенсации за неиспользованный отпуск, премии, вознаграждения и других добровольных пособий. Размер налога составляет 13% от суммы компенсации при увольнении.

Однако есть исключения, которые не подлежат налогообложению. К ним относятся компенсации, выплачиваемые в случаях, предусмотренных законодательством, такие как:

- компенсация в связи с ликвидацией организации;

- компенсация при сокращении штата;

- компенсация при увольнении в связи с принятием новой версии трудового кодекса;

- компенсация при увольнении женщин по законодательству о защите материнства и детства;

Важно отметить, что полученная компенсация учитывается в налоговой декларации сотрудника при подсчете суммы НДФЛ, которую он обязан заплатить. Таким образом, работодатель выплачивает компенсацию на руки сотруднику, а сам налог удерживает в государственный бюджет.

Если сотрудник увольняется добровольно и не подпадает под категории, в которых компенсация не облагается налогом, ему следует учесть, что налоговая сумма будет довольно значительной. Поэтому перед увольнением рекомендуется обратиться к специалисту или юристу, чтобы получить полную информацию о налогообложении компенсации исправно рассчитать возможные затраты.

Различная облагаемость компенсации в зависимости от ее вида

В случае увольнения работника, ему может быть выплачена компенсация различного вида, такая как:

- Увольнительное пособие – сумма, выплачиваемая работнику при увольнении по инициативе работодателя. Увольнительное пособие облагается НДФЛ в полном объеме.

- Компенсация за неиспользованный отпуск – сумма, выплачиваемая работнику за неиспользованные дни отпуска. НДФЛ удерживается с этой компенсации.

- Компенсация за неиспользованные больничные листы – сумма, выплачиваемая работнику за неиспользованные больничные листы. НДФЛ удерживается с этой компенсации.

- Выплата компенсации в связи с увольнением – сумма, выплачиваемая работнику в результате расторжения трудового договора по соглашению сторон. НДФЛ удерживается с этой компенсации.

Таким образом, облагаемость компенсации при увольнении зависит от ее вида. Важно учитывать эти особенности при расчете и выплате компенсации, чтобы избежать возможных нарушений налогового законодательства.

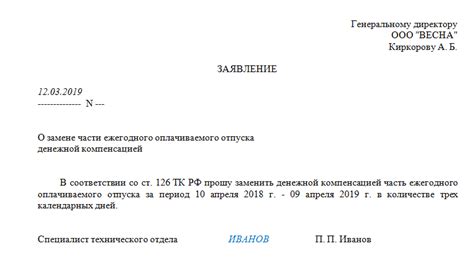

Компенсация за неиспользованный отпуск

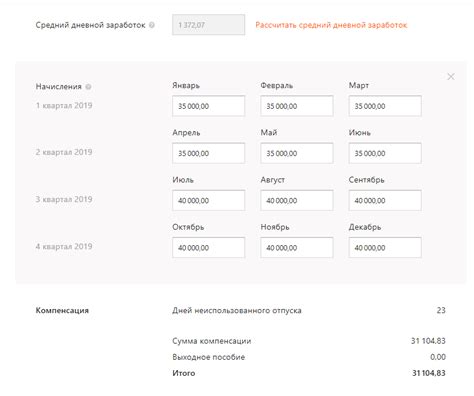

Исходя из закона, компенсация за неиспользованный отпуск должна быть выплачена работодателем в течение трех дней с момента увольнения сотрудника. Размер компенсации рассчитывается исходя из пропорции неиспользованных календарных дней отпуска к общему количеству рабочих дней в году.

Если работник не воспользовался отпуском, компенсация должна быть выплачена в размере его заработной платы на момент увольнения. При этом необходимо учитывать все доплаты и дополнительные выплаты, которые были предусмотрены трудовым договором или коллективным договором.

Однако стоит отметить, что в некоторых случаях работодатель может предложить сотруднику использовать неиспользованный отпуск перед увольнением. В этом случае компенсация не выплачивается, и сотрудник имеет право на отпускных.

Налогообложение компенсации при увольнении при продолжении работы в другой организации

Когда работник увольняется и продолжает трудовую деятельность в другой организации, возникает вопрос о налогообложении компенсации при увольнении.

Согласно действующему законодательству, если компенсация выплачивается работнику при увольнении и он продолжает работать в другой организации, эта компенсация не облагается НДФЛ.

Компенсация при увольнении обычно выплачивается работодателем как разовая выплата, предназначенная для компенсации утраты дохода при прекращении трудового договора. В соответствии с действующим законодательством, эта выплата не подлежит налогообложению в случае, если работник продолжает трудовую деятельность в другой организации.

Однако, стоит учесть, что налоговые правила могут изменяться, поэтому всегда рекомендуется обратиться к квалифицированным специалистам для получения актуальной информации.

Декларирование компенсации при увольнении

При увольнении работника работодатель обязан выплатить компенсацию за неиспользованный отпуск и другие социальные выплаты. Важно знать, что эти суммы подлежат обложению налогом на доходы физических лиц (НДФЛ).

При подаче налоговой декларации работник должен указать полученные компенсации при увольнении в разделе "Доходы, облагаемые по ставкам 13%". Помимо компенсации за неиспользованный отпуск, к таким доходам также могут относиться выплаты в связи с расторжением трудового договора, увольнением по собственному желанию или по инициативе работодателя, а также вознаграждение за личный вклад в работу организации.

В налоговой декларации работник должен указать сумму компенсации, которую он получил при увольнении. На эту сумму будет распространяться ставка налога на доходы физических лиц - 13%. Самоначисление налога производится организацией, выплачивающей компенсацию, и передача налога в бюджет осуществляется в порядке, установленном законодательством.

Если работник ошибочно не указал компенсацию при увольнении в декларации или указал неправильную сумму, налоговая служба может начать проверку. В случае выявления ошибки, работнику будет оформлен штраф за неуплату налога в полном объеме. Поэтому очень важно тщательно заполнять налоговую декларацию и указывать все полученные доходы при увольнении.

Исключения из налогообложения компенсации при увольнении

При увольнении работника компенсация, получаемая им, как правило, подлежит обложению налогом на доходы физических лиц (НДФЛ). Однако, существуют некоторые исключения, когда компенсация не облагается налогом.

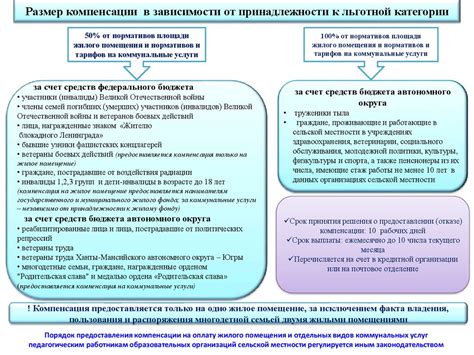

Первое исключение – компенсация, выплаченная работнику в связи с его выходом на пенсию или получением пособия по уходу за ребенком до достижения им трехлетнего возраста. В этих случаях компенсация не облагается налогом, что позволяет работнику получить большую сумму на руки.

Второе исключение – компенсация, выплаченная в случае ликвидации организации или сокращения численности работников. В таких ситуациях, если компенсация установлена коллективным договором или соглашением, она может быть освобождена от налогообложения.

Третье исключение – компенсация, выплачиваемая работникам при уходе на пенсию, но только в том случае, если расчетная база этой компенсации не превышает 5-кратного размера прожиточного минимума на дату ухода на пенсию.

Таким образом, в некоторых ситуациях работники могут получать компенсацию при увольнении, не платя налог на доходы физических лиц. Однако, в каждом конкретном случае необходимо учитывать действующее законодательство и положения трудового договора или коллективного договора.

Налогообложение отступного и компенсации при увольнении

Согласно налоговому законодательству, компенсация при увольнении в размере, не превышающем сумму основного отпуска, не облагается налогом. Однако, если сумма компенсации превышает размер основного отпуска, то она подлежит налогообложению.

Отступное, выплачиваемое работодателем при увольнении, также облагается налогом. Согласно налоговому законодательству, отступное облагается налогом только в случае, если его размер превышает размеры, установленные трудовым законодательством.

Более конкретные условия и порядок налогообложения компенсации при увольнении можно найти в нормативных актах, регулирующих налоговое законодательство. Важно также учесть, что налоговое законодательство может быть изменено, поэтому рекомендуется обращаться к актуальным нормативным актам или проконсультироваться с налоговым консультантом.

Как снизить налоговую нагрузку при получении компенсации при увольнении

Когда наступает момент увольнения, работнику выплачивается компенсация на основании трудового договора или коллективного договора организации. Однако, необходимо учитывать, что данная компенсация может облагаться налогом на доходы физических лиц (НДФЛ) и влиять на общую налоговую нагрузку работника.

Есть несколько способов снизить налоговую нагрузку при получении компенсации при увольнении:

- Освобождение от налогообложения. В некоторых случаях, компенсации при увольнении могут быть освобождены от налогообложения. Например, если сотрудник получает компенсацию в связи с выслугой лет, то сумма, пропорциональная времени работы, может быть освобождена от уплаты налогов.

- Применение льготной ставки налога. Стандартная ставка налога на доходы физических лиц составляет 13%. Однако, есть категории граждан, которым предоставляются льготы по налогу. Если работник относится к одной из таких категорий, то он может воспользоваться сниженной ставкой налога.

- Учет расходов. При расчете налогооблагаемой суммы можно учесть некоторые расходы, связанные с увольнением. Например, расходы на оплату услуг юриста или регистрации трудовых отношений. При предъявлении документов, подтверждающих такие расходы, сумма налога может быть снижена.

- Компенсация в натуральной форме. Вместо выплаты денежных средств, работодатель может предложить компенсацию в натуральной форме. Такие компенсации, как правило, не облагаются налогами.

Важно помнить, что снижение налоговой нагрузки при получении компенсации при увольнении возможно только в рамках законодательства и с учетом особенностей каждого случая. Работникам рекомендуется проконсультироваться с юристом или специалистом по налогам, чтобы определить оптимальные варианты снижения налоговых платежей.