Налог с Индивидуального предпринимателя (ИП) – одно из ключевых финансовых обязательств, которые лежат на плечах каждого предпринимателя. Этот налог необходимо уплачивать в соответствии с законодательством и является неотъемлемой частью устойчивого функционирования российской экономики. Налогообложение ИП имеет свои особенности, которые важно учесть для успешного ведения бизнеса.

Обязательность уплаты налога с ИП закреплена в Налоговом кодексе Российской Федерации. В соответствии с нормами этого законодательства индивидуальные предприниматели обязаны регулярно представлять налоговую отчетность и уплачивать налог в установленные сроки. Неисполнение таких обязанностей может повлечь за собой штрафные санкции и возможную ликвидацию предпринимательской деятельности.

Однако, несмотря на обязательность уплаты налога, существует ряд особенностей, которые помогают ИП оптимизировать свои налоговые платежи и получить максимальную выгоду от своей предпринимательской деятельности. Одной из таких особенностей является возможность применения упрощенной системы налогообложения, которая позволяет уменьшить налоговую базу и упростить процесс учета финансовых операций.

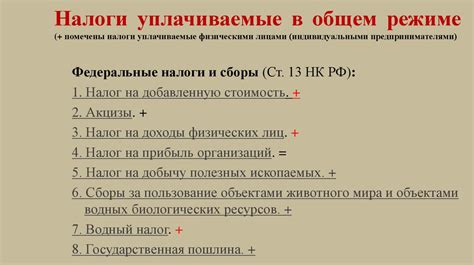

Уплата налогов Индивидуальными предпринимателями

Основными налогами, которые подлежат уплате ИП, являются следующие:

| Налог | Описание |

|---|---|

| НДФЛ | Налог на доходы физических лиц уплачивается ИП на основе своего дохода. Размер налога зависит от величины дохода и регулируется налоговым законодательством. |

| Единый налог на вмененный доход | ИП, осуществляющие определенные виды деятельности, могут уплачивать единый налог на вмененный доход. Размер налога устанавливается в зависимости от вида деятельности и региона. |

| Единый сельскохозяйственный налог | ИП, занимающиеся сельскохозяйственной деятельностью, имеют возможность уплачивать единый сельскохозяйственный налог. Размер налога также зависит от вида деятельности и региона. |

| Страховые взносы | ИП являются плательщиками страховых взносов, которые уплачиваются в Фонд социального страхования. Размер страховых взносов зависит от дохода и устанавливается налоговым законодательством. |

В дополнение к основным налогам, ИП также могут быть обязаны уплачивать другие налоги и сборы в зависимости от характера и объема своей деятельности.

Уплата налогов ИП является важным элементом финансовой дисциплины и ответственности перед государством. Соблюдение налоговых обязательств позволяет ИП избежать негативных последствий, таких как штрафы, пени и уплата задолженности. Правильная организация учета и своевременная уплата налогов в регламентированные сроки являются залогом успешного ведения предпринимательской деятельности.

Порядок определения налоговой базы

При определении налоговой базы для ИП на УСН учитывается величина его дохода, полученного от предпринимательской деятельности. Доход определяется как разница между всеми поступлениями на счет ИП и расходами, связанными с осуществлением предпринимательской деятельности.

Категории доходов, которые учитываются при определении налоговой базы: доходы от реализации товаров, работ, услуг; доходы от сдачи имущества в аренду или лизинг; доходы от отчуждения имущества; доходы от восстановления утраченной стоимости имущества; доходы от продажи долей в уставных капиталах предприятий и т.д.

Подлежат исключению из налоговой базы следующие категории доходов: доходы, полученные от бюджетных организаций; доходы, полученные от индивидуальных предпринимателей, работающих на ОСНО и платящих НДС; доходы, полученные от партнеров по гражданско-правовым договорам, при условии предоставления отчетности по доходам партнерам.

Определение налоговой базы для ИП на основе УСН требует правильного учета и документирования доходов и расходов, поэтому индивидуальному предпринимателю необходимо внимательно отслеживать все операции, связанные с его бизнесом.

Размеры ставок налога

- Упрощенная система налогообложения (УСН) - ставка налога рассчитывается от общего дохода ИП и может составлять 6% или 15% в зависимости от выбранного вида деятельности;

- Единый налог на вмененный доход (ЕНВД) - ставка налога зависит от вида деятельности ИП и устанавливается муниципальными органами власти, но не может превышать 6%;

- Единый сельскохозяйственный налог (ЕСХН) - ставка налога устанавливается в зависимости от вида сельскохозяйственной деятельности ИП, но не может превышать 15%.

Важно отметить, что ИП имеет возможность выбрать одну из этих систем налогообложения в соответствии с характером своей деятельности и ожидаемым доходом. Кроме того, размеры ставок налога могут изменяться в соответствии с законодательством РФ.

Освобождения от уплаты налогов

Налог на прибыль с ИП предусматривает некоторые освобождения от уплаты налогов. В соответствии с законодательством Российской Федерации, ИП может быть освобожден от уплаты налогов в следующих случаях:

1. Освобождение от уплаты налога на прибыль в течение первых двух лет

В случае, если ИП начинает свою деятельность впервые, он имеет право на освобождение от уплаты налога на прибыль в течение первых двух лет. Это позволяет предпринимателю сосредоточиться на развитии своего бизнеса и привлечении клиентов, не тратя средства на налоговые платежи.

2. Освобождение от уплаты налогов при получении доходов из некоторых источников

Существуют определенные источники доходов, для которых предусмотрено освобождение от уплаты налога на прибыль. Например, доходы, полученные от продажи собственности, наследства или выигрышей в лотерее, могут быть освобождены от уплаты налогов.

3. Освобождение от уплаты налога на прибыль в рамках специальных налоговых режимов

Для ИП действуют специальные налоговые режимы, которые предусматривают освобождение от уплаты налога на прибыль. Например, если ИП применяет систему налогообложения "Упрощенная система налогообложения", он может быть освобожден от уплаты налога на прибыль.

Важно помнить, что освобождение от уплаты налогов должно быть законным и соответствовать требованиям налогового законодательства. Предприниматели всегда должны консультироваться с юристами или налоговыми специалистами для обеспечения соблюдения налоговых обязательств и избежания непредвиденных последствий.

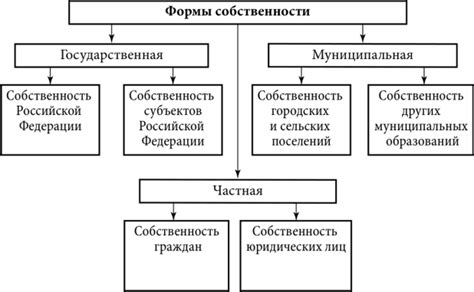

Особенности уплаты налогов в зависимости от формы собственности

В зависимости от формы собственности, предпринимателям могут быть предложены различные налоговые ставки и режимы налогообложения. Это обусловлено тем, что налоговая система учитывает особенности каждой формы собственности и стимулирует развитие определенных секторов экономики.

Самые распространенные формы собственности - это индивидуальное предпринимательство (ИП), общество с ограниченной ответственностью (ООО) и акционерное общество (АО). Владельцы ИП обязаны уплачивать налог на прибыль, налог на имущество и НДС, при условии, что их годовая выручка превышает установленный порог.

У ООО и АО в зависимости от объема деятельности могут быть предложены различные налогообложение режимы: упрощенная система налогообложения, единый налог на вмененный доход или обычная система налогообложения. Важно отметить, что режим налогообложения можно изменить только один раз в год.

Упрощенная система налогообложения используется для ООО и АО с годовой выручкой не превышающей установленный порог. Она упрощает учет и уплату налогов за счет установления фиксированной ставки. Владельцы ООО и АО, применяющие упрощенную систему налогообложения, уплачивают упрощенный налог на имущество и упрощенный налог на прибыль.

Единый налог на вмененный доход применяется для определенных видов деятельности, таких как торговля, общественное питание, ремонт и т.д. Он представляет собой фиксированную ставку, рассчитанную на основании вмешательства государства в секторы экономики и определенных показателей деятельности предприятий.

Обычная система налогообложения предусматривает уплату налога на прибыль и налога на имущество в соответствии с установленными ставками. Она применяется в случае, если предприниматель не соответствует требованиям для использования упрощенной системы или единого налога на вмененный доход.

Кроме того, предприниматели могут столкнуться с изменениями в налоговом законодательстве, включая изменение ставок налогов, условий применения режимов налогообложения или введение новых налогов. Поэтому важно быть в курсе текущей налоговой политики и консультироваться со специалистами.

Основные виды налоговых отчислений

Главным налогом, который платит ИП, является единый налог на вмененный доход (ЕНВД). Он устанавливается на основе определенного коэффициента от дохода, который рассчитывается исходя из типа деятельности ИП. ЕНВД имеет преимущества перед другими налоговыми системами, так как освобождает предпринимателя от уплаты НДС, налога на прибыль и других налогов.

Кроме ЕНВД, ИП также должны выплачивать страховые взносы в обязательную страховую пенсионную и медицинскую системы. Ставки страховых взносов устанавливаются в зависимости от региона проживания и величины дохода ИП.

Для некоторых видов деятельности, например, таксистов, продавцов торговых точек и других, предусмотрена еще одна форма налогообложения - патентная система. ИП, использующие эту систему, платят фиксированную сумму за право заниматься своим бизнесом без учета фактического дохода.

Возможно также дополнительное исчисление и уплата других налогов и сборов, например, некоторых региональных налогов или налогов на имущество.

Учет и своевременная оплата всех налоговых обязательств является важным элементом деятельности ИП, так как невыполнение данной обязанности может приводить к нарушениям, санкциям и даже ликвидации предпринимательской деятельности.

Контроль и наказание за неуплату налогов

Контроль за уплатой налогов осуществляется налоговыми органами. Они имеют право проверять деятельность ИП, проверять правильность расчетов и уплату налогов. В случае обнаружения нарушений, налоговый орган может применить различные меры воздействия.

Одной из таких мер является выписка штрафа. Штраф за неуплату налогов может быть как фиксированной суммой, так и рассчитываться в процентах от суммы неуплаченных налогов. Размер штрафа зависит от различных факторов, таких как сумма неуплаченных налогов, степень нарушения и т.д.

В некоторых случаях, при особо тяжких нарушениях, может быть привлечено уголовное преследование. Если ИП неуплата налогов является умышленной и превышает определенную сумму, то такое деяние может квалифицироваться как уголовное преступление. В этом случае, ИП может быть привлечен к ответственности и взыскано уголовное наказание, вплоть до лишения свободы.

Осведомленность и ответственность ИП в сфере налогообложения - важный фактор для предотвращения контрольных мер и наказаний за неуплату налогов. ИП должен внимательно следить за своей финансовой отчетностью, своевременно платить налоги и соблюдать законодательство в области налогов. Это позволит избежать штрафов, проблем с налоговыми органами и сохранить репутацию надежного и законопослушного бизнеса.