НДФЛ (налог на доходы физических лиц) - один из наиболее важных налоговых платежей, который обязаны уплачивать все работники. Вместе с тем, многие сотрудники интересуются, будет ли взиматься НДФЛ с компенсации за неиспользованный отпуск. Вопрос этот достаточно сложный и требует внимательного рассмотрения.

По закону Российской Федерации, компенсации за неиспользованный отпуск не подлежат обложению НДФЛ, если работник не использовал свой отпуск по уважительным причинам, подтвержденным документально. Это включает в себя случаи болезни, служебной командировки или иных стечений обстоятельств, не зависящих от работника. В этом случае, компенсация за неиспользованный отпуск не учитывается при исчислении налога на доходы физических лиц.

Однако следует отметить, что если компенсация за неиспользованный отпуск происходит по желанию работника, то она может рассматриваться как дополнительный доход и быть обложена НДФЛ. В таком случае работник должен будет заплатить 13% налога с суммы компенсации. Однако в ряде ситуаций работодатель может удержать НДФЛ автоматически из выплаты, и тогда сотруднику не нужно будет самостоятельно платить налог.

Берется ли НДФЛ с компенсации отпуска?

В соответствии с действующим законодательством, нерасходованный отпуск может быть компенсирован работнику при увольнении или при его согласии на выплату компенсации вместо использования отпуска. В обоих случаях компенсация за неиспользованный отпуск считается доходом работника и подлежит налогообложению.

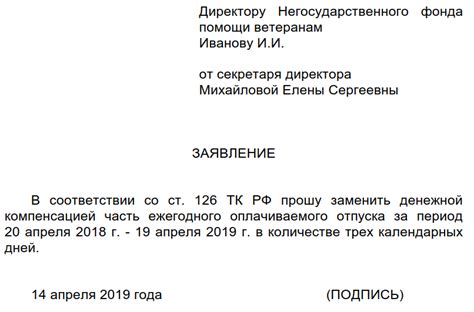

Однако, согласно статье 217 Налогового кодекса Российской Федерации, компенсация за неиспользованный отпуск, выплачиваемая по инициативе работодателя при прекращении трудового договора не по вине работника, может быть освобождена от уплаты налога на доходы физических лиц. Для этого необходимо соблюсти ряд условий:

1. Компенсация должна быть выплачена при условии расторжения трудового договора по инициативе работодателя. Если сотрудник сам инициирует увольнение или добровольно соглашается на прекращение трудового договора, компенсация будет облагаться налогом.

2. Условия выплаты компенсации должны быть предусмотрены в коллективном договоре или в трудовом договоре. Если компенсация за неиспользованный отпуск не была заранее оговорена, она будет облагаться налогом.

3. Сумма компенсации не должна превышать 400 000 рублей. Если компенсация превышает указанную сумму, она облагается налогом.

В случае, если компенсация за неиспользованный отпуск освобождена от уплаты НДФЛ, работодатель обязан представить в налоговый орган декларацию по форме 6-НДФЛ. Работник имеет право запросить у работодателя справку о предоставлении такой декларации.

Таким образом, компенсация за неиспользованный отпуск, как правило, облагается налогом на доходы физических лиц. Однако, в некоторых случаях компенсацию можно освободить от уплаты НДФЛ, если соблюдаются определенные условия, о которых необходимо договориться с работодателем.

Принципы начисления и уплаты НДФЛ

В России применяется прогрессивная шкала ставок НДФЛ, которая зависит от суммы дохода. Ставки могут изменяться от 13% до 30%. Начисление налога происходит на общую сумму дохода, предоставленного работником.

Сумма НДФЛ автоматически удерживается из заработной платы работника и перечисляется государству. Работодатель обязан удерживать и перечислять налог, осуществляя соответствующие расчеты и отчетность. Каждый месяц работник получает заработную плату уже уменьшенную на сумму НДФЛ.

Однако, в случае с компенсацией за неиспользованный отпуск, работник получает дополнительную сумму, которая также считается доходом и облагается НДФЛ. Для начисления и уплаты налога по этому доходу также применяются те же принципы и ставки.

НДФЛ является обязательным налогом, и его уплата является гражданским долгом каждого налогоплательщика. Неуплата или неправильное начисление НДФЛ может повлечь за собой административные штрафы и негативные последствия для налогоплательщика.

Какие выплаты облагаются НДФЛ

НДФЛ (налог на доходы физических лиц) представляет собой налог, взимаемый с доходов физических лиц в России. Согласно законодательству, определенные выплаты подлежат обложению этим налогом.

Какие именно выплаты облагаются НДФЛ? В том числе сюда относятся:

- Заработная плата и гонорары. На эти доходы налог уплачивается согласно ставке, установленной законом. Работодатель обязан удерживать НДФЛ с заработной платы и перечислять его в бюджет.

- Проценты по банковским вкладам. Доходы от банковских вкладов также облагаются НДФЛ. Обычно банк удерживает этот налог автоматически при начислении процентов.

- Дивиденды и проценты по облигациям. Эти типы доходов тоже подлежат обложению налогом.

- Сданные в аренду недвижимость и транспорт. Если вы получаете доход от аренды недвижимости или транспорта, налог также должен быть уплачен.

Все эти выплаты облагаются НДФЛ, и налог должен быть уплачен в соответствии с установленными законом ставками. Важно отметить, что существуют определенные льготы и особенности, которые позволяют уменьшить сумму налога или освободиться от его уплаты в некоторых случаях.

Компенсация за неиспользованный отпуск: обязательность налогообложения

Согласно действующему законодательству, компенсация за неиспользованный отпуск является объектом налогообложения и подлежит обязательному удержанию налога на доходы физических лиц (НДФЛ) со стороны работодателя.

Таким образом, работодатель должен учесть сумму компенсации за неиспользованный отпуск в доходе работника и удержать соответствующую сумму налога для последующей уплаты в налоговый орган. Величина НДФЛ зависит от ставки, установленной законом, и дохода работника.

Важно понимать, что работодатель не имеет права отказаться от удержания НДФЛ при выплате компенсации за неиспользованный отпуск. Это является обязанностью работодателя и нарушение данной процедуры может повлечь за собой негативные последствия.

Также следует учитывать, что работник вправе самостоятельно подать декларацию о доходах и учесть выплаченную компенсацию за неиспользованный отпуск при расчете суммы налоговых обязательств.

Компенсация за неиспользованный отпуск является обязательным объектом налогообложения. Работодатель обязан учесть данную сумму в доходе работника и удержать соответствующую сумму налога. Нарушение данной процедуры может повлечь за собой негативные последствия. Работник вправе самостоятельно учесть выплаченную компенсацию при расчете налоговых обязательств.

Исключения из правила: когда НДФЛ не начисляется на компенсацию отпуска

В большинстве случаев компенсация неиспользованного отпуска подлежит обложению налогом на доходы физических лиц (НДФЛ). Однако, существуют определенные исключения из этого правила.

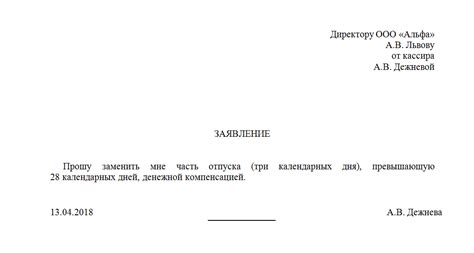

- Компенсация за неиспользованный отпуск при увольнении по собственному желанию. Если работник увольняется по собственному желанию и компания выплачивает ему компенсацию за неиспользованный отпуск, то в этом случае НДФЛ не начисляется.

- Гарантированный отпуск без сохранения зарплаты. Если работнику выплачивается компенсация за неиспользованный гарантированный отпуск без сохранения зарплаты, то в этом случае НДФЛ не начисляется.

- Компенсация при сокращении численности персонала. Если компания вынуждена сократить численность персонала и выплачивает компенсацию за неиспользованный отпуск работникам, которые покидают организацию, то в этом случае НДФЛ не начисляется.

В остальных случаях компенсация неиспользованного отпуска облагается налогом, и исчисление НДФЛ производится согласно установленной ставке.

Информационная база: документы и порядок отчетности

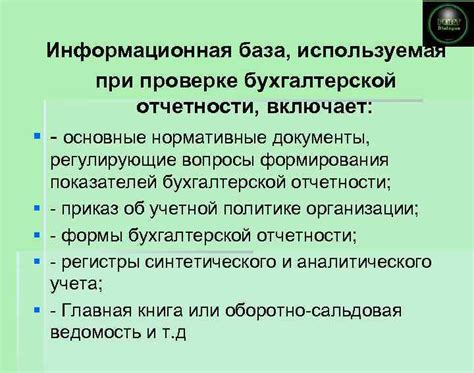

Для правильного проведения расчетов по уплате НДФЛ с компенсации за неиспользованный отпуск необходимо ознакомиться с актуальной информационной базой и правильно оформить отчетность. Регламентированные документы и порядок отчетности могут варьироваться в зависимости от специфики организации и действующего законодательства.

Основные документы, которые могут потребоваться при расчете НДФЛ с компенсации за неиспользованный отпуск, включают:

| Наименование документа | Описание |

|---|---|

| Трудовой договор | Основной документ, устанавливающий условия работы сотрудника |

| Приказ о предоставлении отпуска | Документ, подтверждающий предоставление отпуска сотруднику |

| Акт выполненных работ | Документ, оформляемый после выполнения работ, подтверждающий их факт и объем |

| Табель учета рабочего времени | Документ, содержащий записи о рабочем времени сотрудника |

Для правильного расчета НДФЛ необходимо также следить за порядком отчетности. Чаще всего отчетность предоставляется в налоговые органы ежемесячно или ежеквартально. Подробную информацию о сроках и порядке предоставления отчетности можно найти в законодательных актах и инструкциях, регулирующих налогообложение и учет.

В случае возникновения спорных вопросов или неопределенностей в отношении расчета НДФЛ с компенсации за неиспользованный отпуск рекомендуется обратиться к профессиональным консультантам или юристам, специализирующимся на налоговом праве и кадровом учете. Это поможет избежать ошибок и недопустимых штрафов со стороны налоговых органов.