Вычет за супруга является одним из наиболее популярных налоговых льготных мероприятий, предоставляемых государством. Он позволяет значительно снизить налоговое бремя семей, где один из супругов не имеет официального дохода или его доход составляет меньшую сумму по отношению к другому супругу. Этот вычет предусматривает компенсацию для тех, кто содержит семью и позволяет сократить сумму налога к уплате.

Для того, чтобы воспользоваться вычетом за супруга, супруги должны соответствовать определенным условиям. В первую очередь, они должны быть официально зарегистрированными брачующимися лицами и состоять в браке на момент подачи налоговой декларации. Также, один из супругов должен иметь официальный доход, тогда как другой либо не имеет дохода, либо его доход значительно ниже.

Отчетность налогоплательщиков, имеющих право на вычет за супруга, осуществляется путем предоставления налоговой декларации. В декларации необходимо указать данные об обоих супругах, включая их доходы и расходы, а также сумму вычета по данным параметрам. Однако, для того чтобы определить конечную сумму вычета, потребуется проанализировать и провести несколько расчетов. Это объясняется тем, что сумма вычета зависит от разных факторов, таких как доход, возраст, количество детей и т.д.

Вычет за супруга: что это и какие условия

Чтобы воспользоваться данной льготой, необходимо быть зарегистрированным как налоговый резидент России и иметь официально оформленный брак. Также следует учитывать условие по доходу супруга: он не должен превышать определенную сумму, установленную налоговым законодательством. Сроки признания определенного лица супругом исчисляются с момента регистрации брака или восстановления его документального подтверждения.

Вычет за супруга может быть включен в налоговую декларацию и учитывается при расчете суммы налога на доходы физических лиц. Он помогает уменьшить налоговую базу и, следовательно, сумму налога, который необходимо заплатить государству.

Важно отметить, что супруги могут воспользоваться только одним вычетом в налоговой декларации. Поскольку вычет за супруга является социальной льготой, его можно применить даже в случае, если супруг (супруга) не имеет собственных налоговых обязательств.

Вычет за супруга предоставляется государством как инструмент социальной поддержки и стимулирования семейного благополучия.

Вычет налогов за супруга является возможностью получить налоговые льготы при совместной отчётности.

Для получения вычета за супруга необходимо выполнение определенных условий. Во-первых, супруги должны быть официально зарегистрированы как семья. Во-вторых, они должны вместе подавать налоговую декларацию. Это означает, что они должны совместно указывать все доходы и расходы, а также информацию о детях и других налоговых вычетах.

- Вычет налогов за супруга может быть доступен в разных размерах в зависимости от региона и общей суммы дохода семьи.

- Основная цель вычета состоит в том, чтобы справедливо учесть финансовый вклад каждого супруга в семейный бюджет. Он позволяет более точно распределить налоговую нагрузку между супругами, учитывая их финансовую ситуацию.

- В декларации необходимо указывать данные о доходах и расходах супругов за отчётный период. Это означает, что каждый из супругов должен документально подтверждать свои доходы и расходы.

- Вычет налогов за супруга может быть применен не только при подаче декларации налогового года, но и при подаче декларации по иным налоговым событиям, таким как купля-продажа недвижимости или получение наследства.

Вычет налогов за супруга предоставляет супругам возможность снизить свою налоговую нагрузку и получить налоговые льготы при совместной отчётности. Правильно оформленная налоговая декларация и использование этого вычета помогут супругам оптимизировать свои налоговые обязательства и сэкономить деньги.

Условия получения вычета за супруга

Для получения вычета за супруга, необходимо соблюдать определенные условия, предусмотренные законодательством:

1. Супруг должен быть зарегистрирован в качестве супруга на момент подачи декларации по налогу на доходы физических лиц;

2. Оба супруга должны иметь доходы, облагаемые налогом на доходы физических лиц;

3. Супруги не должны быть зарегистрированы как индивидуальные предприниматели;

4. Оба супруга должны проживать на территории Российской Федерации;

5. Необходимо предоставить документы, подтверждающие факт брака, такие как свидетельство о заключении брака;

6. Необходимо предоставить документы, подтверждающие факт проживания супругов на территории Российской Федерации, такие как квитанции об оплате коммунальных услуг или договоры аренды жилых помещений.

Для получения вычета за супруга необходимо соответствовать определенным требованиям законодательства.

Налоговый вычет за супруга предоставляется в размере 3 000 000 рублей в год. Он может быть использован для уменьшения налога на доходы физических лиц, налога на прибыль организаций или единого налога на вмененный доход для отдельных видов деятельности.

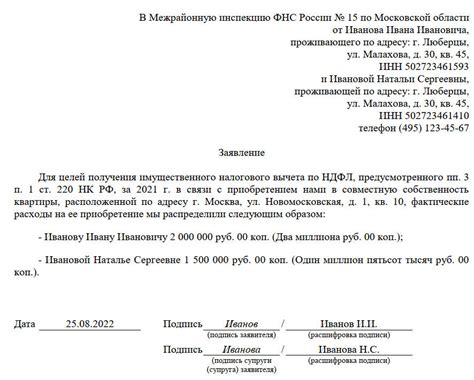

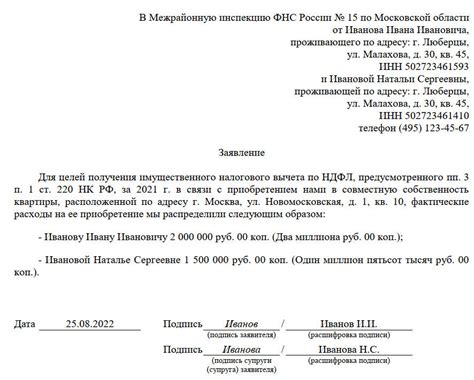

Для получения вычета за супруга необходимо представить следующие документы налоговому органу:

- Заявление на получение налогового вычета за супруга.

- Копию свидетельства о заключении брака и копию паспорта супруга для подтверждения факта брака.

- Копию документа, подтверждающего наличие общей собственности или совместно проживание супругов (например, договор аренды жилого помещения или справку о регистрации брака).

- Документы, подтверждающие статус налогового резидента Российской Федерации для супруга (например, копию паспорта, справку о регистрации по месту жительства и т.д.).

Вычет за супруга может быть использован только одним из супругов в браке, который является налоговым резидентом Российской Федерации. Если оба супруга получают доходы, то они могут выбрать, кому из них будет предоставлен вычет.

Обратите внимание, что вычет за супруга может быть заявлен только в случае, если супруги находились в браке на момент получения дохода, за который осуществляется налогообложение.

Возможности отчётности по вычету за супруга

Для оформления вычета необходимо подать декларацию по налогу на доходы физических лиц. Декларация может быть подана как в электронном формате, через сайт налоговой службы, так и в бумажном виде, по почте или лично в налоговый орган. В декларации необходимо указать информацию о доходах супруга или супруги за отчётный период.

При подаче декларации необходимо предоставить документы, подтверждающие право на получение вычета за супруга. К таким документам относятся: свидетельство о браке, копия паспорта супруга или супруги, документ, подтверждающий гражданство Российской Федерации.

Отчетность по вычету за супруга может быть осуществлена в течение года после окончания отчетного периода. При этом, в случае, если декларация была подана с опозданием, налоговый вычет может быть оформлен только в период налоговой проверке.

Получение вычета за супруга позволяет уменьшить налоговую нагрузку на семью и сэкономить средства. Поэтому важно знать о возможностях отчётности по данному вычету и правильно оформить документы, чтобы получить вычет в размере, предусмотренном законодательством.