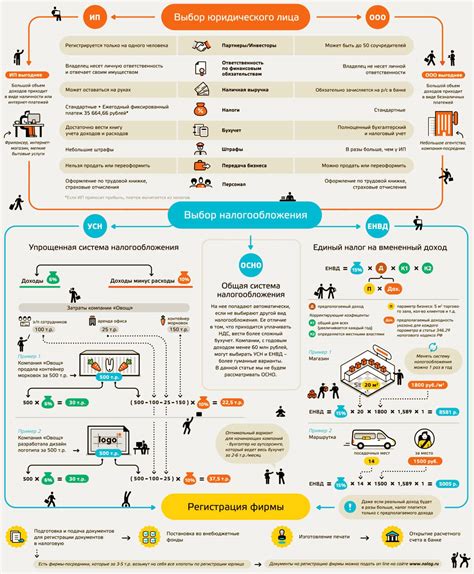

В настоящее время все больше и больше людей интересуются возможностями самозанятости и индивидуального предпринимательства на упрощенной системе налогообложения (УСН). Но возникает вопрос: можно ли быть самозанятым и в то же время иметь статус индивидуального предпринимателя?

Вообще, самозанятость представляет собой форму трудовой деятельности, при которой физическое лицо самостоятельно и независимо осуществляет предпринимательскую деятельность без образования юридического лица. Такая форма трудоустройства имеет множество преимуществ, включая простоту регистрации, минимальные финансовые затраты, отсутствие необходимости открывать счет в банке и другие.

Итак, ответ на вопрос состоит в том, что можно одновременно быть самозанятым и иметь статус индивидуального предпринимателя на УСН. Такая возможность имеется и закреплена законодательно. В этом случае лицо будет получать доходы как от самозанятости, так и от предпринимательской деятельности, уплачивая соответствующие налоги и сборы в соответствии с выбранной системой налогообложения.

Можно ли работать самозанятым и ИП на УСН?

ИП и самозанятые лица - это два разных статуса предпринимателей. ИП (индивидуальные предприниматели) имеют официальный статус, зарегистрированы в соответствующем госоргане и обязаны платить налоги согласно выбранной системе налогообложения. Самозанятые лица же облегченно утверждены осенью 2019 года. Благодаря налоговым льготам эта категория предпринимателей может упростить ведение своей деятельности.

Ответ на вопрос, можно ли работать самозанятым и ИП на УСН, - зависит от конкретных обстоятельств. Формы самозанятости и ИП могут коэкзистировать. Онлайн-предприниматель, который зарегистрирован как ИП, может использовать УСН и выполнять работу самозанятым. В этом случае, он платит налоги и отчитывается согласно выбранной системе налогообложения и объему доходов, полученных от самозанятой деятельности.

Однако стоит помнить, что для каждой формы деятельности есть свои правила и требования. При регистрации ИП необходимо выбрать систему налогообложения - УСН или ОСН и придерживаться выбранной системы. Самозанятые лица также платят налоги и отчитываются на едином налоговом режиме, но у них есть ряд особенностей и льгот, которые не предоставляются ИП.

В целом, можно сказать, что самозанятым лицам и ИП на УСН работать вместе не запрещено. Однако для каждого отдельного случая необходимо расставить все точки над "i" и проанализировать законодательство, чтобы быть на 100% уверенным в своих действиях и правомерности применяемой налоговой системы.

Самозанятость и ИП на Упрощенной системе налогообложения

Самозанятость – это форма предпринимательства, в рамках которой граждане могут заниматься предпринимательской деятельностью на основе специального режима налогообложения. Самозанятые лица платят фиксированный налоговый взнос (субъект Российской Федерации устанавливает размер взноса) и освобождаются от уплаты некоторых других видов налогов.

ИП на Упрощенной системе налогообложения (УСН) – это форма предпринимательства, в рамках которой индивидуальные предприниматели могут упростить порядок учета доходов и расходов, а также снизить ставку налога на прибыль.

ИП на УСН могут пользоваться следующими налоговыми преимуществами:

| Показатель | Ставка налога |

|---|---|

| Доходы | 6% |

| Прибыль от реализации товаров | 15% |

| Прибыль от оказания услуг | 15% |

| Сумма денежных средств на расчетном счете | Единый налог на вмененный доход |

Самозанятые лица и ИП на УСН являются самостоятельными предпринимателями и обязаны самостоятельно осуществлять учет доходов и расходов, подавать налоговую декларацию и уплачивать налоговые платежи в установленные сроки.

Важно отметить, что самозанятость и ИП на УСН имеют свои особенности и разные условия применения. При принятии решения о форме предпринимательства необходимо учитывать специфику своей деятельности, объем доходов и другие факторы, чтобы выбрать оптимальный вариант.

Преимущества самозанятости по сравнению с ИП на УСН

Одним из основных преимуществ самозанятости является упрощенная система налогообложения. В отличие от ИП, самозанятые лица освобождаются от необходимости платить налог на добавленную стоимость (НДС) и имеют право на уплату налога на прибыль только в случае превышения дохода над установленным лимитом.

Дополнительно, самозанятость не требует проведения сложных процедур регистрации и ведения учета. Предприниматели, работающие в форме ИП на УСН, обязаны вести учет доходов и расходов, подавать налоговые декларации и соблюдать другие формальности. В то же время, самозанятые лица могут освободиться от этих обязательств и сосредоточиться на своей основной деятельности.

Самозанятость также позволяет легче начать свой бизнес. Для регистрации ИП на УСН требуется прохождение некоторых процедур и получение необходимых документов, а также установление определенной стартовой суммы вложений. В то же время, самозанятость не требует крупных финансовых вложений и предоставляет возможность начать работать неотлагательно.

И наконец, самозанятые лица могут пользоваться удобной системой налогообложения, предложенной государством. Вместо ежеквартального платежа на ИП на УСН, самозанятые лица могут рассчитывать свои налоги ежемесячно, освобождаясь от необходимости соблюдать жесткие сроки и сводить различные налоговые платежи к минимуму.

Таким образом, самозанятость имеет ряд явных преимуществ по сравнению с ИП на УСН. Упрощенная система налогообложения, отсутствие сложной регистрации, возможность начать бизнес без крупных вложений и удобная система налогообложения делают самозанятость привлекательным вариантом для многих предпринимателей.

Ограничения и особенности самозанятости по сравнению с ИП на УСН

Особенности самозанятости:

- Одзначный плюс самозанятости в том, что процедура регистрации и прекращения деятельности значительно упрощена и занимает минимум времени. Самозанятым может стать гражданин, который достиг возраста 18 лет и не является пенсионером.

- Самозанятый не имеет права на нанимание сотрудников и оформление трудовых договоров, поэтому вся предпринимательская деятельность осуществляется самостоятельно.

- В самозанятости отсутствуют такие налоговые льготы, которые могут быть применены в системе УСН. Самозанятые граждане обязаны уплачивать налоги по общей системе налогообложения.

Особенности ИП на УСН:

- Индивидуальные предприниматели на УСН имеют право на нанимание сотрудников и оформление трудовых договоров. Это позволяет расширить масштаб деятельности и возможности предпринимателя.

- ИП на УСН имеют право на налоговые льготы и преимущества, предоставляемые системой упрощенного налогообложения. Они освобождаются от уплаты некоторых налогов и взносов.

- Регистрация ИП на УСН требует более тщательной подготовки документов и может занимать больше времени, чем регистрация самозанятого.

Таким образом, каждая из описанных форм предпринимательской деятельности имеет свои преимущества и ограничения. Выбор между самозанятостью и ИП на УСН зависит от конкретных целей и возможностей предпринимателя.

Какие виды деятельности можно осуществлять самозанятым и ИП на УСН

Существует множество видов деятельности, которые можно осуществлять как самозанятым, так и индивидуальным предпринимателем (ИП) на Упрощенной системе налогообложения (УСН). Все эти виды деятельности объединяет то, что они не требуют специального разрешения или лицензии для начала своей деятельности.

Вот некоторые из самых популярных видов деятельности, которые можно осуществлять самозанятым или ИП на УСН:

| Вид деятельности | Описание |

|---|---|

| Оказание услуг | Это может быть любой вид услуги, который можно предоставить самостоятельно, без привлечения сотрудников. Например, консалтинг, дизайн, фотография, ремонт, репетиторство и т.д. |

| Розничная торговля | Владение и управление магазином или интернет-магазином, продажа товаров напрямую потребителю. |

| Производство | Производство и продажа товаров, например, ручной работы, одежды, украшений, мебели и т.д. |

| Аренда недвижимости | Сдача в аренду жилых или коммерческих помещений, загородных домов, квартир и т.д. |

| Интернет-бизнес | Онлайн-магазины, разработка сайтов, маркетинговые услуги, создание контента и т.д. |

Это только некоторые примеры видов деятельности, которые можно осуществлять самозанятым или ИП на УСН. Важно понимать, что каждый вид деятельности может иметь свои особенности и требования, поэтому перед началом бизнеса необходимо тщательно изучить законодательство и получить все необходимые разрешения и лицензии.

Как выбрать между самозанятостью и ИП на УСН: критерии и рекомендации

Если вы задумались о том, как организовать свою деятельность и обсуждаете варианты самозанятости или регистрации ИП на Упрощенной системе налогообложения (УСН), то вы попали по адресу. В данной статье мы рассмотрим основные критерии, которые помогут вам сделать выбор между этими двумя формами предпринимательства.

Самозанятость – относительно новое явление на российском рынке предпринимательства, которое дает возможность физическим лицам заниматься предпринимательской деятельностью без создания юридического лица. При этом вы будете уплачивать ежегодный налог в размере 4–6% от дохода. Индивидуальный предприниматель (ИП) на УСН также позволяет заниматься бизнесом без создания компании, но с ежеквартальным уплатой налогов по специальной ставке.

Для выбора между самозанятостью и ИП на УСН рекомендуется учитывать следующие критерии:

| Критерий | Самозанятость | ИП на УСН |

|---|---|---|

| Размер дохода | Подходит для низкого и среднего дохода | Подходит для среднего и высокого дохода |

| Уровень налогообложения | 4–6% ежегодно от дохода | 6% ежеквартально от дохода |

| Статус предпринимателя | Не требует регистрации | Требуется регистрация ИП |

| Правовая ответственность | Ограничена доходами | Неограничена – риск личных средств |

| Возможность привлечения инвестиций | Ограничена | Возможна |

Исходя из этих критериев, можно сделать предварительный выбор между самозанятостью и ИП на УСН. Если ваш доход ожидается низким или средним, и вы не планируете масштабировать бизнес, то самозанятость может быть оптимальным вариантом. Самозанятым предпринимателям достаточно просто зарегистрироваться на сайте госуслуг и начать заниматься своей деятельностью без лишних формальностей.

Однако, если вы ожидаете средний или высокий доход и планируете привлечь инвестиции или расширить свой бизнес, то ИП на УСН является более предпочтительным вариантом. Регистрация ИП предоставит вам более широкие возможности для развития бизнеса, а оплата налогов по УСН позволит сэкономить налоговые платежи и упростить ведение финансовой отчетности.

Помните, что выбор между самозанятостью и ИП на УСН является индивидуальным решением и зависит от вашего видения бизнеса, ожидаемых доходов и целей. Важно проконсультироваться с юристом или бухгалтером, чтобы получить профессиональную поддержку и сделать правильный выбор.