Налоги – это неизбежная составляющая нашей жизни. Они могут быть оплачены в разных формах: ежемесячные платежи, разовые взносы или даже частями. Особый случай возникает, когда речь идет о налоге на подаренное имущество, а именно подаренной квартире.

Подаренная квартира действительно может стать объектом обложения налогом, и не всегда у владельца есть возможность оплатить его сразу и полностью. Но не стоит отчаиваться! В некоторых случаях предоставляется специальная возможность оплатить налог частями.

Важно помнить, что в каждом конкретном случае требуется учитывать различные факторы, такие как сумма налога, его процентная ставка, а также договоренности с налоговыми органами. Однако, возможность погашения налога частями дает шанс сделать обязательство более доступным и удобным для налогоплательщика.

Как платить налог частями

Если вы решили пожертвовать или подарить квартиру кому-то, у вас могут возникнуть вопросы по оплате налога на подаренное имущество. В России подарки и наследство облагаются налогом, и его необходимо уплатить в казну государства.

Однако, законодательство предоставляет возможность платить налог частями, чтобы снизить финансовое бремя для подарителя. После регистрации договора дарения и получения свидетельства о праве собственности на квартиру, вы должны обратиться в налоговую инспекцию для уплаты налога.

На основании вашей заявки, налоговая инспекция рассчитает размер налога на подаренное имущество. Исходя из полученной суммы налога и ваших возможностей, вы можете попросить разделить сумму налога на несколько частей и платить ее в рассрочку. Например, налоговая инспекция может предложить оплату налога в течение полугода или года.

Обычно, чтобы оформить рассрочку на уплату налога, вам нужно подать заявление в налоговую инспекцию и предоставить необходимые документы. В заявлении укажите сумму налога, которую вы хотите оплатить, сроки погашения долга и предлагаемые платежи.

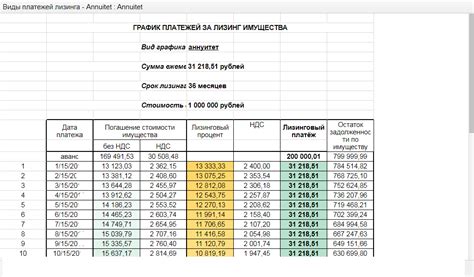

После рассмотрения вашего заявления, налоговая инспекция примет решение о возможности рассрочки исходя из вашей финансовой ситуации. Если заявление будет одобрено, вам выдадут график платежей, и вы сможете провести оплату налога по частям в указанные сроки.

Важно отметить, что при рассрочке налога на подаренное имущество, необходимо учитывать проценты за пользование рассрочкой. Эти проценты могут быть установлены налоговой инспекцией в соответствии с законодательством.

Если вы не в состоянии платить налог частями, можно попросить о льготном налоговом режиме или использовать другие возможности, предоставленные законодательством. На этот вопрос лучше проконсультироваться с специалистами в области налогового права.

Платежи по налогам

При получении подаренной квартиры, вы становитесь налогоплательщиком и обязаны уплатить налог на имущественный вычет.

Налог на имущественный вычет является одним из основных платежей, которые необходимо оплатить после получения подаренной квартиры. Этот налог рассчитывается на основе стоимости подаренного имущества и возможных налоговых льгот.

Обычно налог на имущественный вычет уплачивается в течение определенного периода времени, который зависит от региона и законодательства. В некоторых случаях, налог можно уплатить частями, чтобы сделать процесс оплаты более удобным и доступным.

Для этого необходимо обратиться в налоговую службу и оформить соответствующее заявление. В заявлении следует указать желаемую сумму ежемесячного платежа и сроки его уплаты.

Подобная возможность оплаты налога частями может быть предоставлена только при соблюдении определенных условий, установленных законодательством. Поэтому перед оформлением заявления, рекомендуется обратиться к специалисту или обратиться непосредственно в налоговую службу для получения консультации и дополнительной информации.

Важно иметь в виду, что несвоевременная оплата налога или неправильное заполнение документов может привести к серьезным последствиям, включая наложение штрафов и ограничений.

Поэтому рекомендуется проявить ответственность в отношении уплаты налога и обратиться к специалистам для получения квалифицированной помощи и соблюдения всех требовании.

Оплата налога за подаренную квартиру

При получении подарка в виде квартиры необходимо учесть, что такой подарок может быть облагаем налогом. Согласно законодательству, подаренное имущество облагается налогом на доходы физических лиц (НДФЛ).

Налоговая ставка на подаренную квартиру составляет 13% от его стоимости. Стоимость подарка рассчитывается на основе его рыночной стоимости на дату договора подарка. Для определения рыночной стоимости можно обратиться к оценщику, который проведет оценку квартиры.

Оплату налога можно произвести одним платежом или в рассрочку. В случае рассрочки, налоговая служба дает возможность погасить налоговую задолженность в течение определенного срока – в течение одного года с момента получения подарка. При этом ежемесячный платеж должен составлять не менее 1/12 суммы налога.

В случае, если сумма налога превышает 5 млн рублей, подаривший имеет возможность внести всю сумму налога одновременно.

Обращаем внимание, что в случае неуплаты налога или частичной его выплаты в течение установленного срока подаренная квартира может быть передана государству в счет погашения задолженности.

Способы оплаты налога

Оплата налога за подаренную квартиру может быть осуществлена различными способами. Ниже представлены несколько вариантов:

1. Единовременная оплата: Заявитель может выбрать оплату налога в один раз. В этом случае сумма налога должна быть уплачена полностью до указанного срока.

2. Оплата частями: В некоторых случаях возможна оплата налога частями. Размеры платежей и сроки установлены законодательством и зависят от общей суммы налога.

3. Рассрочка: Если заявитель не может сразу уплатить налог, существует возможность погасить его частями в течение определенного периода времени. Размер первоначального взноса и график выплат устанавливаются налоговым органом.

4. Кредит: Если заявитель не имеет возможности оплатить налог самостоятельно, он может обратиться в банк за кредитом. Банк выдаст необходимую сумму для оплаты налога, а заявитель будет выплачивать кредит по установленным условиям.

Важно учесть, что возможности оплаты налога могут отличаться в зависимости от региона и законодательства.

Возможность платить налог по частям

В случае подарка квартиры, получатель обязан уплатить налог на имущество физических лиц (НИФЛ). Однако в некоторых ситуациях уплата налога за подаренную квартиру может быть осуществлена по частям.

В соответствии с действующим законодательством РФ, квартира, полученная в качестве подарка, представляет собой имущество, подлежащее обложению налогом. При этом установленные сроки уплаты налога составляют 1 месяц со дня регистрации сделки.

Тем не менее, для лиц, не имеющих возможности внести полную сумму налога в один платеж, установлен механизм рассрочки. В этом случае, получатель подарка имеет право подать заявление в налоговый орган о предоставлении рассрочки на оплату налога. Налоговый орган рассматривает заявление и принимает решение о предоставлении либо отказе в рассрочке.

В случае положительного решения, получатель подарка определяет сроки и размеры платежей, которые удобны для него. Обычно рассрочка предоставляется на срок до 12 месяцев, но может быть продлена в случае согласования с налоговым органом.

Важно отметить, что при рассрочке налог на подаренную квартиру начинает начисляться с момента регистрации сделки. Также необходимо учесть, что при переводе суммы налога по частям может быть начислен штраф за задержку платежей.

В итоге, возможность платить налог по частям за подаренную квартиру предоставляет значительное удобство для получателя. Это позволяет разделить сумму налога на несколько платежей и гибко планировать свои финансы.

Условия платежей по частям

Если вы решили оплатить налог за подаренную квартиру частями, необходимо учесть следующие условия:

1. Размер первого платежа. Первоначальный взнос должен быть оплачен в полном объеме до срока налоговой декларации. Размер первого платежа может определяться как фиксированной суммой, так и в процентном соотношении от общей стоимости квартиры.

2. Сроки платежей. Установленные сроки платежей должны быть соблюдены строго. В противном случае, могут применяться финансовые санкции или возникнуть проблемы с регулярным обновлением документов на квартиру.

3. Процентные ставки. В некоторых случаях, при платежах по частям, может применяться дополнительный процент по сумме оставшейся задолженности. Процентные ставки могут зависеть от длительности периода оплаты и условий, установленных налоговым органом.

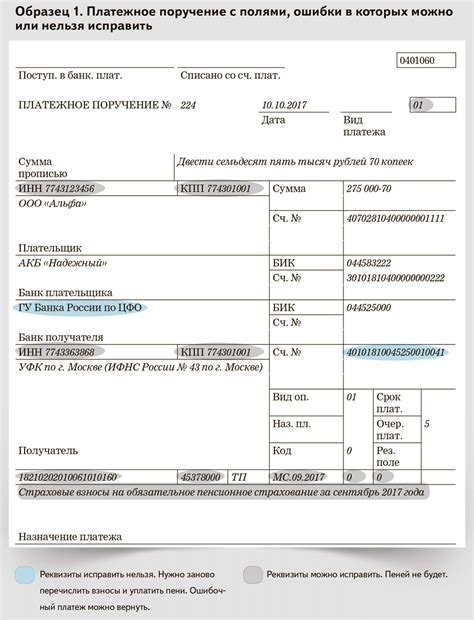

4. Подтверждение платежей. Платежи по частям следует подтверждать соответствующими документами: квитанциями, платежными поручениями и другими банковскими документами. Эти документы могут понадобиться при обращении в налоговую службу или в случае проверки соответствия платежей налоговым законодательством.

5. Дополнительные затраты. Помимо основной суммы налога, платежи по частям могут включать комиссии банков или иные дополнительные затраты. Перед оформлением оплаты налога частями, необходимо ознакомиться с дополнительными расходами и учитывать их при планировании бюджета.

Помните, что условия платежей по частям могут различаться в зависимости от региона и установленных налоговым законодательством правил.