Индивидуальные инвестиционные счета (ИИС) стали популярным инструментом для инвестирования своих денег среди многих российских граждан. Одним из главных преимуществ ИИС является освобождение от уплаты налогов. Однако, для полноценного использования этого преимущества необходимо знать, когда именно можно снять деньги с ИИС без налоговых потерь.

Первое, на что следует обратить внимание, это срок участия в ИИС. Чтобы не платить налоги при снятии денег, необходимо участвовать в программе ИИС не менее трех лет. Если вы снимете деньги раньше этого срока, то вам придется уплатить налог на доходы от продажи ценных бумаг.

Кроме того, чтобы снять деньги без налоговых потерь, важно помнить о сумме, которую вы вносите на ИИС. Налоговые льготы распространяются только на ту сумму, которую вы внесли сверх купленных ценных бумаг. Если вы снимете деньги в объеме больше этой суммы, то вам придется уплатить налог на доходы от продажи ценных бумаг только на сумму, которую вы сверх купленных ценных бумаг сняли с ИИС.

Таким образом, для снятия денег с ИИС без налоговых потерь, необходимо участвовать в программе не менее трех лет и снимать только сверх суммы, которую вы внесли сверх купленных ценных бумаг. При соблюдении этих условий вы сможете получить максимальную выгоду от использования ИИС и не заплатить налоги при снятии денег.

Когда вывести деньги с ИИС

Есть несколько случаев, когда рекомендуется вывести деньги с ИИС без потерь:

2. Использование средств в случае возникновения крайних необходимостей. Если у вас возникла неотложная потребность в деньгах, вы можете вывести суммы с ИИС без налоговых потерь. Однако, в этом случае, есть риски утратить налоговые преимущества в будущем.

3. При достижении возраста 60 лет. При достижении возраста 60 лет, вы можете вывести средства с ИИС без уплаты налогов. Это связано с тем, что ИИС считается закрытым и налогообложение не применяется в данном случае.

В любом случае, перед снятием средств с ИИС, рекомендуется проконсультироваться с финансовым консультантом или юристом, чтобы минимизировать возможные налоговые риски и сделать правильное решение в соответствии с вашей ситуацией.

- ИИС должен существовать не менее трех лет с даты его открытия;

Как избежать налоговых потерь

При снятии денег с индивидуального инвестиционного счета (ИИС) есть несколько способов минимизировать налоговые потери:

- Планируйте заранее: чтобы избежать дополнительных налоговых платежей, сначала определитесь с суммой, которую вы собираетесь снять с ИИС.

- Учтите срок договора: если вы снимаете деньги раньше установленного срока, можете быть обязаны выплатить налоговые штрафы.

- Соблюдайте ограничения: на ИИС имеется ограничение по максимальной сумме вложений и сроку их хранения. При несоблюдении этих ограничений возникают налоговые риски.

- Используйте структуру баланса: рассмотрите возможность перенести деньги с ИИС на другие инвестиции, чтобы избежать налогов на капиталовыручку.

- Инвестируйте в долгосрочные активы: при подаче заявления на снятие средств раньше срока хранения на ИИС взимается дополнительный налог, поэтому предпочтение следует отдавать долгосрочным активам.

- Советуйтесь с налоговым консультантом: каждый случай уникален, поэтому имеет смысл проконсультироваться с налоговым консультантом, чтобы избежать потерь и оптимизировать ваши налоговые обязательства.

Переход на обычный счет

Когда наступает момент, когда вы хотите снять деньги с Индивидуального Инвестиционного Счета (ИИС), необходимо осуществить переход на обычный счет. Переход на обычный счет возможен только после истечения 3 лет с момента открытия ИИС.

Переход на обычный счет означает закрытие ИИС и прекращение возможности получения налоговых вычетов. Если вы решили снять деньги до истечения 3-летнего срока, то на весь полученный доход придется уплатить налоги по стандартной ставке.

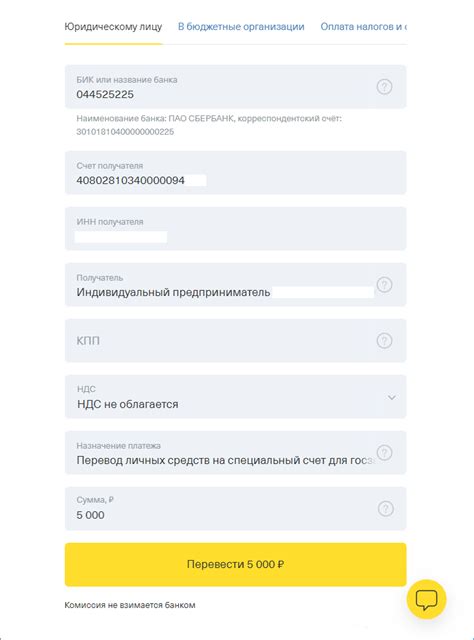

Чтобы осуществить переход на обычный счет, необходимо обратиться в свой брокерский центр или в банк, где открыт ИИС. Там вы получите инструкции по заполнению необходимых документов и будете ознакомлены с условиями перехода. Обычно процедура перехода на обычный счет занимает несколько дней.

Помните, что после перехода на обычный счет вы не сможете воспользоваться налоговыми вычетами, предоставляемыми ИИС. Поэтому перед принятием решения о переходе рекомендуется внимательно оценить все возможные риски и преимущества.

1. Ставка налога на прибыль

Чем выше ставка налога на прибыль, тем более выгодно будет вести средства на ИИС в течение длительного периода времени. Если вы планируете вывести деньги и не хотите платить налоги на полученную прибыль, то рекомендуется подождать, пока ставка будет ниже.

2. Инвестиционные стратегии

3. Текущая ситуация на финансовых рынках

Стабильные рыночные условия и положительная динамика в инвестируемом активе могут свидетельствовать о том, что выгодно будет вывести средства с ИИС и реализовать накопленную прибыль. Однако, если на рынке присутствуют неопределенность и волатильность, то, возможно, лучше подождать и увеличить свои инвестиционные результаты.

4. Личные финансовые цели