Для предпринимателей, работающих на патентной системе налогообложения, вопрос о том, когда и сколько нужно платить налогов, является важным. Патентная система позволяет упростить процесс уплаты налогов для индивидуальных предпринимателей и определить фиксированную сумму налога, основываясь на специфике их бизнеса.

Важно отметить, что оплата налогов для ИП на патенте производится ежеквартально. Периоды оплаты налогов определяются в соответствии с календарным годом и обычно являются равными. Оплата налогов должна быть произведена в течение 30 дней с момента окончания каждого квартала.

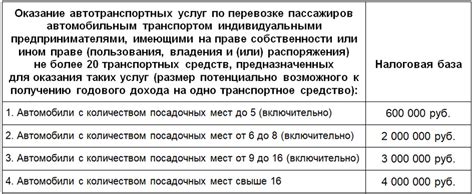

Кроме того, стоит знать, что налоговая ставка для ИП на патенте определяется в зависимости от вида предпринимательской деятельности. Налоговая база может быть рассчитана как по фактическим доходам, так и по фиксированной сумме. Но будьте внимательны, так как не все виды деятельности могут быть осуществлены на патентной системе налогообложения.

Правила уплаты налогов для ИП на патенте

Владельцы ИП на патенте имеют специальный режим налогообложения, который отличается от общей системы налогообложения.

Однако, существуют определенные правила уплаты налогов для ИП на патенте, которым необходимо следовать:

Сумма налога на патент

Размер налога на патент зависит от месторасположения предприятия, вида деятельности и размера патента. Размеры патента устанавливаются местными налоговыми органами и изменяются каждый год.

Периодичность уплаты налога

Уплата налога на патент производится ежеквартально или ежемесячно. В зависимости от вида деятельности и региона уплату можно производить как ежеквартально, так и ежемесячно.

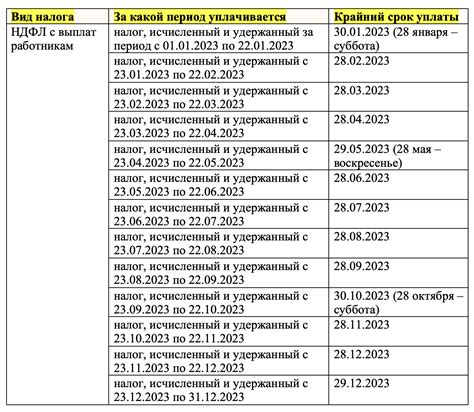

Сроки уплаты налога

Сроки уплаты налога на патент зависят от выбранной периодичности уплаты. В случае ежеквартальной уплаты, налог следует уплачивать до 27-го числа месяца, следующего за истекшим кварталом. При ежемесячной уплате налог следует платить до 25-го числа месяца, следующего за истекшим месяцем.

Способы уплаты налога

Уплату налога на патент можно производить различными способами. Обычно, владельцам ИП предоставляется выбор между электронным платежом через системы интернет-банкинга или платежными терминалами, а также наличным платежом в банке или почтовом отделении.

Порядок сдачи отчетности

Владельцы ИП на патенте должны предоставлять отчетность в налоговые органы ежеквартально (или ежемесячно). Отчетность должна включать сведения о доходах и расходах, а также о характере деятельности предприятия.

Следуя правилам уплаты налогов, владельцы ИП на патенте могут избежать штрафов и проблем с налоговой инспекцией. Поэтому важно соблюдать все требования и сроки уплаты налогов.

Сроки уплаты налогов

Уплата налогов ИП на патенте производится в соответствии с установленными законодательством сроками.

Основные сроки уплаты налогов ИП на патенте:

| Период | Срок уплаты налога |

|---|---|

| Первое полугодие | до 30 июля текущего года |

| Второе полугодие | до 30 января следующего года |

Обратите внимание, что эти сроки являются основными и могут быть изменены в соответствии с решением налоговых органов и введением временных мер в связи с особыми обстоятельствами.

Если налоги не будут уплачены в установленный срок, на ИП могут быть наложены штрафы и санкции.

Для того чтобы избежать проблем с уплатой налогов, рекомендуется заранее ознакомиться с текущими сроками исходя из установленных законодательством нормативов.

Сумма налога на патентной системе

Сумма налога на патентной системе для индивидуальных предпринимателей (ИП) определяется в зависимости от вида деятельности. Установление исчисления данного налога происходит ежеквартально при регистрации ИП на упрощенной системе налогообложения в налоговой инспекции.

Сумму налога на патентной системе для каждого вида деятельности устанавливает налоговый орган в каждом регионе отдельно исходя из ставок, предусмотренных законодательством. При этом сумма налога может различаться в зависимости от многих факторов, таких как регион, нормативно-правовые акты, продолжительность периода, на который устанавливается патент и другие.

Сумма налога на патентной системе может быть фиксированной или изменяемой. Фиксированная сумма налога составляет определенную величину, которую ИП должен уплатить вне зависимости от объема выполняемых работ или услуг. Изменяемая сумма налога определяется на основе процентного отношения к стоимости реализованной продукции, выполненных работ или оказанных услуг.

Оплата налога на патентной системе производится ежеквартально, до указанной даты, установленной налоговым органом. Несоблюдение срока платежа грозит штрафами и дополнительными обязательствами перед налоговой.

В случае изменения видов деятельности, типа патента или других факторов, влияющих на сумму налога, ИП обязан уведомить налоговый орган и внести соответствующие изменения в декларацию по уплате налогов.

Таким образом, сумма налога на патентной системе зависит от множества факторов и может быть как фиксированной, так и изменяемой. Для учета всех новаций и корректной осуществления налоговых платежей рекомендуется проконсультироваться с налоговым органом и профессиональным юристом или бухгалтером.

Порядок платежей

ИП, работающие на патентной системе налогообложения, выплачивают налог в два этапа.

- Первым этапом является ежеквартальная оплата налога по патенту. Сумма платежа определяется исходя из патентной ставки, которая устанавливается с учетом местоположения и вида деятельности индивидуального предпринимателя.

- Второй этап платежей состоит в выплате взносов на фиксированный социальный налог. Размер взноса зависит от решения ИП и может составлять 1% или 6% от суммы, указанной в патенте.

При этом, в отличие от обычной системы налогообложения, ИП, работающему на патенте, не требуется вести учет доходов и расходов, подавать отчетность в налоговые органы и платить НДФЛ. Патент представляет собой своеобразную упрощенную систему уплаты налогов, где все необходимые платежи считаются уже установленными, и предприниматель только вносит соответствующие суммы в установленные сроки.

Санкции за неуплату налогов

Неуплата налогов ИП на патенте может привести к серьезным последствиям. Государственная налоговая служба имеет право применять различные санкции в отношении нарушителей. Отсутствие своевременной оплаты налогов может привести к следующим последствиям:

- Штрафные санкции. За каждый день неуплаты налогов на патенте предусмотрен штраф, который начисляется в процентном соотношении от суммы неуплаченного налога. Это может привести к значительным дополнительным платежам.

- Блокировка счета предпринимателя. В случае неуплаты налогов и невыполнения требований налоговой службы, счет ИП может быть заблокирован. Это означает, что предприниматель не сможет осуществлять операции с своими средствами на счете и пользоваться банковскими услугами.

- Судебное преследование. В случае нарушения налогового законодательства ИП может быть привлечено к ответственности в судебном порядке. Суд может вынести решение о взыскании неуплаченных налогов, штрафа или даже о прекращении деятельности ИП.

Чтобы избежать этих негативных последствий, важно соблюдать требования налогового законодательства и регулярно платить налоги на патент. Также рекомендуется консультироваться со специалистами, чтобы получить исчерпывающую информацию о порядке платежей и уточнить любые вопросы, связанные с налоговыми обязательствами ИП.

Особенности уплаты налогов для ИП на патенте

Индивидуальные предприниматели, работающие на патентной системе налогообложения, имеют свои особенности в уплате налогов. Здесь мы рассмотрим некоторые из них.

1. Фиксированный налоговый платеж. Индивидуальные предприниматели, зарегистрированные на патенте, обязаны уплачивать фиксированный налоговый платеж вместо расчета и уплаты всех типов налогов по отдельности. Размер фиксированного платежа определяется на основе вида деятельности и региона.

2. Ежегодное получение патента. Действие патента на осуществление предпринимательской деятельности ограничено временем. Индивидуальный предприниматель на патенте должен ежегодно получать новый патент, чтобы продолжать работать на данной системе налогообложения. По истечении срока действия патента, ИП должен обратиться в налоговую службу для получения нового патента.

3. Отсутствие возможности учета расходов. ИП, работающие на патенте, не имеют возможности учесть свои расходы при исчислении налогов. Фиксированный налоговый платеж рассчитывается исходя из доходов, без учета затрат на предпринимательскую деятельность. Поэтому, при выборе патентной системы налогообложения, следует учесть возможные затраты и доходы, чтобы определить целесообразность данной формы оплаты налогов.

4. Бухгалтерская отчетность. ИП, работающие на патенте, обязаны вести упрощенную бухгалтерскую отчетность, подтверждающую доходы и сумму фиксированного налогового платежа. Эта отчетность подается в налоговую службу ежегодно в установленные сроки.

Важно помнить, что регулярное и исправное уплаты налогов является обязанностью индивидуального предпринимателя. Нарушение законодательства по уплате налогов может привести к штрафам и санкциям со стороны налоговых органов.