Каждый налогоплательщик стремится получить наибольшую выгоду из своей декларации, в том числе использовать налоговые вычеты. Но что происходит, если у вас имеются задолженности перед государством, и приставы обратили свое внимание на вас? Поднимается вопрос – могут ли приставы удержать налоговый вычет?

Стоит отметить, что приставы имеют право обращаться за удержанием задолженности из любого источника до ее полного погашения. Однако налоговые вычеты не входят в число таких источников. Таким образом, приставы не имеют права полностью удерживать налоговый вычет.

Однако есть некоторые оговорки. Если на вашем счете имеются денежные средства, и сумма задолженности превышает сумму налогового вычета, приставы могут запросить банк об удержании необходимой суммы. Также, по решению суда, приставы могут удержать налоговый вычет для погашения задолженности, если иной способ удержания не принес результатов.

Какие виды налоговых вычетов бывают

В России существует несколько видов налоговых вычетов, которые предоставляются гражданам для снижения налоговой нагрузки. Каждый вид вычета имеет свои особенности и условия получения. Рассмотрим наиболее распространенные виды налоговых вычетов:

| Вид вычета | Описание |

|---|---|

| Вычет на детей | Предоставляется родителям на каждого ребенка до 18 лет. Размер вычета зависит от количества детей и устанавливается законодательством. |

| Вычет на обучение | Предоставляется налогоплательщикам, которые финансируют обучение себя или своих детей. Может быть предоставлен как на общеобразовательные, так и на профессиональные курсы. |

| Вычет на лечение | Предоставляется налогоплательщикам, которые понесли расходы на медицинское лечение себя или своих близких. Если лечение было проведено за границей, то вычет может быть получен только при наличии соответствующих документов. |

| Вычет на возмещение доходов | Предоставляется налогоплательщикам, которые получили доходы в виде возмещения ущерба, компенсаций и возмещений по различным видам договоров. |

| Вычет на материальную поддержку | Предоставляется налогоплательщикам, которые осуществляют материальную поддержку своих неработающих супругов, инвалидов или родственников, нуждающихся в помощи. |

Однако следует помнить, что налоговые вычеты могут быть ограничены определенными условиями и зависят от изменений в законодательстве. Для получения вычета необходимо предоставить соответствующие документы и заполнить налоговую декларацию в установленный срок.

Основания для удержания налогового вычета

Приставы могут принять решение о удержании налогового вычета в случае наличия следующих оснований:

- Долги перед государством. Если у должника имеются задолженности перед государством, такие как налоги, штрафы или судебные расходы, приставы могут удержать налоговый вычет для погашения этих долгов.

- Алиментные обязательства. Если должник не выполняет свои обязательства по уплате алиментов, приставы могут удержать налоговый вычет для погашения задолженности.

- Кредитные обязательства. В случае невыплаты долгов по кредитам или займам, приставы могут использовать налоговый вычет для погашения задолженности.

- Решение суда. Если суд вынес решение о выплате определенной суммы или возмещении убытков, приставы могут удержать налоговый вычет, чтобы выполнить это решение.

- Уголовное преследование. В случае уголовного преследования должника и назначения взыскания на имущество, приставы могут принять решение об удержании налогового вычета.

Важно отметить, что приставы обязаны уведомить должника о своем намерении удержать налоговый вычет, а должник имеет право оспорить это решение и предоставить необходимые документы для подтверждения своей платежеспособности.

Удержание налогового вычета может быть временным или постоянным, в зависимости от обстоятельств и долга должника.

Кто может претендовать на приставский удержатель

Удержание налогового вычета может осуществляться приставами по требованию:

- Федеральной налоговой службы России (ФНС) – в случае наличия исполнительного документа, выданного соответствующим органом;

- Суда – если судебное решение утверждает возможность возмещения задолженности через удержание налогового вычета;

- Кредитора – если кредитор и должник достигли договоренности о применении удержания налогового вычета.

В каждом из этих случаев должны быть соблюдены определенные процедуры и условия, установленные законодательством. Например, для удержания налогового вычета по требованию ФНС необходимо, чтобы должник имел задолженность перед бюджетом РФ, а также чтобы требование было документально подтверждено исполнительным документом.

Кроме того, не все виды налоговых вычетов могут быть подлежат удержанию. Например, вычеты, связанные с организацией отдыха и лечения, образованием, материнством и др., могут быть исключены из приставского удержателя на основании законодательства.

В любом случае, приставы могут претендовать на удержание налогового вычета только в том случае, если это предусмотрено законом и соблюдены все требования и процедуры, установленные законодательством.

Размер налогового вычета, подлежащего удержанию

При принудительном взыскании долгов приставы могут удерживать налоговый вычет с зарплаты должника. Однако размер этого вычета ограничен.

В России каждому гражданину предоставляется право на получение налогового вычета, которое позволяет уменьшить налоговую базу. Налоговый вычет может быть использован на определенные цели, такие как оплата обучения, лечение, приобретение жилья или льготная ипотека. Однако в случае задолженности перед кредитором, приставы имеют право зачислить данный вычет на погашение долга.

Размер налогового вычета, подлежащего удержанию, определяется на основе решений суда или исполнительного документа. Процент удержания может варьироваться в зависимости от региона и типа долга. Обычно он составляет от 10% до 30% от суммы налогового вычета.

Важно отметить, что приставы не имеют права удерживать полный размер налогового вычета с зарплаты должника. Это делается для того, чтобы оставить у граждан достаточное количество средств для жизненных нужд. Таким образом, остальная часть вычета, не удерживаемая приставами, остается должнику.

В случае если налоговый вычет не покрывает полностью сумму долга, приставы могут обратиться к работодателю должника с требованием удержания части зарплаты до полного погашения задолженности. Однако сумма удержания не может превышать 50% от зарплаты.

Таким образом, размер налогового вычета, подлежащего удержанию, зависит от типа и суммы долга, а также от решения суда или исполнительного документа. Приставы могут удерживать определенный процент от этого вычета, оставляя остальную часть должнику для покрытия его жизненных нужд.

Порядок удержания налогового вычета

Порядок удержания налогового вычета варьируется в зависимости от ситуации и особенностей каждого конкретного случая. Однако, существуют общие правила и процедуры, которые применяются при удержании налогового вычета.

1. В первую очередь, необходимо знать, что налоговый вычет может быть удержан приставами только при наличии исполнительного документа. Исполнительный документ – это решение суда или иной документ, подтверждающий принудительное взыскание.

2. Удержание налогового вычета осуществляется только в случае, если должник имеет доходы, подлежащие обложению налогом на доходы физических лиц. Если у должника отсутствуют такие доходы, приставы не смогут удержать налоговый вычет.

3. Объем удерживаемого налогового вычета определяется судебным исполнительным документом. В некоторых случаях сумма налогового вычета может быть ограничена законодательством.

4. Процедура удержания налогового вычета обычно происходит следующим образом: приставы обращаются к работодателю должника, который является источником дохода, и просит удержать определенную сумму налогового вычета с заработной платы должника. Далее, работодатель перечисляет удержанную сумму налогового вычета приставам, которые в свою очередь передают ее в бюджет.

5. Пристатейский учет налогового вычета осуществляется в специальном электронном реестре, в котором фиксируются все операции по удержанию и перечислению налогового вычета. Должник имеет право на получение копии данного реестра при обращении в орган приставов.

Удержание налогового вычета является одной из мер принудительного исполнения и применяется в случае невыполнения должником своих обязательств перед кредитором или при издании судебного решения о взыскании задолженности. В любом случае, стоит обратиться к профессионалам, чтобы получить консультацию и детальную информацию о порядке удержания налогового вычета в конкретной ситуации.

Что делать, если приставы удержали налоговый вычет незаконно

Если приставы удержали налоговый вычет незаконно, вам необходимо принять надлежащие действия, чтобы защитить свои права и восстановить справедливость. Вот несколько шагов, которые можно предпринять в такой ситуации:

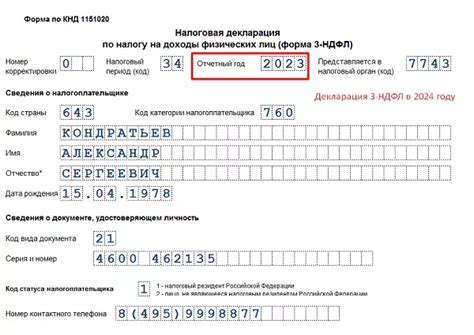

1. Соберите все необходимые документы. Подготовьте копии всех документов, подтверждающих ваше право на налоговый вычет: налоговую декларацию, трудовой договор, справку о доходах, а также любые другие документы, которые могут подтвердить вашу правоту.

2. Обратитесь в суд. Подайте иск в суд, в котором укажите все факты и обстоятельства, свидетельствующие о том, что приставы незаконно удержали ваш налоговый вычет. Предоставьте все собранные документы в качестве доказательства.

3. Обратитесь в налоговую инспекцию. Сообщите о случившемся в налоговую инспекцию и запросите справку о налоговых платежах. Возможно, с помощью такой справки вы сможете доказать свое право на налоговый вычет и приставы будут вынуждены вернуть вам незаконно удержанные средства.

4. Полу

Преимущества и недостатки налоговых вычетов

Преимущества налоговых вычетов:

1. Снижение налогооблагаемой базы:

Одним из основных преимуществ налоговых вычетов является возможность снижения налогооблагаемой базы. Путем уменьшения суммы налогового дохода, налоговые вычеты позволяют уменьшить сумму налога, которую необходимо уплатить государству.

2. Экономические стимулы:

Налоговые вычеты могут быть использованы для стимулирования различных сфер экономики, таких как строительство, образование, здравоохранение и другие. Государство предоставляет вычеты для тех, кто инвестирует в эти сферы или совершает определенные действия, способствующие их развитию.

3. Социальная поддержка:

Налоговые вычеты могут служить инструментом социальной поддержки для определенных групп населения, таких как пенсионеры, инвалиды, молодые семьи и другие. Государство может предоставлять вычеты для этих групп, чтобы облегчить их финансовое положение.

Недостатки налоговых вычетов:

1. Сложность получения вычетов:

Для получения налогового вычета часто требуется выполнение определенных условий и предоставление соответствующей документации. Это может создавать определенные сложности для налогоплательщика и требовать дополнительного времени и усилий.

2. Ограниченные суммы вычетов:

Налоговые вычеты зачастую имеют ограниченные суммы, которые можно учесть в качестве вычета. Это может ограничить потенциальную выгоду для налогоплательщика, особенно если его расходы или инвестиции превышают эти лимиты.

3. Возможность ошибок и злоупотреблений:

В процессе работы с налоговыми вычетами возможны ошибки и злоупотребления, как со стороны налогоплательщика, так и со стороны налоговых органов. Поэтому важно быть внимательным и следовать требованиям и правилам, определенным законодательством.

Подводные камни при получении налогового вычета

1. Отсутствие правильной документации. Чтобы получить налоговый вычет, вам необходимо предоставить документы, подтверждающие ваши расходы. Однако, если вы забыли сохранить квитанции или другие доказательства, ваша заявка может быть отклонена.

2. Неправильное заполнение документов. Даже если у вас есть все нужные документы, неправильное заполнение формы или неправильное указание суммы расходов может привести к отказу в получении вычета. Поэтому важно внимательно проверить все данные перед подачей заявки.

3. Неправомерные расходы. Некоторые расходы могут не квалифицироваться для получения налогового вычета. Например, если вы указали расходы, связанные с отдыхом или развлечениями, они могут быть отклонены. Важно быть осведомленным о том, какие расходы могут быть учтены при получении налогового вычета.

4. Излишний размер вычета. Налоговый вычет может быть ограничен или отклонен, если его размер превышает установленные законом лимиты. Поэтому, перед тем как подавать заявку, убедитесь, что запрашиваемая сумма соответствует действующим правилам.

5. Внесение изменений в декларацию. Если после подачи заявки у вас появятся изменения в вашем финансовом положении или расходах, не забудьте внести эти изменения в свою декларацию. В противном случае, вы можете столкнуться с неприятностями со стороны налоговой службы.

При получении налогового вычета важно быть внимательным к деталям и следовать всем правилам и требованиям. Это поможет избежать неприятных сюрпризов и получить вычет, который положен вам по закону.