Расчет аванса - это важный шаг в финансовом планировании для предпринимателей и фрилансеров. Авансовый платеж позволяет гарантировать получение оплаты за предоставленные товары или услуги еще до их полной реализации или выполнения. Кроме того, аванс может помочь оптимизировать денежное потребление и снизить финансовые риски.

Однако, расчет аванса может быть нестабильным и вызывать затруднения для многих предпринимателей. Чтобы правильно рассчитать аванс, необходимо учесть несколько факторов, таких как срок выполнения работ, стоимость продукта или услуги, а также индивидуальные требования клиента или заказчика.

Для начала, установите процент аванса, который будет подходящим для вашего бизнеса. Обычно, размер аванса составляет от 10% до 50% от общей стоимости услуги или товара. Однако, в каждой ситуации могут быть свои особенности и требования. Важно учитывать специфику вашей деятельности и особенности работы вашего предприятия.

Далее, необходимо учесть срок выполнения работ. Если срок выполнения задачи или проекта займет несколько недель или месяцев, то задумайтесь о разделении оплаты на несколько этапов. Вы можете рассчитать аванс на каждый этап и заложить это в контракт или договор с клиентом или заказчиком. Таким образом, вы сможете поэтапно получать оплату за свои услуги и контролировать выполнение проекта.

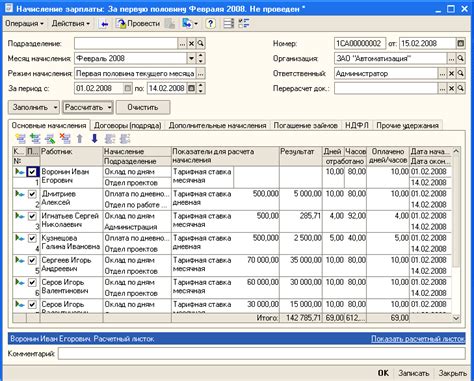

Примеры расчета аванса

Расчет авансового платежа зависит от различных факторов, таких как тип деятельности, ставка налога и другие условия. Рассмотрим несколько примеров расчета аванса:

Пример 1:

- Тип деятельности: Индивидуальное предпринимательство

- Ставка налога: 6%

- Общая сумма дохода за отчетный период: 500 000 рублей

Расчет аванса:

- Вычисляем сумму налога: 500 000 рублей × 6% = 30 000 рублей

- Разделим сумму налога на количество месяцев в отчетном периоде, например, 12 месяцев: 30 000 рублей ÷ 12 месяцев = 2 500 рублей

Таким образом, авансовый платеж будет составлять 2 500 рублей ежемесячно.

Пример 2:

- Тип деятельности: Юридическое лицо

- Ставка налога: 20%

- Общая сумма прибыли за отчетный период: 1 000 000 рублей

Расчет аванса:

- Вычисляем сумму налога: 1 000 000 рублей × 20% = 200 000 рублей

- Разделим сумму налога на количество месяцев в отчетном периоде, например, 12 месяцев: 200 000 рублей ÷ 12 месяцев = 16 666,67 рублей

Таким образом, авансовый платеж будет составлять примерно 16 666,67 рублей ежемесячно.

Пример 3:

- Тип деятельности: Физическое лицо

- Ставка налога: 13%

- Общая сумма дохода за отчетный период: 300 000 рублей

Расчет аванса:

- Вычисляем сумму налога: 300 000 рублей × 13% = 39 000 рублей

- Разделим сумму налога на количество месяцев в отчетном периоде, например, 12 месяцев: 39 000 рублей ÷ 12 месяцев = 3 250 рублей

Таким образом, авансовый платеж будет составлять 3 250 рублей ежемесячно.

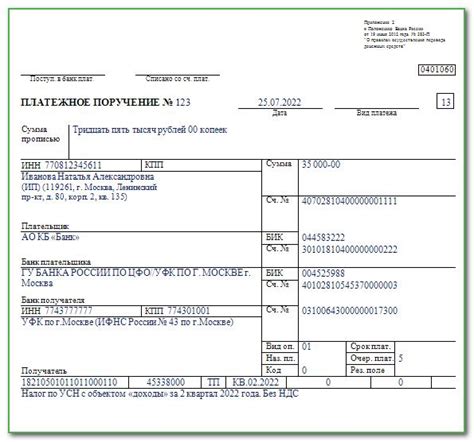

Правила расчета авансового платежа

| 1. Определение суммы для авансового платежа | Сумма авансового платежа рассчитывается исходя из налоговой базы и установленной ставки налога. Налоговую базу можно определить путем вычета налоговых льгот и суммы налоговых вычетов из общего дохода. |

| 2. Учет срока уплаты | Авансовый платеж обычно уплачивается ежеквартально в течение года. Поэтому при расчете авансового платежа необходимо учитывать количество календарных дней в квартале. |

| 3. Учет изменений налогового законодательства | Правила расчета авансового платежа могут меняться в зависимости от изменений налогового законодательства. Поэтому необходимо следить за обновлениями в законодательстве и учитывать их при расчете авансового платежа. |

| 4. Использование специальных методов расчета | В некоторых случаях для расчета авансового платежа могут использоваться специальные методы, например, метод 1/6 от суммы налоговой базы в месяц. При наличии таких методов следует учитывать их при расчете авансового платежа. |

| 5. Предоставление отчетности | После уплаты авансового платежа необходимо предоставить соответствующую отчетность в налоговый орган. Отчетность должна содержать информацию о расчитанной сумме авансового платежа и другие необходимые сведения. |

Соблюдение этих правил поможет вам правильно рассчитать авансовый платеж и избежать возможных проблем с налоговыми органами. В случае сомнений или сложностей рекомендуется обратиться за консультацией к специалистам в области налогообложения.