Индивидуальные предприниматели (ИП) без статуса плательщика НДС имеют ряд особенностей в оформлении и предоставлении отчетности. Одним из таких аспектов является выставление электронных счетов-фактур (ЭСЧФ). Однако, вопрос о необходимости выставления ЭСЧФ для ИП без НДС остается неоднозначным и требует более детального рассмотрения.

В соответствии с действующим законодательством, ИП, не являющиеся плательщиками НДС, освобождены от обязанности выставлять счета-фактуры. Однако, при этом существуют некоторые исключения, когда ИП без НДС все же должны выставлять ЭСЧФ.

Основными критериями, определяющими необходимость выставления ЭСЧФ, являются форма оплаты и статус покупателя. Если ИП без НДС получает оплату за товар или услугу безналичным путем (через банк), либо приобретатель товаров или услуг является государственным или муниципальным учреждением, то выставление ЭСЧФ становится обязательным.

ИП без НДС: выставление ЭСЧФ - обязательно?

Согласно действующему законодательству Российской Федерации, обязанность выставления счетов-фактур и ЭСЧФ для ИП без НДС не предусмотрена. Это означает, что ИП, не включенные в систему налогообложения с обязательным учетом НДС, имеют право не выставлять ЭСЧФ при осуществлении своей предпринимательской деятельности.

Однако, стоит учитывать, что выставление ЭСЧФ может иметь ряд практических преимуществ для ИП без НДС. Во-первых, ЭСЧФ являются более современным и удобным способом ведения учета расчетов с покупателями и контроля за исполнением договоров. Они позволяют автоматизировать процесс формирования и обработки счетов-фактур, что экономит время и упрощает бухгалтерский учет.

Во-вторых, использование ЭСЧФ способствует повышению прозрачности и надежности бизнес-процессов ИП без НДС. Электронные счета-фактуры позволяют вести более точный контроль за оборотами товаров и услуг, устранять возможные ошибки и сокращать риски фальсификации документов.

В-третьих, некоторые покупатели могут требовать выставления ЭСЧФ при совершении сделок с ИП без НДС. Например, крупные компании или государственные учреждения могут ограничивать свои контрагенты только теми, кто работает с ЭСЧФ. Поэтому, чтобы иметь возможность сотрудничать с такими партнерами, ИП без НДС могут решиться на выставление ЭСЧФ, даже если законодательство не требует этого от них.

Таким образом, хотя выставление ЭСЧФ не является обязательным для ИП без НДС, они имеют право использовать этот инструмент ведения бизнеса. Преимущества использования ЭСЧФ включают более эффективный учет расчетов, повышенную прозрачность и надежность, а также расширение круга потенциальных партнеров.

Применение ЭСЧФ для ИП без НДС

Однако, для индивидуальных предпринимателей (ИП) без НДС, использование электронных счет-фактур не является обязательным. В соответствии с законодательством, ИП без НДС могут вести учет и оформлять сделки в бумажной форме.

Тем не менее, использование ЭСЧФ может быть полезным и для ИП без НДС. Электронные счета-фактуры позволяют сэкономить время и ресурсы, предоставляют возможность эффективно контролировать и отслеживать сделки, а также обеспечивают сохранность и достоверность информации.

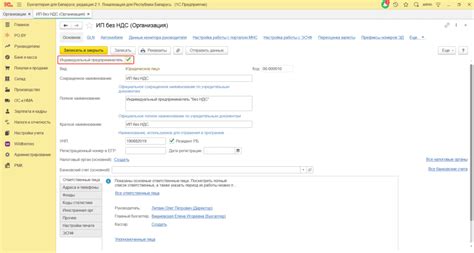

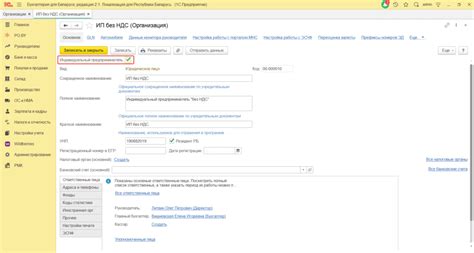

Если ИП без НДС решит использовать ЭСЧФ, ему необходимо получить квалифицированный электронный подпись (КЭП) и зарегистрироваться в системе электронного документооборота. Некоторые банки предоставляют услуги по организации электронного документооборота для своих клиентов.

После регистрации, ИП без НДС сможет выставлять электронные счета-фактуры вместо бумажных. Однако, стоит учитывать, что при использовании ЭСЧФ ИП без НДС не сможет получить налоговый вычет на НДС, так как они не являются плательщиками этого налога.

Таким образом, использование ЭСЧФ для ИП без НДС не является обязательным, но может быть полезным для более эффективного учета и контроля сделок. При решении использовать ЭСЧФ, необходимо обратиться к банку или специализированной организации, предоставляющей услуги по электронному документообороту.

Когда ИП без НДС должно выставлять ЭСЧФ?

Индивидуальные предприниматели, не являющиеся плательщиками НДС, должны выставлять электронные счета-фактуры (ЭСЧФ) в определенных случаях:

1. При осуществлении внешнеэкономической деятельности.

Если ИП без НДС осуществляет экспорт или импорт товаров, то он обязан выставлять ЭСЧФ при совершении таких операций. Это требование связано с необходимостью предоставления документов, подтверждающих перемещение товаров через таможенную границу.

2. При осуществлении деятельности в рамках электронной торговли.

Если ИП без НДС занимается продажей товаров или услуг через интернет, то ему также необходимо выставлять ЭСЧФ. Это требуется для правильного учета и отчетности перед налоговыми органами в рамках такого вида деятельности.

3. При работе с государственными организациями.

Если ИП без НДС оказывает свои услуги государственным организациям, то он обязан выставлять ЭСЧФ для заключения договоров и учета расчетов между сторонами.

4. По желанию ИП без НДС.

Индивидуальные предприниматели без НДС имеют право выставлять ЭСЧФ и в других случаях по своему усмотрению. Это может быть полезно для учета и контроля финансовых потоков, а также для удобства обмена документами с контрагентами.

Важно отметить, что ИП без НДС должны соблюдать все требования закона о выставлении и хранении электронных счетов-фактур, а также осуществлять их передачу в соответствующие налоговые органы.

Обязательное выставление электронных счетов-фактур для ИП без НДС

Индивидуальные предприниматели (ИП) без статуса плательщика НДС могут быть обязаны выставлять электронные счета-фактуры (ЭСЧФ) в определенных ситуациях. ЭСЧФ представляют собой электронные документы, которые используются для подтверждения финансовых операций между контрагентами.

В соответствии с законодательством, выставление ЭСЧФ обязательно, если:

- ИП осуществляет деятельность в пользу юридической организации. В этом случае, ИП должен выставить ЭСЧФ на каждую сделку, указав все необходимые реквизиты.

- ИП осуществляет деятельность в электронной форме через сеть Интернет. Если ИП осуществляет продажу товаров или услуг через интернет-площадки или собственный сайт, то он обязан выставить ЭСЧФ на каждую сделку.

В случае, если деятельность ИП без НДС не связана с указанными выше ситуациями, выставление ЭСЧФ не является обязательным. Однако, ИП может самостоятельно решить использовать данный инструмент для учета своих финансовых операций или для обеспечения более прозрачного взаимодействия с контрагентами.

Возможные ситуации, когда ИП без НДС может не выставлять ЭСЧФ

Хотя ИП без НДС в общем случае должен выставлять электронные счета-фактуры (ЭСЧФ) при осуществлении предпринимательской деятельности, есть несколько ситуаций, когда это требование может быть исключено или смягчено.

1. Оплата товаров или услуг производится исключительно наличными средствами. Если ИП без НДС принимает только наличные деньги от своих клиентов, то он может не иметь обязательства выставлять электронные счета-фактуры. Однако необходимо учесть, что при таком подходе обязательно нужно заполнять кассовые чеки и вести учет наличных операций.

2. Продажа товаров или предоставление услуг производится физическим лицам. В случае, когда ИП без НДС осуществляет свою деятельность исключительно для физических лиц, выставление электронных счетов-фактур может быть необязательным. Однако важно понимать, что данное исключение не действует в случае продажи товаров или услуг другим юридическим лицам или индивидуальным предпринимателям.

3. Вывоз товаров за пределы Российской Федерации. Если ИП без НДС экспортирует свои товары за пределы России, то в некоторых случаях может быть исключено требование выставления электронных счетов-фактур. Однако стоит отметить, что это исключение не распространяется на услуги, предоставляемые за рубежом, а также на продажу товаров экспортным посредникам.

4. Услуги культурного характера. Индивидуальный предприниматель без НДС, предоставляющий услуги культурного характера (например, художник или музыкант), может быть освобожден от обязательства выставлять электронные счета-фактуры, если сумма оплаты не превышает установленного законодательством порога.

В любом случае, ИП без НДС должен тщательно изучить требования законодательства и убедиться, что он соответствует всем необходимым условиям для отказа от выставления электронных счетов-фактур. Рекомендуется проконсультироваться с квалифицированным юристом или бухгалтером, чтобы гарантировать правильность своих действий.

Плюсы выставления ЭСЧФ для ИП без НДС

- Дополнительная прозрачность взаимодействия с клиентами. Выставление электронных счетов-фактур позволяет ИП без НДС демонстрировать свою готовность работать современными технологиями и повышает доверие со стороны покупателей.

- Сокращение времени и затрат на оформление документов. Выставление электронных счетов-фактур позволяет значительно упростить процесс оформления документов, а также уменьшить количество бумажных носителей информации.

- Удобство и доступность для клиентов. Получение электронного счета-фактуры позволяет клиентам быстро и удобно получать и хранить все необходимые документы в электронном виде.

- Снижение вероятности ошибок и их быстрое исправление. Электронная система позволяет автоматически проверять правильность заполнения счета-фактуры и просто вносить нужные исправления при необходимости. Это позволяет избежать возможных ошибок и регулярно обновлять информацию.

- Автоматическая архивация документов. Все электронные счета-фактуры автоматически архивируются и могут быть легко найдены и использованы в будущем при необходимости.

Недостатки выставления ЭСЧФ для ИП без НДС

Выставление электронных счетов-фактур (ЭСЧФ) может иметь свои недостатки для индивидуальных предпринимателей (ИП) без НДС:

1. Дополнительные затраты на ЭП-КЛЮЧ Для выставления ЭСЧФ требуется использование электронной подписи (ЭП) с использованием ЭП-КЛЮЧА. Приобретение и поддержка ЭП-КЛЮЧА может вызвать дополнительные затраты для ИП без НДС. |

2. Сложности взаимодействия с некоторыми контрагентами Некоторые организации или контрагенты могут не быть готовыми или не иметь техническую возможность принимать ЭСЧФ. Это может вызвать сложности взаимодействия и задержки в совершении сделок. |

3. Ограничения в использовании некоторых платежных систем Не все платежные системы поддерживают оплату по ЭСЧФ. ИП без НДС могут столкнуться с ограничениями в использовании некоторых платежных систем и вынуждены прибегать к другим способам оплаты. |

4. Необходимость хранения и поддержки электронных документов ИП без НДС должны хранить электронные документы, включая ЭСЧФ, соответствующий срок хранения. Это требует дополнительных обязанностей по организации и поддержке электронных документов, а также возможных затрат на архивное хранение. |

5. Риски безопасности данных Выставление и обработка ЭСЧФ может сопровождаться рисками безопасности данных. Необходимо принимать дополнительные меры для защиты электронных документов от несанкционированного доступа или внешних угроз. |

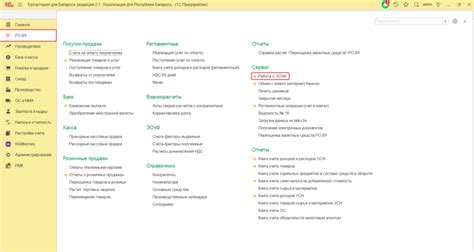

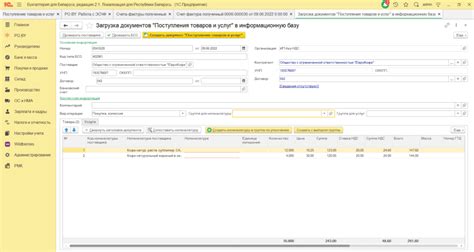

Как выставить ЭСЧФ для ИП без НДС?

Если вы решили выставить ЭСЧФ для своего ИП без НДС, вам потребуется:

- Зарегистрироваться в электронной системе, предоставляемой ФНС или в системе электронного документооборота.

- Получить квалифицированный электронный сертификат.

- Создать ЭСЧФ в соответствии с требованиями законодательства.

- Подписать счет-фактуру электронной подписью.

- Передать счет-фактуру получателю посредством электронного документооборота.

Убедитесь, что все данные указаны корректно, чтобы избежать возможных проблем при обработке электронной счет-фактуры.

Важно помнить, что для ИП без НДС отсутствует обязанность выставлять ЭСЧФ. Однако, в некоторых случаях клиенты или заказчики могут настаивать на предоставлении данного документа. В таких ситуациях электронный счет-фактура может стать надежным инструментом для ведения бизнеса и упрощения взаимоотношений с партнерами.

Индивидуальные предприниматели, не плательщики НДС, обязаны выставлять электронные счета-фактуры (ЭСЧФ) при совершении определенных операций. Федеральным законом № 54-ФЗ о применении контрольно-кассовой техники в выставлении счетов-фактур установлены следующие требования:

1. Выставление ЭСЧФ обязательно для ИП без НДС при осуществлении расчетов безналичными средствами при продаже товаров, выполнении работ или оказании услуг, если сумма операции составляет 100 тысяч рублей и более за одну операцию. В этом случае ИП должен выставить покупателю ЭСЧФ в течение 5-ти дней, считая с даты поступления денег или даты передачи товаров, выполнения работ или оказания услуг.

2. При участии в контрактах с государственными и муниципальными организациями, включая закупки и тендеры, ИП без НДС обязаны выставлять ЭСЧФ за все операции без ограничения суммы. Это может быть необходимо для подтверждения оплаты или проведения проверок со стороны госорганов.

3. В случае прекращения деятельности, ИП без НДС должны выставить ЭСЧФ за оставшиеся задолженности покупателям, если таковые имеются. Это поможет обеспечить прозрачность и законность процесса прекращения предприятия.