Ситуация, когда займодавец не может или не хочет вернуть долг, возникает достаточно часто. Однако многие заемщики спешат обратить внимание на то, что существует срок давности по займам. Это означает, что после определенного времени долг можно признать просроченным и, таким образом, избавиться от неприятных обязательств.

Законодательство различных стран может определять отличный срок давности по займам, но в большинстве случаев он составляет от 3 до 10 лет. Важно отметить, что срок давности начинает отсчитываться от момента прекращения исполнения обязанности, т.е. от даты, когда должник перестал возвращать долг. Например, если должник не платил в течение 3 лет, с того момента начинает течь срок давности.

Однако стоит помнить, что срок давности может быть прерван разными способами. Например, если заемщик признал свою задолженность, произвел частичное погашение или подписал договор о реструктуризации долга, на тот момент срок давности сбрасывается и начинается заново. Поэтому перед принятием любых решений, касающихся задолженности по займам, рекомендуется проконсультироваться с юристом или специалистом в области финансового права.

Важная информация о сроках давности по займам

Однако, бывают случаи, когда заемщик не возвращает деньги вовремя. В таких ситуациях важно знать о сроках давности (прескрипции), после которых займ можно считать устаревшим и невзыможным к возврату.

Согласно законодательству, срок давности по займам составляет обычно 3 года. Это означает, что займодавец имеет право предъявить требование о возврате долга в течение этого периода. Если в течение срока давности требование не было предъявлено, займ считается погашенным и устаревшим.

Важно отметить, что сроки давности могут различаться в зависимости от конкретных условий и законодательства. Например, при совершении крупных финансовых операций или действий с участием организаций, срок давности может быть увеличен до 10 лет.

Также стоит учесть, что сроки давности могут быть прерваны в случае, если займодавец предъявил требование о возврате долга или совершил какие-либо другие действия в отношении займа.

В любом случае, важно быть внимательным и знать свои права и обязанности при взятии займа. Если у вас возникли вопросы относительно сроков давности по займам, рекомендуется обратиться к специалисту в области финансового права.

Какие сроки давности существуют в России?

В России действует система сроков давности, которая определяет, в течение какого времени должны быть взысканы долги и другие обязательства.

Сроки давности в России различаются в зависимости от вида обязательства и могут быть установлены законодательством или договором сторон.

Ниже представлены основные сроки давности для различных видов обязательств:

| Вид обязательства | Срок давности |

|---|---|

| Обязательства по взиманию налогов и сборов | 3 года |

| Обязательства по заработной плате, пенсиям и стипендиям | 3 года |

| Обязательства по алиментам | 3 года |

| Обязательства по договорам купли-продажи и поставки товаров | 3 года |

| Обязательства по договорам аренды и проката | 3 года |

| Обязательства по кредитным и займовым договорам | 3 года |

| Обязательства по договорам оказания работ или услуг | 3 года |

| Обязательства по договорам страхования | 3 года |

| Обязательства по договорам перевозки грузов или пассажиров | 3 года |

| Обязательства по договорам займа без указания срока возврата | 10 лет |

Установленные сроки давности являются важной нормой для регулирования обязательств и помогают защищать интересы сторон в случае задолженностей и споров.

Необходимо помнить, что сроки давности могут быть изменены или продлены в некоторых случаях, и всегда рекомендуется обратиться за консультацией к юристу или специалисту по вопросам долгов и обязательств.

Какие последствия неисполнения обязательств по займу?

Неисполнение обязательств по займу может иметь серьезные последствия для заемщика. В первую очередь, банк или кредитор имеет право применить к нему такие меры воздействия, как:

- Штрафные санкции. Зачастую договор займа предусматривает механизмы взыскания штрафных санкций с заемщика за просрочку выплаты. Размер штрафа может быть предусмотрен как фиксированной суммой, так и в процентном соотношении от суммы просроченного платежа.

- Проценты за пользование займом. В случае просрочки платежей, банк или кредитор может начислять на заемщика проценты за использование займа сверхобязательства. Это может резко увеличить сумму задолженности и усложнить его погашение.

- Обращение в суд. Кредитор имеет право обратиться в суд для взыскания задолженности. Если суд удовлетворит иск и признает заемщика должником, ему могут быть назначены гражданско-правовые меры воздействия, такие как изъятие имущества, арест счетов, запрет на отъезд за границу и другие.

- Негативная кредитная история. Неплатежи по займу оставляют отпечаток на кредитной истории заемщика. Это может привести к тому, что в будущем другие финансовые организации будут вынуждены отказать в предоставлении кредита на невыгодных условиях или даже совсем отказать в кредите.

- Проблемы с обслуживанием кредита. Просрочки по займу могут стать причиной финансовых затруднений для заемщика. Накопление задолженностей и увеличение общей суммы долга может стать непреодолимым бременем, в результате чего заемщик может столкнуться с принудительной реализацией имущества или банкротством.

Исходя из вышеизложенного, очень важно ответственно подходить к выплате займа и не допускать просрочек. Если у вас возникли проблемы с погашением займа, рекомендуется обратиться к банку или кредитору для поиска взаимовыгодного решения.

Как узнать о начале срока давности?

Для того чтобы узнать о начале срока давности по займам, необходимо ориентироваться на законодательство вашей страны или региона. В большинстве случаев срок давности взаиморасчетов определяется гражданским кодексом или другими соответствующими нормативными актами.

Обычно, срок давности начинается с момента нарушения обязательства, например, с момента просрочки платежа по займу. Если прошло определенное количество лет, превышающее установленный срок давности, то кредитор уже не имеет право требовать возврата долга по займу в судебном порядке.

Поэтому для определения начала срока давности необходимо знать точную дату нарушения обязательств по займу и срок давности, установленный законом. Обратитесь к юристу или специалисту по финансовым вопросам, чтобы получить информацию о сроке давности по займам и других финансовых обязательствах.

Какие возможности есть при наступлении срока давности?

При наступлении срока давности по займу, как правило, его возврат становится невозможным. В такой ситуации займодавец может обратиться в суд для взыскания долга, однако решение будут принимать уже юристы и судебная система.

Наступление срока давности по займу может быть выгодно для заемщика, так как он больше не обязан возвращать долг. Однако, есть определенные нюансы:

- Наступление срока давности не освобождает заемщика от долга, а лишь делает иск его взыскания сложнее. В случае обращения в суд, заемщику придется доказывать, что срок давности наступил.

- Имущество заемщика может быть подвержено возможному аресту для дальнейшего взыскания долга. В случае обращения в суд, заемщику придется ответить на вопросы о наличии имущества, которое можно использовать для возврата долга.

- Срок давности может быть прерван, если заемщик признает долг или начинает платить проценты по займу. В таком случае, займодавец вновь может требовать возврата долга.

- В длительных случаях, когда срок давности оценивается в годы, займодавец может решить продать долг коллекторскому агентству или иным третьим лицам за символическую сумму. В этом случае, коллекторы будут пытаться взыскать долг по всем возможным способам, включая юридические меры.

- При наступлении срока давности заемщику следует понимать, что отсутствие задолженности по займу может положительно сказаться на его кредитной истории. Правильное управление кредитами и своевременный возврат долга создадут хорошую кредитную историю и повысят шансы на получение кредита в будущем.

В любом случае, при возникновении срока давности по займу рекомендуется консультироваться с юристом или специалистом в области финансового права, чтобы выбрать оптимальную стратегию и защитить свои интересы.

Что делать, если прошло указанное время, но заслуженные деньги не вернулись?

Когда заемщик не возвращает займ вовремя, это может создать неприятные ситуации и возникнуть вопросы о том, что делать дальше. Если прошло указанное время и заслуженные деньги не вернулись, следует принять определенные меры.

1. Свяжитесь с заемщиком. Начните со связи с заемщиком по телефону или через сообщения. При этом помните о вежливости и уважении к личной жизни заемщика. Возможно, подвернулись непредвиденные обстоятельства, которые помешали ему вернуть деньги. Попытайтесь установить контакт и договориться о возврате.

2. Письменное уведомление. Если заемщик не отвечает или отказывается возвращать займ, напишите ему официальное письмо с просьбой о возврате долга. В письме укажите срок и сумму займа, а также дату, начиная с которой считается просрочка. Отправьте письмо заказным письмом с уведомлением о вручении для подтверждения получения.

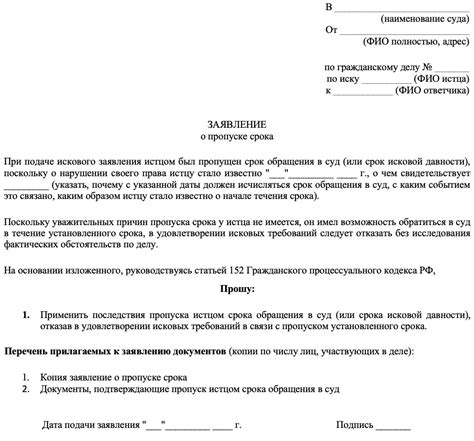

3. Обратитесь в суд. Если заемщик не реагирует на ваши обращения и не возвращает деньги, вы можете предъявить претензии в судебном порядке. Обратитесь в местный суд и оформите исковое заявление на возврат долга. В этом случае решение будет принято судом и заемщик будет обязан вернуть долг.

4. Обратитесь в коллекторскую компанию. Если заемщик все еще не возвращает деньги, вы можете обратиться в коллекторскую компанию. Коллекторы имеют право действовать от вашего имени и принимать меры для возврата долга. Они могут отправить предупреждение заемщику или организовать переговоры для решения вопроса.

Важно помнить, что процесс возврата долга может быть длительным и многоэтапным. В каждом конкретном случае рекомендуется обратиться за юридической консультацией и следовать советам специалистов.

Какие решения может принять должник, чтобы избежать судебного разбирательства?

Когда должник оказывается в сложной финансовой ситуации и не в состоянии вовремя погасить свои долги, возникает вопрос о том, как избежать судебного разбирательства. Ниже приведены несколько решений, которые может принять должник:

- Подписать договор о реструктуризации долга с кредитором. Реструктуризация может предусматривать изменения сроков погашения долга, снижение процентной ставки или рассрочку на оплату.

- Обратиться к юристу или к учреждению по защите прав потребителей. Здесь важно получить профессиональную помощь в разрешении спорных ситуаций и нахождении наиболее выгодного выхода.

- Найти возможность взять новый заем или получить помощь от родственников или друзей для погашения долга.

- Самостоятельно обратиться к кредитору и пытаться договориться о новых условиях погашения долга.

- Продать ненужное имущество или активы, чтобы погасить долги.

- Организовать дополнительный источник дохода, чтобы иметь возможность регулярно погашать долги.

Важно помнить, что каждая ситуация индивидуальна, и нет универсального решения. Однако, даже если должник не смог избежать судебного разбирательства, принятие соответствующих мер позволит уменьшить свои финансовые обязательства и избежать дополнительных проблем.