Самозанятые работники стали все более популярны в современной экономике. Они представляют собой категорию работников, которые не привязаны к постоянным местам работы и работают на себя. Однако, несмотря на свою свободу и гибкость, самозанятые лица сталкиваются с вопросом о выплате фиксированных взносов.

Фиксированные взносы - это определенная сумма, которую работник обязан платить в качестве социальных отчислений или страховок. Для многих этот вопрос является актуальным, так как самозанятые работники не получают официального заработка и не участвуют в работе организации, которая могла бы выполнять это обязательство за них.

Защитники самозанятых считают, что самозанятые лица должны быть освобождены от обязательных взносов. Они аргументируют свою позицию тем, что самозанятые работники уже несут риски, связанные с самостоятельной работой, и им не следует еще и платить дополнительные деньги в качестве взносов. Однако, сторонники уплаты фиксированных взносов указывают на то, что это является обязанностью каждого работника, независимо от его статуса или формы занятости.

Вопрос о плате фиксированных взносов для самозанятых лиц

В настоящее время в России все больше людей выбирают путь самозанятости. Самозанятые лица работают на себя, не имея официального трудового контракта, и получают доход от различных видов деятельности, таких как услуги, продажа товаров и т.д. Однако возникает вопрос о том, должны ли они платить фиксированные взносы в социальные фонды.

В настоящее время в России предусмотрена система уплаты фиксированных взносов для самозанятых лиц. По данной системе, самозанятые лица обязаны уплачивать ежеквартальные взносы в Пенсионный фонд России и Фонд социального страхования, в размере 4% от своего дохода. Однако, несмотря на то что уплата взносов обязательна, можно обратить внимание на такие аспекты:

| Преимущества платы фиксированных взносов | Недостатки платы фиксированных взносов |

|---|---|

| Получение социальной защиты в виде пенсии и страхования в случае несчастного случая или болезни. | Дополнительные расходы для самозанятых лиц, особенно в случаях, когда доходы нерегулярные. |

| Участие в системе пенсионного накопления и получение пенсии в будущем. | Невозможность участия в системе бюджетного финансирования и получения отсрочки от уплаты налогов. |

| Социальный статус и возможность доказать свою легитимность перед клиентами или потребителями. | Независимость от государственных услуг и необходимость самостоятельного поиска и оплаты медицинской страховки. |

Каждый самозанятый человек должен самостоятельно принять решение о необходимости уплаты фиксированных взносов. Это зависит от его собственных целей, финансового положения и планов на будущее. Однако во многих случаях плата взносов может считаться разумным шагом, обеспечивающим социальную защиту и стабильность в долгосрочной перспективе.

Актуальность проблемы самозанятости в России

Одной из основных причин роста самозанятости является нестабильность рынка труда. В условиях нехватки рабочих мест и высокой конкуренции многие граждане вынуждены обратиться к самозанятости, чтобы обеспечить себе достойный уровень жизни. Кроме того, самозанятым предпринимателям часто удается заработать больше, чем на обычной работе.

Другой причиной актуальности проблемы самозанятости является необходимость развития сферы услуг. Благодаря самозанятым гражданам, которые предлагают различные услуги, российская экономика получает дополнительные доходы. Поэтому, развитие самозанятости может стать одним из важных факторов экономического роста страны.

Однако, проблема самозанятости также имеет свои негативные стороны. Неконтролируемое развитие самозанятости может привести к увеличению теневой экономики и снижению государственных доходов. Кроме того, самозанятые граждане не платят фиксированных взносов, что создает неравенство перед законом и ущемляет права работающих наемных сотрудников.

Соответственно, актуальность проблемы самозанятости в России обусловлена не только экономической необходимостью, но и социальными и правовыми аспектами. Контролируемое и регулируемое развитие самозанятости может стать ключевым моментом для обеспечения справедливости и равенства всех граждан перед законом.

Сущность самозанятости и ее особенности

Самозанятые являются независимыми поставщиками услуг, работающими по собственным правилам и имеющими гибкий график работы. Основная цель самозанятости – обеспечить себя дополнительным источником дохода или осуществить свое творчество. В отличие от официально зарегистрированных ИП, самозанятые не имеют обязанности платить налоги с продаж и предоставлять отчетность, что значительно снижает бюрократическую нагрузку.

| Особенности самозанятости |

|---|

| Отсутствие регистрации ИП |

| Необходимость самостоятельного учета доходов и расходов |

| Отсутствие обязательных налоговых платежей |

| Гибкое расписание работы |

| Самостоятельный контроль над своими финансами |

Самозанятость может быть выгодной формой деятельности для тех, кому не подходит официальное трудоустройство или получение статуса ИП. Однако, она также имеет свои недостатки. Наряду с преимуществами, самозанятые не имеют права на льготы и социальные гарантии официально трудоустроенных лиц, а также не платят обязательные взносы в пенсионный фонд и медицинскую страховку. Поэтому перед принятием решения о самозанятости, необходимо тщательно взвесить все ее плюсы и минусы, учитывая свои собственные потребности и цели.

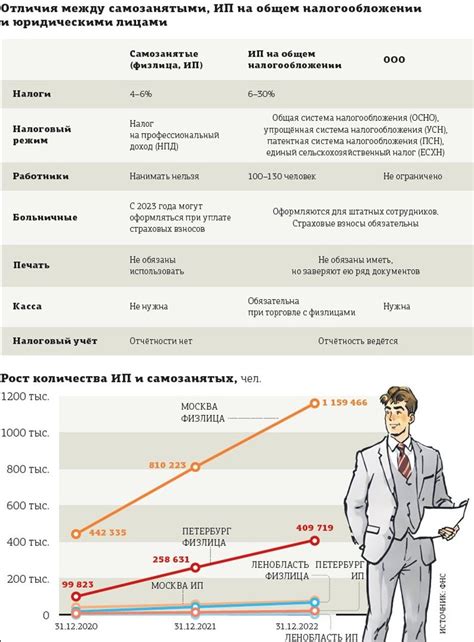

Система налогообложения самозанятых лиц

Система налогообложения самозанятых лиц применима к широкому кругу деятельности, включая услуги в области информационных технологий, экспресс-доставку, фриланс, различные виды консультаций и т.д. Она позволяет физическим лицам самостоятельно регулировать свою предпринимательскую деятельность и не ограничивает их в выборе клиентов и заказов.

Основной принцип системы налогообложения самозанятых лиц заключается в уплате фиксированных месячных взносов в размере, установленном законодательством. Величина этих взносов зависит от региона проживания самозанятого лица, его деятельности и предельных годовых доходов. Налоговая ставка может быть установлена как процентом от дохода, так и простой суммой.

Плательщики взносов обязаны ежемесячно до определенной даты подавать декларацию о своих доходах и уплачивать фиксированные взносы. Неуплата взносов или неподача декларации может повлечь за собой финансовые штрафы и санкции со стороны налоговых органов.

| Регион проживания | Налоговая ставка |

|---|---|

| Москва | 4% |

| Санкт-Петербург | 3% |

| Регионы России | 1-2% |

Система налогообложения самозанятых лиц способствует развитию предпринимательства и созданию благоприятных условий для развития самозанятости. Она позволяет физическим лицам экономить время и ресурсы на организацию бухгалтерии и общении с налоговыми органами, что способствует росту предпринимательской активности и увеличению доходов самозанятых лиц.

Фиксированные взносы и их назначение

Фиксированные взносы позволяют самозанятому лицу воспользоваться пенсионными выплатами по достижении пенсионного возраста и получать медицинскую помощь по обязательной медицинской страховке. Также, взносы способствуют обеспечению социального обеспечения в случае потери дохода

Фиксированные взносы имеют регулярную частоту оплаты, обычно месячную или квартальную, и зависят от заработанного дохода самозанятого лица. Они рассчитываются на основе минимальной заработной платы в регионе проживания самозанятого работника.

Такая система фиксированных взносов обоснована не только социальными и экономическими целями, но также способствует установлению порядка и контролю в сфере самозанятости. Обязательные платежи помогают бороться с теневым трудоустройством и обеспечивают равноправие и законность в отношении всех трудовых участников.

Таким образом, фиксированные взносы играют важную роль в обеспечении социального благополучия самозанятых лиц и развитии экономики в целом. Они обеспечивают пенсионное обеспечение, медицинскую страховку и социальное страхование, а также способствуют контролю над самозанятостью и борьбе с теневым трудоустройством. Поэтому, оплата фиксированных взносов является необходимым шагом к обеспечению стабильности и безопасности в сфере самозанятости.

Дебаты в обществе о плате фиксированных взносов

С другой стороны, некоторые люди считают, что фиксированные взносы для самозанятых лиц являются слишком высокими и несоответствующими их доходам. Они утверждают, что такие взносы могут стать дополнительным бременем для самозанятых, особенно для тех, кто только начинает свой бизнес или имеет непостоянный доход. Оппоненты также указывают на то, что самозанятые лица уже несут другие расходы на оплату налогов и расходов на свою деятельность. Они полагают, что фиксированные взносы должны быть пропорциональны доходам самозанятых лиц и учитывать их финансовую способность.

Дебаты о плате фиксированных взносов для самозанятых лиц поднимают вопросы о социальной справедливости, экономической эффективности и государственной поддержке предпринимательства. Разные мнения о данной теме отражают разнообразие интересов и потребностей в обществе. Важно найти компромиссное решение, которое учитывает как права самозанятых лиц, так и общественные интересы.

Аргументы "за" и "против" платы фиксированных взносов

Дебаты о необходимости и справедливости введения фиксированных взносов для самозанятых продолжаются уже достаточно долго. Сторонники этой меры выдвигают ряд аргументов в пользу ее введения, однако мнение оппонентов также обосновано и не лишено логики.

Аргументы "за" плату фиксированных взносов

1. Обеспечение социальной защиты: Одним из главных аргументов в пользу введения фиксированных взносов является обеспечение социальной защиты самозанятых. Благодаря оплате взносов, они имеют возможность получать пенсионные и медицинские выплаты, а также другие виды социальной помощи.

2. Равноправие перед системой: Введение фиксированных взносов позволит сделать самозанятых равноправными с другими категориями работников перед системой социальной защиты. Это поможет устранить существующие различия в правах и возможностях между самозанятыми и теми, кто работает в официальном трудовом отношении.

3. Увеличение поступлений в бюджет: Введение фиксированных взносов позволит увеличить поступления в бюджет государства и способствовать повышению его финансовой устойчивости. Это может способствовать реализации различных социальных программ и улучшению общей экономической ситуации.

Аргументы "против" платы фиксированных взносов

1. Снижение доходов: Введение фиксированных взносов может привести к снижению доходов самозанятых. Для многих из них это может стать значительной финансовой нагрузкой, особенно если у них нет стабильного дохода или они работают в нестабильной сфере.

2. Отсутствие гарантий: Оппоненты платы фиксированных взносов указывают на то, что самозанятые не всегда имеют гарантии получения социальной помощи при необходимости. В этом случае плата взносов может показаться им несправедливой и бесполезной.

3. Барьер для самозанятости: Введение фиксированной платы может стать дополнительным барьером для развития самозанятости в стране. При высоких взносах и недостаточно благоприятных условиях для ведения бизнеса, предприниматели могут отказаться от самозанятости и искать другие способы трудоустройства.

Таким образом, введение фиксированных взносов для самозанятых продолжает оставаться обсуждаемой темой. Поддерживая социальную защиту и увеличивая поступления в бюджет, эта мера может также иметь негативные последствия для самозанятых и развития самозанятости в целом. Именно поэтому важно учитывать различные аргументы и находить компромиссы в поиске равновесия между интересами государства и самозанятых.