Деление налогового вычета между супругами является одной из наиболее распространенных дискуссий в области налогового права. Во многих странах семейный налоговый вычет представляет собой выгоду, которая может быть использована только одним из супругов. Это вызывает множество вопросов и распрями, связанных с справедливостью и справедливым распределением налогового бремени.

В то же время, в некоторых странах, таких как США, налоговые законы позволяют супругам разделять налоговые вычеты таким образом, что они распределяют их между собой на свое усмотрение. Это означает, что супруги могут поделить налоговые льготы и использовать максимальный вычет, который доступен для них как семейной паре.

Однако в других странах, таких как Россия, налоговые вычеты не делятся между супругами. Здесь налоговый вычет может использоваться только одним из супругов и только за счет его доходов. Это нередко вызывает холодные ссоры и недовольство, поскольку другой супруг может оказаться без выгоды налогового вычета, даже если у него/у нее есть значительные доходы.

Определение понятия "налоговый вычет"

Налоговый вычет может применяться как для государственных, так и для муниципальных налогов. Он может предоставляться как для физических лиц, так и для предприятий, при условии соблюдения определенных требований, предусмотренных законодательством.

Применение налогового вычета может быть предусмотрено различными мерами социальной поддержки, такими как льготы для семей с детьми, обучающихся, инвалидов, ветеранов и др. Также вычеты могут быть предоставлены для поддержки инвестиций в определенные отрасли экономики или для стимулирования развития территорий.

Налоговый вычет может быть подсчитан как в денежном эквиваленте, так и в процентном соотношении. Окончательная сумма вычета зависит от различных факторов, таких как уровень дохода, семейное положение, наличие детей и других особенностей налоговой системы.

Установление налоговых вычетов и условий их получения осуществляется государственными органами и подконтрольными им службами в соответствии с действующим налоговым законодательством. Налоговые вычеты могут быть изменены или отменены в процессе изменения законодательства или при изменении основных экономических показателей.

Правила распределения налогового вычета

Основным способом распределения налогового вычета между супругами является возможность выбора одного из супругов, который может воспользоваться всем налоговым вычетом. Это может быть выгодно в случае, если один из супругов зарабатывает значительно больше, чем другой. В этом случае, выбор для распределения налогового вычета падает на супруга с более высоким доходом.

Также супруги могут решить распределить налоговый вычет поровну между собой. Этот вариант подходит, если доходы супругов примерно равны. В этом случае каждый супруг получает половину налогового вычета.

Если супруги не договорились о распределении налогового вычета и не указали его в декларациях, то налоговый вычет будет использован только одним супругом – тем, кто первым подал декларацию. Потому что в декларации указывается номер лицевого счета, на который будет перечислен налоговый вычет.

Однако необходимо помнить, что в случае развода или смерти одного из супругов, права налогового вычета могут измениться. В данном случае, супруг(а) имеет право на получение половины налогового вычета, если они не разделили его на двоих во время брака.

| Сценарий | Распределение налогового вычета |

|---|---|

| Один из супругов зарабатывает больше | Одному из супругов полностью |

| Доходы супругов примерно равны | Половина налогового вычета каждому супругу |

| Не указано в декларациях | Первый супруг, подавший декларацию, получает налоговый вычет |

| Развод или смерть одного из супругов | Супруг(а) имеет право на половину налогового вычета |

Ситуации, в которых налоговый вычет может быть разделен

Налоговый вычет может быть разделен между супругами в следующих случаях:

1. В случае, если оба супруга являются налоговыми резидентами, то они имеют право делить налоговый вычет между собой. Это может быть особенно полезно, если один из супругов не использует свой вычет полностью или не имеет возможности его использовать. Разделение налогового вычета позволяет оптимизировать налогообложение и снизить сумму налоговых платежей семьи.

2. В случае, если супруги находятся в разводе или находятся в процессе развода, они также имеют право делить налоговый вычет. Это позволяет супругам распределить вычет и снизить налоговую нагрузку на каждого из них в период разделения имущества и разрешения других юридических вопросов, связанных с разводом.

3. Если один из супругов является неработающим и не получает дохода, то он также имеет право наравне с работающим супругом использовать налоговый вычет. Это позволяет снизить сумму налоговых платежей и обеспечить равенство обоих супругов в плане налоговой льготы.

Процесс разделения налогового вычета между супругами

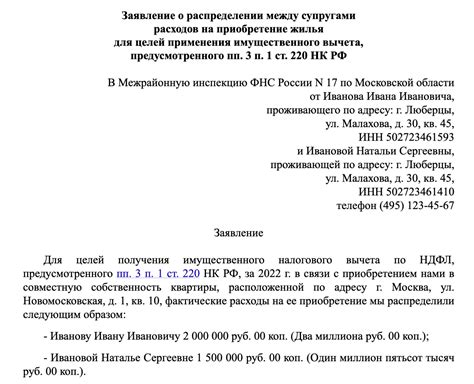

В Российской Федерации возможно разделение налогового вычета между супругами при подаче налоговой декларации. Это означает, что каждый из супругов имеет право использовать часть общего налогового вычета.

Процесс разделения налогового вычета прост и требует соблюдения определенных правил. Супруги должны договориться о том, какую сумму налогового вычета каждый из них будет использовать. Далее, в налоговой декларации каждый супруг указывает свою долю вычета, которую он хочет использовать.

Налоговый вычет может быть разделен по любому пропорциональному ключу, с учетом установленных границ. Например, если общий налоговый вычет составляет 400 000 рублей, то супруги могут договориться о разделении его поровну – по 200 000 рублей на каждого. Также они могут согласиться на любую другую долю, например, 300 000 рублей для одного супруга и 100 000 рублей для другого.

Основным критерием разделения налогового вычета обычно является наличие у супругов доходов, облагаемых налогом. В случае, если один из супругов не имеет дохода или его доходы не облагаются налогом, его доля налогового вычета может быть перераспределена на другого супруга.

Важно отметить, что разделение налогового вычета возможно только при наличии официального брака, что подтверждается соответствующими документами. Супруги могут выбрать наиболее выгодный для себя вариант разделения вычета, учитывая свои доходы и налоговые обязательства.

Какой налоговый вычет можно разделить

При разделении налогового вычета между супругами учитываются только вычеты, которые имеют отношение к совместным расходам и обязанностям. Вот основные категории налоговых вычетов, которые могут быть разделены:

| Категория | Описание |

|---|---|

| Вычет на детей | Позволяет сократить налоговую базу на определенную сумму за каждого ребенка, которая может быть разделена между супругами, если они являются родителями ребенка. |

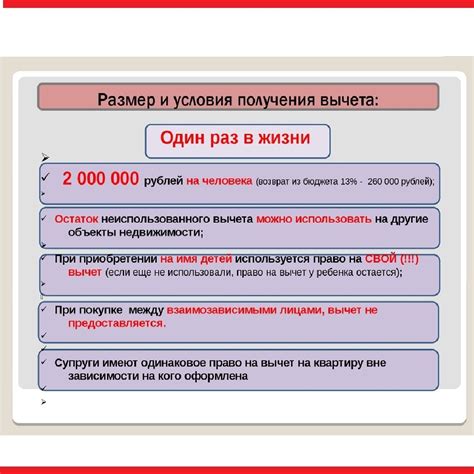

| Вычет на ипотеку | Предоставляется тем, кто погашает кредит за приобретение или строительство жилья. Если ипотечный кредит оформлен на обоих супругов, то вычет может быть поделен между ними. |

| Медицинские расходы | Включает расходы на лечение и медицинские услуги. Если супруги разделяют эти расходы, то налоговый вычет может быть разделен между ними. |

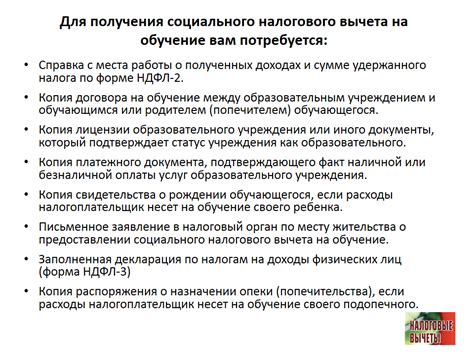

| Вычет на обучение | Позволяет сократить налоговую базу на сумму, потраченную на обучение. Если супруги платят за обучение вместе, то вычет можно разделить между ними. |

Однако стоит помнить, что для того чтобы разделить налоговый вычет, необходимо иметь документальное подтверждение соответствующих расходов и согласие обоих супругов.

Условия, при которых налоговый вычет не может быть разделен

В большинстве случаев налоговый вычет может быть разделен между супругами. Однако, есть определенные условия, при которых разделение вычета невозможно. Ниже приведены основные условия, при которых вычет не может быть разделен:

- Отсутствие совместной декларации: Для того чтобы налоговый вычет был разделен, необходимо подать совместную налоговую декларацию.

- Недостаточное количество налоговой базы: Если совокупное количество дохода супругов не превышает минимальную сумму налоговой базы (при которой начинается облагаемая налогом сумма), то разделение вычета может быть невозможно.

- Использование других налоговых вычетов: Если один из супругов уже использовал налоговый вычет на другую категорию расходов (например, на образование или лечение), то разделение вычета может быть ограничено.

- Судебный запрет: Если суд вынес решение о запрете разделения налогового вычета, то это условие также может установить невозможность разделения.

В случае, когда одно из указанных условий присутствует, разделение налогового вычета может быть ограничено или невозможно. Поэтому, перед подачей налоговой декларации рекомендуется тщательно изучить все условия и ограничения, чтобы избежать непредвиденных сложностей с разделением налогового вычета.

Выгоды и риски при разделении налогового вычета

Разделение налогового вычета между супругами может иметь как положительные, так и отрицательные последствия. Ниже приведены некоторые выгоды и риски, связанные с этой практикой:

Выгоды разделения налогового вычета:

- Увеличение общего налогового вычета: Если оба супруга имеют доходы и удовлетворяют требованиям для получения налоговых вычетов, то разделение вычета может привести к увеличению общей суммы этих вычетов. В итоге это позволит снизить общую сумму налога, который необходимо заплатить.

- Распределение налоговой нагрузки: Разделение налогового вычета также позволяет распределить налоговую нагрузку между супругами более равномерно. Это может быть особенно выгодно, если один из супругов имеет значительно более высокий доход, что позволяет уменьшить его налоговые обязательства.

Риски разделения налогового вычета:

- Потеря вычета: Если один из супругов не имеет достаточных доходов или не удовлетворяет требованиям для получения налогового вычета, то разделение может привести к потере этого вычета в целом. Это может привести к увеличению общей суммы налога, который необходимо заплатить.

- Совместная ответственность перед налоговыми органами: При разделении налогового вычета супруги несут совместную ответственность за достоверность предоставленных деклараций и налоговых вычетов. Если один из супругов предоставляет недостоверные данные, то это может повлечь за собой правовые проблемы для обоих.

При решении о разделении налогового вычета важно учесть все выгоды и риски, а также консультироваться с налоговыми специалистами или юристами, чтобы принять информированное решение, соответствующее вашим финансовым обстоятельствам и целям.

Советы по разделению налогового вычета между супругами

Вопрос о том, как разделить налоговый вычет между супругами, часто возникает при подаче совместной налоговой декларации. В такой ситуации возможны различные варианты распределения вычета, и каждая семья может выбрать то, что больше всего соответствует их ситуации и планам.

Одним из вариантов разделения вычета может быть его равное разделение между супругами. В этом случае, каждый из супругов получит одинаковую часть вычета, что может быть справедливым решением, особенно если оба супруга имеют одинаковые доходы или вкладывают одинаковые суммы в домашнее хозяйство.

Однако, если у супругов разные доходы или один из супругов является основным кормильцем семьи, то возможно разделение вычета пропорционально доходам. В этом случае, каждый супруг получит долю вычета, пропорциональную своему вкладу в общий доход.

Также, при разделении вычета можно учитывать налоговые цели и планы каждого супруга. Например, если одному из супругов необходимо скорректировать свою налоговую ситуацию, то можно договориться о передаче большей доли вычета тому, кто больше выиграет от этой коррекции.

Важно помнить, что разделение налогового вычета между супругами должно осуществляться в соответствии с законодательством и на уровне, доступном для каждой семьи. Разумное обсуждение и согласование вопросов разделения вычета поможет избежать недоразумений и создать спокойную атмосферу в семье на этапе подачи налоговой декларации.

Обратите внимание, что информация в данной статье не является профессиональным налоговым советом. В случае сомнений или сложной налоговой ситуации, всегда рекомендуется обратиться к квалифицированному налоговому консультанту.